Аналіз фінансової стійкості підприємства на основі співвідношення власних і залучених фінансових ресурсів

ФІНАНСОВИЙ АНАЛІЗ

РОЗДІЛ 8

АНАЛІЗ ФІНАНСОВОЇ СТІЙКОСТІ ПІДПРИЄМСТВА

8.2. Аналіз фінансової стійкості підприємства на основі співвідношення власних і залучених фінансових ресурсів

Активи, які забезпечують процес господарювання і фінансову стійкість підприємства, є дзеркальним відображенням фінансових ресурсів, сформованих з відповідних зобов’язань перед кредиторами і власниками. Вдаючись до тієї чи іншої форми залучення фінансових ресурсів, слід оцінювати, яким чином вона вплине на рівень самостійності підприємства

Співвідношення між обсягами власних і позикових фінансових ресурсів характеризує один із найважливіших напрямів оцінки фінансової стійкості підприємства. При цьому діяльність підприємства потребує дослідження вертикальної структури джерел формування фінансових ресурсів і динаміку їх розвитку. Прив’язка до активів, тобто

Оптимізація вертикальної структури вимагає дотримуватися певного співвідношення між власними і залученими фінансовими ресурсами підприємства. Результати аналізу структури і динаміки використовуються під час прийняття рішень щодо формування фінансових ресурсів підприємства, зокрема при оцінці інвестиційної привабливості та кредитоспроможності.

Аналіз фінансової стійкості підприємства здійснюють через розрахунок та оцінку таких показників:

1. Абсолютна автономія – відношення власного капіталу (чистих активів) до загальної вартості активів. Цей характеризує, яка частина активів підприємства сформована за рахунок власного капіталу.

2. Стійка автономія – відношення власного і прирівняного до нього капіталу до загальної вартості активів. Характеризує, яку частину активів сформовано за рахунок власного капіталу і довгострокових зобов’язань. Якщо значення показника не досягає рекомендованих меж (0,5), не можна говорити про автономію підприємства, тобто його незалежність від зовнішніх джерел фінансування діяльності.

3. Концентрація залученого капіталу (зовнішня залежність підприємства) – частка зобов’язань підприємства в його активах.

4. Загальна залежність підприємства – відношення активів до власного капіталу. Він показує, яка сума активів припадає на кожну гривню власних фінансових ресурсів. Якщо від величини показника відняти одиницю, то це буде означати, що на 1 гривню власних активів припадає розрахована сума залучених. Наприклад, його значення 2,5 показує співвідношення власних і залучених активів як 1,0 : 1,5.

Зростання цього показника означає збільшення частки залучених ресурсів у фінансуванні господарської діяльності підприємства, а отже, втрату фінансової незалежності.

5. Загальна незалежність підприємства – відношення активів до залученого капіталу. А саме яка сума активів припадає на кожну гривню залучених фінансових ресурсів. Якщо від величини показника відняти одиницю, то це буде означати, що на 1 гривню залучених активів припадає розрахована сума власних.

6. Зовнішня поточна залежність підприємства – показує, яку частину активів сформовано за рахунок фінансових ресурсів короткострокового характеру.

7. Зовнішня довгострокова залежність підприємства – показує, яку частину активів сформовано за рахунок фінансових ресурсів довгострокового характеру.

8. Рівень незалежності власних фінансових ресурсів характеризується відношенням власного капіталу до власного і прирівняного до нього капіталу. Показує, яку частину займає власний капітал у власних і прирівняних до них фінансових ресурсах.

9. Рівень залежності власних фінансових ресурсів розраховують як відношення довгострокових зобов’язань до власного та прирівнюваного до нього капіталу. Показує, яку частину займають довгострокові зобов’язання у власних і прирівняних до них фінансових ресурсах. Підвищення величини цього показника, з одного боку, свідчить про посилення залежності від зовнішніх джерел, а з іншого – про рівень фінансової надійності підприємства і довіри до нього з боку кредиторів.

10. Рівень абсолютного покриття залучених фінансових ресурсів власним капіталом – показує співвідношення власних і залучених фінансових ресурсів.

11. Рівень стійкого покриття залучених фінансових ресурсів власним та прирівняним до нього капіталом. Він показує, скільки власних та прирівняних до них фінансових ресурсів припадає на одну гривню залученого капіталу.

12. Рівень абсолютного ризику авансування фінансових ресурсів у господарську діяльність – характеризує величину залучених фінансових ресурсів на одну гривню власного капіталу.

13. Рівень стійкого ризику авансування фінансових ресурсів у господарську діяльність – характеризує величину залучених фінансових ресурсів на одну гривню власного та прирівняного до нього капіталу. Чим більше його значення, тим вищий ризик авансування фінансових ресурсів в господарську діяльність підприємства, а фінансова залежність його від зовнішніх інвесторів посилюється. Для досягнення мінімальної фінансової стійкості цей показник повинен бути обмежений значенням співвідношення оборотних (ОА) і необоротних (НА) активів.

14. Рівень покриття необоротних активів довгостроковими зобов’язаннями – показує, яка частина наявних необоротних активів профінансована зовнішніми інвесторами. Збільшення показника свідчить про посилення залежності підприємства, і водночас таке фінансування є ознакою розробленої ефективної стратегії щодо розвитку господарської діяльності.

Всі наведені показники за алгоритмами розрахунку тією чи іншою мірою визначають одну величину (пряму, обернену, частку), яка характеризує співвідношення між власними і залученими фінансовими ресурсами.

Для здійснення висновків щодо раціональності формування структури фінансових ресурсів і вивчення її динаміки, можна використовувати лише найбільш узагальнений показник, який характеризує співвідношення власних і залучених фінансових ресурсів. Оскільки цей показник є відносною величиною і показує скільки одиниць однієї частини сукупності припадає на одиницю іншої, узятої за базу порівняння, то його доцільно назвати “рівень координації фінансових ресурсів підприємства”.

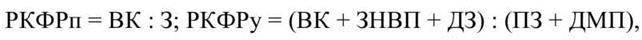

Виходячи з даних фінансової звітності підприємств, показник можна розраховувати за двома алгоритмами (рівнями), які будуть характеризувати постійно-стійку і умовно-стійку його величину. При розрахунку першого рівня показника (РКФРп) власні фінансові ресурси визначаються тільки величиною власного капіталу (ВК), тобто чистими активами, а другого рівня (РКФРу) – з урахуванням наявних забезпечень наступних витрат і платежів (ЗНВП) та довгострокових зобов’язань (ДЗ), а також розрахунків, які здійснені при формуванні доходів майбутніх періодів (ДМП). Описані алгоритми відображені в наступних розрахункових формулах:

Де 3 – зобов’язання; ПЗ – поточні зобов’язання.

Результати розрахунку рівня координації фінансових ресурсів підприємства представлені в табл. 8.2.1.

Показник координації фінансових ресурсів за джерелами їх формування є основним індикатором фінансової стійкості. Чим вище його значення, тим менший ризик зовнішнього залучення фінансових ресурсів у діяльність суб’єкта господарювання.

Фінансово стійким вважається підприємство, у якого більше половини активів формується за рахунок власних фінансових ресурсів, тобто значення величини співвідношення власного капіталу і зобов’язань ≥ 1,0. З такої позиції, рівень координації фінансових ресурсів підприємства знаходився у поточному періоді на рівні, що всього на 0,05 (1,05 – 1,00) вище величини показника, який вважається оптимальним. Водночас, дані табл. 8.2.1 свідчать, що у підприємства намітилась тенденція зменшення рівня власних фінансових ресурсів на 1 грн. залучених, тому що темпи приросту власного капіталу нижчі від темпів приросту позикового. Коефіцієнт еластичності свідчить, що в поточному році в розрахунку на 1% збільшення залучених фінансових ресурсів власні збільшилися на 0,61 %. Як результат, фінансова залежність господарюючого суб’єкта від зовнішніх джерел фінансування його діяльності значно посилилася.

Таблиця 8.2.1

ОЦІНКА РІВНЯ КООРДИНАЦІЇ ФІНАНСОВИХ РЕСУРСІВ ПІДПРИЄМСТВА

(на останній день періоду)

Періоди | Власні фінансові ресурси на 1 грн., залучених, грн. | Темп зміни порівняно з минулим періодом | Коефіцієнт Еластичності |

Минулий | 1,07 | 0,91 | 0,44 |

Поточний | 1,05 | 0,98 | 0,61 |

Відхилення (+, -) | -0,02 | 0,07 | 0,17 |

За коефіцієнтом еластичності можна характеризувати й інші сценарії співвідношення темпів зміни залучених і власних фінансових ресурсів: при збільшенні залучених – власні зменшуються; при зменшенні залучених власні також зменшуються; при збільшенні власних залучені зменшуються.

Поліпшення фінансової стійкості підприємства відбувається за умови, що власний капітал збільшується, а зобов’язання зменшуються; власний капітал збільшується більшими темпами, ніж зобов’язання; власний капітал зменшується меншими темпами, ніж зобов’язання.

Потрібно також зазначити, що між структурою фінансових ресурсів підприємств різних КВЕД і країн існують значні відмінності. Добре відомо, що японські підприємства покладаються на позикове фінансування значно більше, ніж американські. Середній рівень зобов’язань підприємств, розміщених в Італії, більше ніж удвічі перевищує цей показник для підприємств, розміщених у Сінгапурі.

Частка залучених і власних фінансових ресурсів, особливо розміщених в активах, залежить від виду економічної діяльності. У підприємства, де велика частка необоротних активів, рівень

Ризику авансованих фінансових ресурсів в господарську діяльність не може бути високим, а там, де значна частка оборотних активів, він може бути високим.

Рівень ризику авансування фінансових ресурсів у господарську діяльність є не лише індикатором фінансової стійкості, а й впливає на величину чистого прибутку і власного капіталу. Ефект залежить від величини створеного підприємством прибутку, плати за фінансові ресурси (проценти за позики і кредиторську заборгованість, можливі пені, штрафи, неустойки) і рівня зобов’язань на 1 гривню власного капіталу. При збільшенні частки залучених фінансових ресурсів зростає плата за їх використання і, відповідно, зменшується чистий прибуток.

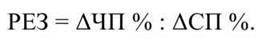

Рівень ефективності формування фінансових ресурсів за рахунок зобов’язань (РЕЗ) визначають за відношенням темпів приросту чистого прибутку (∆ЧП %) і темпів приросту створеного прибутку до покриття витрат за користування залученим капіталом і сплати податків на прибуток (∆СП %):

Показник характеризує пропорцію, за якою змінюються величини створеного і чистого прибутку підприємства. Залучення зобов’язань до формування фінансових ресурсів є ефективним за умови, що приріст чистого прибутку буде відбуватися більшими темпами, ніж створеного прибутку в процесі господарської діяльності.

Процес оптимізації структури фінансових ресурсів за критерієм максимізації рівня прибутковості власного капіталу здійснюється в такий спосіб (табл. 8.2.2).

Як видно з даних табл. 8.2.2, найвища прибутковість досягається при рівні зобов’язань на 1 грн. власного капіталу, що визначається співвідношенням залучених і власних фінансових ресурсів в пропорції 50% : 50 %. Розрахунок показує, що при співвідношенні залучених і власних фінансових ресурсів в пропорції 66,7 % : 33,3 % ефект від використання залучених коштів відсутній, а при їх збільшенні в структурі прибутковість активів зменшується.

Багатоваріантні розрахунки формування джерел активів підприємства дають можливість визначити оптимальну структуру фінансових ресурсів, що забезпечує максимальну прибутковість інвестиційних вкладень в господарську діяльність.

Ефективність співвідношення власних і залучених фінансових ресурсів значною мірою визначається прибутковістю активів підприємства і ставками платежів на залучений капітал. Ефект досягається у тому випадку, коли існує позитивне сальдо між прибутковістю активів і витратами за користування залученими фінансовими ресурсами.

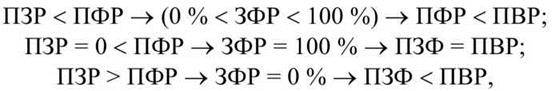

Межі залучення позичкових фінансових ресурсів для формування активів визначаються за наступними алгоритмами:

Де ПЗР – плата за залучені фінансові ресурси; ПФР – прибутковість фінансових ресурсів; ЗФР – частка залучених фінансових ресурсів; ПВР – прибутковість власних фінансових ресурсів; ПЗФ – прибутковість залучених фінансових ресурсів.

Отже, якщо ПЗР < ПФР, то використання залучених фінансових ресурсів може збільшувати або зменшувати прибутковість власних фінансових ресурсів залежно від співвідношення власних і залучених джерел формування активів.

За умови, що підприємство залучає фінансові ресурси без оплати, їх частка, навіть при величині 100 %, не буде зменшувати прибутковість активів. На фінансову стійкість буде впливати тільки довіра кредиторів до підприємства.

Якщо плата за залучені фінансові ресурси вища, ніж прибутковість активів підприємства, то йому для здійснення господарської діяльності доцільно використовувати лише власні фінансові ресурси.

Фінансова стійкість підприємства багато в чому залежить від того, яку частину власного капіталу вкладено в необоротні активи, а яку – в оборотні активи.

Таблиця 8.2.2

РОЗРАХУНОК ОПТИМІЗАЦІЇ СТРУКТУРИ ФІНАНСОВИХ РЕСУРСІВ ПІДПРИЄМСТВА

Показники | Варіанти розрахунку | ||||||

1 | 2 | 3 | 4 | 5 | 6 | 7 | |

1. Власний та прирівняний до нього капітал, тис. грн. | 600 | 600 | 600 | 600 | 600 | 600 | 600 |

2. Можлива сума зобов’язань (залучених фінансових ресурсів), тис. грн. | – | 150 | 300 | 600 | 900 | 1200 | 1500 |

3. Загальна сума фінансових ресурсів, розміщених в активах, тис. грн. (ряд. 1 + ряд. 2) | 600 | 750 | 900 | 1200 | 1500 | 1800 | 2100 |

4. Рівень зобов’язань на 1 грн. власного капіталу, грн. (ряд. 2 : ряд 1). | – | 0,25 | 0,50 | 1,00 | 1,50 | 2,00 | 2,50 |

5. Прибутковість активів, без витрат за користування залученими фінансовими ресурсами, коп. | 12,0 | 12,0 | 12,0 | 12,0 | 12,0 | 12,0 | 12,0 |

6. Створений підприємством прибуток, тис грн. (ряд. 3 ∙ ряд. 5 : 100) | 72 | 90 | 108 | 144 | 180 | 216 | 252 |

7. Витрати за користування залученими фінансовими ресурсами, в середньому за 1 гривню. | – | 10,0 | 10,5 | 11,0 | 11,5 | 12,0 | 12,5 |

8. Витрати за користування залученими фінансовими ресурсами, тис. грн.(ряд. 2 ∙ ряд. 7 : 100) | – | 15,0 | 31,5 | 66,0 | 103,5 | 144,0 | 187,5 |

9. Прибуток до оподаткування, тис. грн.(ряд. 6 – ряд. 8) | 72,0 | 75,0 | 76,5 | 78,0 | 76,5 | 72,0 | 64,5 |

10. Податок на прибуток, при ставці 25 %, тис. грн. (ряд. 9 ∙ 0,25) | 18,0 | 18,8 | 19Д | 19,5 | 19,1 | 18,0 | 16,1 |

11. Чистий прибуток, тис. грн.(ряд. 9 – ряд. 10) | 54,0 | 56,2 | 57,4 | 58,5 | 57,4 | 54,0 | 48,4 |

12. Прибутковість власного капіталу за чистим прибутком, на 1 гривню, коп. (ряд. 11 : ряд. 1 ∙ 100) | 9,00 | 9,37 | 9,57 | 9,75 | 9,57 | 9,00 | 8,07 |

Для характеристики структури розподілу власного капіталу розраховують рівень його маневреності (РМВ).

Де ВОА і ВПА – відповідно власні оборотні активи і власні та прирівняні до них оборотні активи.

Він показує, яка частина власного капіталу (ВКП) або власного та прирівняного до нього капіталу (ВПК) перебуває в обороті, тобто в тій формі, що дає змогу вільно ними маневрувати. Цей рівень має бути дуже високим, щоб забезпечити гнучкість у використанні власних активів, а його зростання слід оцінювати позитивно.

Причини зміни власних оборотних активів встановлюються порівнянням суми на початок і кінець періоду за джерелами формування власного та прирівняного до нього капіталу і за елементами необоротних активів (табл. 8.2.3).

З табл. 8.2.3 видно, що період (рік) сума власних оборотних активів знизилася на 4387,3 тис. грн.(8623,8 – 13011,1). Це відбулося головним чином за рахунок приросту суми основних засобів на 10338,9 тис. грн. незавершеного будівництва – 2580,9 тис. грн. Приріст власних та прирівняних до них фінансових ресурсів (8623,8 тис. грн.)був значно менший, ніж приріст необоротних активів (13011,1 тис. грн.)

При оцінці фінансової стійкості слід вивчити рівень ефективності розвитку діяльності підприємства за співвідношенням темпів зміни показників наявності активів, їх окремих елементів та результативних ознак господарювання. Зокрема, процеси і явища, які формують розвиток діяльності підприємства і дають можливість оцінити його фінансову стійкість, визначаються такою системою показників як середньорічна вартість: активів (ТА), основних засобів і нематеріальних активів (ТО) та власного капіталу (ТК), а також інтервальними річними показниками чистого доходу (ТЧ), доданої вартості (ТД) і чистого прибутку (ТП). Про ефективність розвитку діяльності підприємства і поліпшення його фінансової стійкості може свідчити наступна пропорція:

Перша нерівність (100 % < ТА) показує, що підприємство нарощує вкладення фінансових ресурсів і розміщення їх в активах з метою збільшення обсягів господарської діяльності. Можна стверджувати, що саме рівень розвитку і динамізм інвестиційних процесів формують у сучасних умовах стратегічну основу сталого економічного зростання.

Друга нерівність (ТА < ТО) характеризує оновлення технічної бази господарської діяльності і забезпеченість підприємства основними засобами та нематеріальними активами як найважливішими факторами господарювання. Головною умовою забезпечення і підтримування протягом довгострокової перспективи стабільного розвитку підприємств є високий рівень інноваційного змісту формування основних засобів. Саме у такий спосіб приріст активів стає визначальним чинником ефективного розвитку діяльності підприємств.

Таблиця 8.2.3

АНАЛІЗ ВПЛИВУ ФАКТОРІВ НА ЗМІНУ НАЯВНОСТІ ВЛАСНИХ ОБОРОТНИХ АКТИВІВ

Показники | На початок періоду | На кінець періоду | Величина Впливу |

1 | 2 | 3 | 4 |

1. Власний та прирівняний до нього капітал | 47034,7 | 55658,5 | 8623,8 |

1.1. Статутний капітал | 1393,2 | 1393,2 | 0,0 |

1.2. Пайовий капітал | – | – | – |

1.3. Додатковий вкладений капітал | – | – | – |

1.4. Інший додатковий капітал | 16554,9 | 16554,9 | 0,0 |

1.5. Резервний капітал | 2395,6 | 3305,5 | 909,9 |

1.6. Нерозподілений прибуток (непокритий збиток) | 26655,3 | 34377,1 | 7721,8 |

1.7. Неоплачений капітал | – | – | – |

1.8. Вилучений капітал | – | – | – |

1.9. Забезпечення виплат персоналу | 35,7 | 27,8 | – 7,9 |

2. Необоротні активи | 36910,3 | 49921,4 | – 13011,1 |

2.1. Нематеріальні активи: | |||

– залишкова вартість | 2,3 | – | 2,3 |

– первісна вартість | 2,3 | – | X |

– накопичена амортизація | – | – | X |

2.2. Незавершене будівництво | 2222,0 | 4802,9 | – 2580,9 |

2.3. Основні засоби: | |||

– залишкова вартість | 34456,6 | 44795,5 | – 10338,9 |

– первісна вартість | 46915,3 | 62284,3 | X |

– знос | 12458,7 | 17488,8 | X |

2.4. Довгострокові біологічні активи | |||

– справедлива (залишкова) вартість | – | – | – |

– первісна вартість | – | – | X |

– накопичена амортизація | – | – | X |

2.5. Довгострокові фінансові інвестиції: | |||

– які обліковуються за методом участі в капіталі інших підприємств | – | – | – |

– інші фінансові інвестиції | 229,4 | 323,0 | – 93,6 |

2.6. Довгострокова дебіторська заборгованість | – | – | – |

2.7. Відстрочені податкові активи | – | – | – |

2.8. Інші необоротні активи | – | – | – |

Наявність власних оборотних активів | 10124,4 | 5737,1 | – 4387,3 |

Третя нерівність (ТО < ТК) формує оптимальну структуру джерел фінансових ресурсів, яка вважається одним з основних індикаторів фінансової стійкості. На найближчу перспективу підприємства України мають збільшувати власний капітал швидшими темпами, ніж приріст необоротних активів за рахунок чистого прибутку і амортизаційної політики.

Четверта нерівність (ТК < ТЧ) свідчить про те, що обсяги господарювання зростають швидше, ніж формування власних фінансових ресурсів і це забезпечується підвищенням інтенсивності використання ресурсів.

П’ята нерівність (ТЧ < ТД) забезпечується ефективним формуванням фінансових ресурсів для потреб всіх учасників господарської діяльності і свідчить про зменшення споживання виробничих запасів, робіт, послуг на одиницю створеного чистого доходу.

Шоста нерівність (ТД < ТП) означає, що у підприємства в структурі напрямів використання доданої вартості більшими темпами відбувається накопичення фінансових ресурсів у порівнянні з їх споживанням.

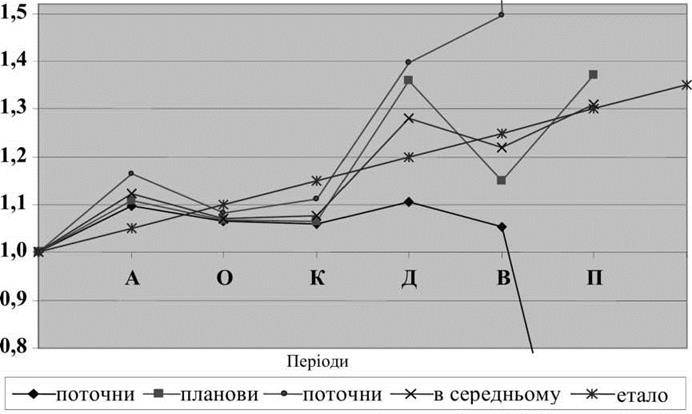

Якщо ці пропорції дотримуються, то це свідчить про динамічність розвитку підприємства і зміцнення його фінансового стану. Як приклад, для оцінки ефективності розвитку господарської діяльності підприємства, величини показників та їх пропорції в динаміці наведені в табл. 8.2.4 і 8.2.5 та рис. 8.2.1.

Таблиця 8.2.5

ІНТЕНСИВНІСТЬ РОЗВИТКУ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА

Показники | Умовні позначення | Темпи зміни порівняно з попереднім періодом | ||

Поточний | Плановий | Прогнозний | ||

Чисті доходи | Д | 1,106 | 1,359 | 1,397 |

Додана вартість | В | 1,054 | 1,151 | 1,497 |

Чистий прибуток | П | 0,285 | 1,371 | 5,771 |

Середньорічна вартість | ||||

– активів | А | 1,097 | 1,110 | 1,163 |

– основних засобів і нематеріальних активів | 0 | 1,065 | 1,069 | 1,082 |

– власного капіталу | К | 1,058 | 1,064 | 1,111 |

Таблиця 8.2.4

ПОКАЗНИКИ РОЗВИТКУ ГОСПОДАРСЬКОЇ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА (тис. грн.)

Показники | Періоди | Середні темпи зміни показників | |||

Минулий | Поточний | Плановий | Прогнозний | ||

1 | 2 | 3 | 4 | 5 | 6 |

Чисті доходи | 8100 | 8955 | 12169 | 17006 | 1,2805 |

Додана вартість | 1075 | 1133 | 1304 | 1952 | 1,2200 |

Чистий прибуток | 123 | 35 | 48 | 277 | 1,3108 |

Середньорічна вартість: – активів | 8266 | 9069 | 10066 | 11703 | 1,1229 |

Основних засобів і нематеріальних активів | 7021 | 7474 | 7992 | 8648 | 1,0719 |

– власного капіталу | 4357 | 4609 | 4904 | 5450 | 1,0775 |

Чисті доходи на 1 грн. середньорічної вартості, коп.: | |||||

Активів | |||||

Основних засобів і нематеріальних активів | 115,37 | 119,82 | 152,24 | 196,65 | 1,1945 |

– власного капіталу | 185,91 | 194,29 | 248,14 | 312,04 | 1,1884 |

Додана вартість на 1 грн. середньорічної вартості, коп.: | |||||

Активів | 13,01 | 12,49 | 12,95 | 16,68 | 1,0864 |

Основних засобів і нематеріальних активів | 15,31 | 15,16 | 16,32 | 22,57 | 1,1381 |

– власного капіталу | 24,67 | 24,58 | 26,59 | 35,82 | 1,1324 |

Чистий прибуток на 1 грн. (прибутковість), коп. | |||||

– середньорічної вартості: | |||||

– активів | 1,49 | 0,39 | 0,48 | 2,37 | 1,1673 |

– власного капіталу | 2,82 | 0,76 | 0,98 | 5,08 | 1,2168 |

– чистих доходів | 1,52 | 0,39 | 0,39 | 1,63 | 1,0236 |

Додана вартість з 1 грн. чистих доходів, коп. | 13,27 | 12,65 | 10,72 | 11,48 | 0,9528 |

Як свідчить аналіз даних табл. 8.2.4, діяльність суб’єкта господарювання при позитивній динаміці показників має певну невідповідність щодо впливу розміщених фінансових ресурсів на формування результативних показників – чистий дохід, додана вартість і чистий прибуток.

Рис. 8.2.1. Пропорції показників для оцінки ефективності розвитку діяльності підприємства

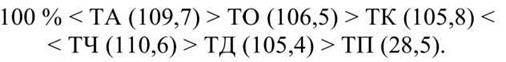

За таких умов пропорції показників (табл. 8.2.5 і рис. 8.2.1), які є складовими оцінки ефективності розвитку діяльності підприємства та виходячи з середніх темпів їх зміни, мали такий вигляд: Поточний період:

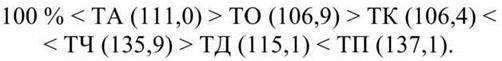

Плановий період:

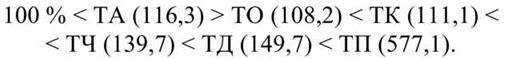

Прогнозний період:

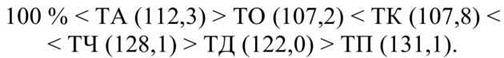

За середніми темпами зміни:

В цих пропорціях підприємство не дотримується декількох найважливіших нерівностей.

По-перше, нерівність ТА > ТО свідчить, що фінансові ресурси розміщуються більшими темпами в оборотні активи, особливо найбільш негативний їх елемент – дебіторську заборгованість.

По-друге, нерівність ТЧ > ТД характеризує велику матеріаломісткість чистого доходу і динаміку її збільшення.

По-третє, нерівність ТА > ТК показує, що створені фінансові ресурси підприємство використовує у великих розмірах на споживання, а накопичення і розміщення фінансових ресурсів у активах здійснюється більшими темпами за рахунок залучених джерел фінансування в порівнянні з власними.

Найбільш динамічний і пропорційний розвиток діяльність підприємства буде мати в прогнозному періоді.