Облік амортизації та зносу основних засобів і нематеріальних активів

БУХГАЛТЕРСЬКИЙ ОБЛІК

ЧАСТИНА 2. БУХГАЛТЕРСЬКИЙ ФІНАНСОВИЙ ОБЛІК

Розділ 1. Облік основних засобів і нематеріальних активів

1.6. Облік амортизації та зносу основних засобів і нематеріальних активів

Другим етапом кругообігу господарських засобів виступає процес виробництва, який характеризується взаємодією засобів праці, предметів праці і трудових ресурсів.

В процесі виробництва як основні засоби, так і нематеріальні активи втрачають свою вартість і у вигляді амортизаційних відрахувань переносять її на створювані на підприємстві

Порядок нарахування і використання амортизаційних відрахувань основних засобів і нематеріальних активів визначено як податковим законодавством, так і П(С)БО №7 “Основні засоби” та П(С)БО №8 “Нематеріальні активи”.

Амортизація – систематичний розподіл вартості, яка амортизується, необоротних активів протягом строку їх корисного використання (експлуатації).

Знос необоротних активів – сума амортизації об’єктів необоротних активів з початку їх корисного використання.

Амортизація

Положенням (стандартом) 7 “Основні засоби” визначено, що об’єктом амортизації є основні засоби (крім землі).

Нарахування амортизації здійснюється протягом строку корисного використання (експлуатації) об’єкта, який встановлюється підприємством при визнанні цього об’єкта активом (при зарахуванні на баланс), і призупиняється на період його реконструкції, модернізації, добудови, дообладнання та консервації.

При визначенні строку корисного використання (експлуатації) слід ураховувати:

– очікуване використання об’єкта підприємством з урахуванням його потужності або продуктивності;

– фізичний та моральний знос, що передбачається;

– правові або інші обмеження щодо строків використання об’єкта та інші фактори.

Строк корисного використання (експлуатації) об’єкта основних засобів переглядається в разі зміни очікуваних економічних вигод від його використання.

Амортизація об’єкта основних засобів нараховується, виходячи з нового строку корисного використання, починаючи з місяця, наступного за місяцем зміни строку корисного використання.

Згідно із П(С)БО 7 амортизація основних засобів (крім інших необоротних матеріальних активів) нараховується із застосуванням таких методів:

1) прямолінійного;

2) зменшення залишкової вартості;

3) прискореного зменшення залишкової вартості;

4) кумулятивного;

5) виробничого.

Треба зауважити, що підприємство може застосовувати норми і методи нарахування амортизації основних засобів, передбачені податковим законодавством. Отже, шостим методом нарахування амортизації, є податковий.

Нарахування амортизації проводиться щомісячно. Підприємства з сезонним характером виробництва річну суму амортизації нараховують протягом періоду роботи підприємства у звітному році.

Місячна сума амортизації при застосуванні методів зменшення залишкової вартості, прискореного зменшення залишкової вартості, прямолінійного та кумулятивного визначається діленням річної суми амортизації на 12.

Нарахування амортизації починається з місяця, наступного за місяцем, у якому об’єкт основних засобів став придатним для корисного використання.

Нарахування амортизації припиняється, починаючи з місяця, наступного за місяцем вибуття об’єкта основних засобів.

Використовуючи дані наведеного прикладу, покажемо порядок визначення амортизації використовуючи зазначені методи щодо її розрахунку.

Приклад. Первісна вартість придбаного підприємством виробничого обладнання склала 81000 грн. На підприємстві було прийняте рішення про граничний термін експлуатації обладнання – 4 роки, після чого в результаті фізичного і морального зношення, а також зміни технології буде закуплене нове обладнання. Натомість через 4 роки підприємство планує отримати виручку за використане обладнання у розмірі 16000 грн. Виходячи із цього, вартість, яка підлягає амортизації, складає 65000 грн. (81000 – 16000 = 65000). За період експлуатації обладнання планується випустити 130000 одиниць продукції, зокрема: 1 рік – 30000 штук, 2 рік – 40000 штук, 3 рік – 40000 штук, 4 рік – 20000 штук.

Метод 1 – прямолінійний, за яким річна сума амортизації визначається діленням вартості, яка амортизується, на очікуваний період часу використання об’єкта основних засобів.

Виходячи із зазначеного:

Річна норма амортизації = 25% (100% : 4 = 25%).

Річна сума амортизації = 16250 грн. (65000×25%: 100% = 16250). Місячна сума амортизації = 1354 грн. (16250 : 12 = 1354).

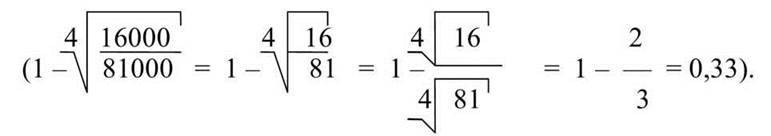

Метод 2 – зменшення залишкової вартості, за яким річна сума амортизації визначається як добуток залишкової вартості об’єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації. Річна норма амортизації (у відсотках) обчислюється як різниця між одиницею та результатом кореня ступеня кількості років корисного використання об’єкта з результату від ділення ліквідаційної вартості об’єкта на його первісну вартість.

Виходячи із зазначеного:

Річна норма амортизації = 33,3%.

Розрахунок річної суми амортизації на протязі строку роботи обладнання покажемо у табл. 1.4.

Таблиця 1.4.

Розрахунок річної суми амортизації обладнання з використанням методу зменшення залишкової вартості

Роки Експлуатації | Залишкова вартість, грн. | Річна норма амортизації, % | Річна сума амортизації, грн. |

1 | 81000 | 33,3 | 26973 |

2 | 54027 | 33,3 | 17991 |

3 | 36036 | 33,3 | 12000 |

4 | 24036 | 33.3 | 8036 |

X | 16000 | X | 65000 |

Як видно із табл. 1.4., амортизація об’єкта за весь строк його експлуатації склала 65000 грн., тобто дорівнює вартості обладнання, яке підлягало амортизації з самого початку.

Метод 3 – прискореного зменшення залишкової вартості, за яким річна сума амортизації визначається як добуток залишкової вартості об’єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації, яка обчислюється, виходячи із строку корисного використання об’єкта, і подвоюється.

Таблиця 1.5.

Розрахунок річної суми амортизації обладнання з використанням методу прискореного зменшення залишкової вартості

Роки Експлуатації | Залишкова вартість, грн. | Річна норма амортизації, % | Річна сума амортизації, грн. |

1 | 81000 | 50 | 40500 |

2 | 40500 | 50 | 20250 |

3 | 20250 | 50 | 2125 |

4 | 18125 | 50 | 2125 |

X | 16000 | X | 65000 |

Виходячи із зазначеного:

Річна норма амортизації = 50% (100% : 4 х 2 = 50).

Розрахунок річної суми амортизації обладнання на протязі строку його використання покажемо у табл. 1.5.

Метод 4 – кумулятивний, за яким річна сума амортизації визначається як добуток вартості, яка амортизується, та кумулятивного коефіцієнта. Кумулятивний коефіцієнт розраховується діленням кількості років, що залишаються до кінця очікуваного строку використання об’єкта основних засобів, на суму кількості років його корисного використання.

Сума кількості років використання =10 (1+2+3+4 =10).

Річна норма амортизації за перший рік = 40% (4 : 10 = 0,4), за другий рік = 30%) (3 : 10 = 0,3), за третій рік = 20% (2 : 10 = 0,2), за четвертий рік = 10%) (1 : 10 = 0,1).

Розрахунок річної суми амортизації на протязі строку роботи обладнання покажемо у табл. 1.6.

Метод 5 – виробничий, за яким місячна сума амортизації визначається як добуток фактичного місячного обсягу випуску продукції (робіт, послуг) та виробничої ставки амортизації. Виробнича ставка амортизації обчислюється діленням вартості, яка амортизується, на загальний обсяг продукції (робіт, послуг), який підприємство очікує виробити (виконати) з використанням об’єкта основних засобів.

Вартість, яка амортизується – 65000 грн. Кількість продукції, яку передбачається виробити за чотири роки роботи обладнання – 130000 шт. Виходячи із цього, сума амортизації обладнання у розрахунку на одиницю виробленої продукції = 0,5 грн. (65000:130000 = 0,5).

Розрахунок річної суми амортизації обладнання в залежності від кількості виробленої продукції показано у табл. 1.7.

Таблиця 1.6.

Розрахунок річної суми амортизації обладнання з використанням кумулятивного методу

Роки Експлуатації | Вартість, яка амортизується, грн. | Річна норма амортизації, % | Річна сума амортизації, грн. |

1 | 65000 | 40 | 26000 |

2 | 65000 | 30 | 19500 |

3 | 65000 | 20 | 13000 |

4 | 65000 | 10 | 6500 |

X | X | X | 65000 |

Таблиця 1.7.

Розрахунок річної суми амортизації обладнання з використанням виробничого методу

Роки Експлуатації | Вартість, яка амортизується, грн. | Виробництво Продукції, Штук | Сума амортизації на одиницю продукції, грн. | Річна сума амортизації, грн. |

1 | 65000 | 30000 | 0,5 | 15000 |

2 | 65000 | 40000 | 0,5 | 20000 |

3 | 65000 | 40000 | 0,5 | 20000 |

4 | 65000 | 20000 | 0.5 | 10000 |

X | X | 130000 | X | 65000 |

Метод 6 – податковий, згідно якого суб’єкт господарювання може застосовувати методи і норми нарахування амортизації, які передбачені податковим законодавством.

Так, згідно Закону України “Про оподаткування прибутку підприємств” №334/94-ВР від 28.12.1994 р. передбачено, що амортизації підлягають витрати на:

– придбання основних фондів та нематеріальних активів для власного виробничого використання, включаючи витрати на придбання племінної худоби та придбання, закладення і вирощування багаторічних насаджень до початку плодоношення;

– самостійне виготовлення основних фондів для власних виробничих потреб, включаючи витрати на виплату заробітної плати працівникам, які були зайняті на виготовленні таких основних фондів;

– проведення всіх видів ремонту, реконструкції, модернізації та інших видів поліпшення основних фондів;

– поліпшення якості земель, не пов’язаних з будівництвом, зокрема іригація, осушення, збагачення та інше капітальне покращення землі.

Суми амортизаційних відрахувань вилученню до бюджету не підлягають, а також не можуть бути базою для нарахування будь – яких податків, зборів (обов’язкових платежів).

Не підлягають амортизації витрати платника податку на:

– придбання і відгодівлю продуктивної худоби;

– вирощування багаторічних плодоносних насаджень;

– придбання основних фондів або нематеріальних активів з

Метою їх подальшого продажу іншим особам чи їх використання як комплектуючих (складових частин) інших основних фондів, призначених для подальшого продажу іншим особам;

– утримання основних фондів, що знаходяться на консервації. Згідно із Законом України “Про оподаткування прибутку підприємств” №334/94-ВР від 28.12.1994 р. (із змінами та доповненнями) передбачено з метою нарахування амортизації для визначення в подальшому оподатковуваного прибутку підприємства, основні фонди підлягають розподілу за такими групами:

Група 1 – будівлі, споруди, їх структурні компоненти та передавальні пристрої, в тому числі житлові будинки та їх частини (квартири і місця загального користування), вартість капітального покращення землі;

Група 2 – автомобільний транспорт та вузли (запасні частини) до нього, меблі, побутові електронні, оптичні, електромеханічні прилади та інструменти, інше конторське (офісне) обладнання, устаткування та приладдя до них;*

* Слова “включаючи електронно-обчислювальні машини, інші машини для автоматичної обробки інформації, інформаційні системи, телефони, мікрофони і рації” виключені.

Група 3 – будь-які інші основні фонди, не включені до груп 1,2 і 4.

Група 4 – електронно-обчислювальні машини, інші машини для автоматичної обробки інформації, їх програмне забезпечення, пов’язані з ними засоби зчитування або друку інформації, інші інформаційні системи, телефони (у тому числі сотові), мікрофони і рації, вартість яких перевищує вартість малоційнних товарів (предметів). (і)

(і) До групи 4 включають відповідні основні фонди, придбані (виготовлені) після 1 січня 2003 р. (а також витрати на їх покращення).

Норми амортизації встановлюються у відсотках до балансової вартості кожної з груп основних фондів на початок звітного (податкового) періоду в такому розмірі (в розрахунку на календарний квартал):

– група 1 – з 1.01.04 – 2 відсотка;

– група 2 – з 1.01.04 – 10 відсотків;

– група 3 – з 1.01.04 – 6 відсотків;

– група 4 – 15 відсотків.

Увага! Враховуючи зміни, які періодично відбуваються у законодавсті, класифікація основних засобів з метою оподаткування у майбутньому може змінюватися!

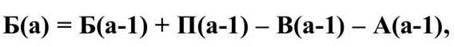

Балансова вартість групи основних фондів на початок звітного періоду розраховується за формулою:

Б(а) – балансова вартість групи на початок звітного періоду;

Б(а-1) – балансова вартість групи на початок періоду, що передував звітному;

П(а-1) – сума витрат, понесених на придбання основних фондів, здійснення капітального ремонту, реконструкцій, модернізацій та інших поліпшень основних фондів протягом періоду, що передував звітному;

В(а-1) – сума виведених з експлуатації основних фондів протягом періоду, що передував звітному;

А(а-1) – сума амортизаційних відрахувань, нарахованих у періоді, що передував звітному.

Треба зауважити, що і річна норма і сума амортизації основних засобів не є в чотири рази більшою, аніж квартальна.

Так, враховуючи, що вищезгадане придбане підприємством виробниче обладнання відноситься до третьої групи основних засобів (згідно податкового законодавства), норма його амортизації від балансової вартості обладнання на початок звітного (податкового) періоду (в розрахунку на календарний квартал) складає – 6%. На перший погляд річна норма амортизації є у 4 рази більшою, аніж квартальна і складає 6% х 4 = 24%. Виходячи із цього річна сума амортизації обладнання буде 81000 грн. х 24% = 19440 грн. Проте треба зауважити, що даний розрахунок не є правильним.

Правильним же буде наступний порядок розрахунку амортизації обладнання за рік:

1-й квартал: 81000 грн. х 6% = 4860 грн. (76140 грн.).

2-й квартал: 76140 грн. х 6% = 4568 грн. (71572 грн.).

3-й квартал: 71572 грн. х 6% = 4294 грн. (67278 грн.).

4-й квартал: 67278 грн. х 6% = 4037 грн. (63241 грн.).

Виходячи із даного розрахунку річна сума амортизації обладнання складе: 4860 грн. + 4568 грн. + 4294 грн. + 4037 грн. = 17759 грн.

Як видно із зазначеного, різниця при нарахуванні амортизації складе 19440 грн. – 17759 грн. = 1681 грн.

Зауважимо, що неправильне нарахування амортизації має безпосередній вплив на визначення прибутку, що підлягає оподаткуванню, а також накладення штрафних санкцій на підприємство із сторони податкових органів за умов необгрунтованого завищення витрат.

Наказом Міністерства статистики України №352 від 29.12.1995 р. “Про затвердження типових форм первинного обліку” затверджено і введено в дію з 1.01.1996 р. типові форми облікової документації в частині розрахунку амортизаційних відрахувань по основних засобах:

03-14 “Розрахунок амортизації основних засобів (для промислових підприємств)”;

03-15 “Розрахунок амортизації основних засобів (для будівельних організацій)”;

03-16 “Розрахунок амортизації по автотранспорту”.

Для визначення суми амортизації основних засобів, що належить до нарахування у звітному місяці промисловим підприємством застосовується “Розрахунок амортизації основних засобів (для промислових підприємств)” (форма № 03-14).

Для визначення суми амортизації основних засобів, що належить до нарахування у звітному місяці будівельними організаціями застосовується “Розрахунок амортизації основних засобів (для будівельних організацій)” (форма № 03-15).

Для визначення сум амортизації автотранспортних засобів, що належать до нарахування у звітному місяці застосовується “Розрахунок амортизації по автотранспорту” (форма № 03-16).

Суми амортизаційних відрахувань знаходять своє відображення при журнально-ордерній формі обліку у журналі-ордері №4, а при спрощеній формі бухгалтерського обліку у Відомості 4-М (розділ І) та розділах І і II Відомості 5-М (див. дод. А 4 і А 5).

Розрахунок річної суми амортизації обладнання за податковим методом показано у табл. 1.8.

Законом України “Про оподаткування прибутку підприємств” передбачено, що амортизація окремого об’єкта основних фондів групи 1 провадиться до досягнення балансовою вартістю такого об’єкта ста неоподатковуваних мінімумів доходів громадян. Залишкова вартість такого об’єкта відноситься до складу валових витрат відповідного податкового періоду, а вартість такого об’єкта прирівнюється до нуля.

Амортизація основних фондів груп 2, 3 і 4 провадиться до досягнення балансовою вартістю групи нульового значення.

Використання різних методів щодо нарахування амортизації зумовлює отримання різних кінцевих даних. Вплив обраного методу на розміри амортизаційних відрахувань, використовуючи розрахункові дані наведеного у даному пункті прикладу, представлено у табл. 1.9.

Таблиця 1.8.

Розрахунок сум амортизаційних відрахувань виробничого обладнання за податковим методом

Роки | Залишкова | Квартальна норма | Річна сума |

Експлуатації | Вартість, | Амортизації, | Амортизації, |

Грн. | % | Грн. | |

1 | 81000 | 6 | 17759 |

2 | 63241 | 6 | 13866 |

3 | 49375 | 6 | 10826 |

4 | 38549 | 6 | 8452 |

І т. д. |

Таблиця 1.9.

Річні суми амортизації виробничого обладнання при використанні різних методів щодо її нарахування

Номер Методу | Назва методу нарахування амортизації | Сума амортизації по роках, грн. | ||||

1 | 2 | 3 | 4 | Разом | ||

1 | Прямолінійний | 16250 | 16250 | 16250 | 16250 | 65000 |

2 | Зменшення залишкової вартості | 26973 | 17991 | 12000 | 8036 | 65000 |

3 | Прискореного зменшення залишкової вартості | 32500 | 16250 | 8125 | 8125 | 65000 |

4 | Кумулятивний | 26000 | 19500 | 13000 | 6500 | 65000 |

5 | Виробничий | 15000 | 20000 | 20000 | 10000 | 65000 |

6 | Податковий | 17759 | 13866 | 10826 | 8452 | 50903 |

Підприємство може самостійно, спираючись на наведені розрахунки, вибирати метод нарахування амортизації по основних засобах. Але при цьому треба враховувати, що суми нарахованої амортизації повинні відображати реальний фізичний і моральний знос конкретного об’єкта основних засобів. Як видно із таблиці 1.9., найменш придатним у цьому плані є метод 6 (податковий), який не в достатній мірі відображає реальну суму зносу виробничого обладнання. Натомість найлегшим методом з точки зору проведення розрахунків є звичайно прямолінійний, який значно полегшує облікову роботу.

Метод амортизації об’єкта основних засобів переглядається у разі зміни очікуваного способу отримання економічних вигод від його використання. Нарахування амортизації за новим методом починається з місяця, наступного за місяцем прийняття рішення про зміну методу амортизації.

Зауважимо, що незалежно від того, який із перших п’яти методів нарахування амортизації буде обрано, – застосування шостого методу (податкового) є обов’язковим, оскільки це пов’язано із визначенням оподатковуваного прибутку підприємства.

За умови, коли поруч із податковим застосовується ще один із вищевказаних методів нарахування амортизації, треба мати на увазі, що амортизація, розрахована за податковим методом, знайде своє відображення лише у податковій декларації.

Натомість записи як на рахунках бухгалтерського обліку, так і у балансі і звіті про фінансові результати про суми нарахованих амортизаційних відрахувань будуть зроблені, в свою чергу, на підставі того методу, який, окрім податкового, було додатково обрано на підприємстві.

Виходячи із недоцільності робити одночасно подвійну роботу, на багатьох підприємствах при нарахуванні амортизації використовують виключно податковий метод. За цих умов і на рахунках бухгалтерського обліку і у податковій декларації і у звітності (балансі і звіті про фінансові результати) знайдуть відображення однакові дані, що стосуються амортизації.

Амортизація інших необоротних матеріальних активів нараховується за методами, які застосовуються для основних засобів. Амортизація малоцінних необоротних матеріальних активів і бібліотечних фондів може нараховуватися у першому місяці використання об’єкта в розмірі 50 відсотків його вартості, яка амортизується, та решта 50 відсотків вартості, яка амортизується, у місяці їх вилучення з активів (списання з балансу) внаслідок невідповідності критеріям визнання активом або в першому місяці використання об’єкта 100 відсотків його вартості.

Будь-які витрати на розвідку (дорозвідку) та розробку будь-яких запасів (родовищ) корисних копалин (в тому числі будь-які нафтові або газові свердловини) включаються до окремої групи витрат платника податку, на балансі якого перебувають такі запаси (родовища), та підлягають амортизації.

До складу зазначеної групи включаються витрати на розвідку (дорозвідку) та облаштування будь-яких запасів (родовищ) корисних копалин. Перелік витрат, що включаються до такої групи, встановлюється Кабінетом Міністрів України.

Облік балансової вартості витрат, пов’язаних з видобутком корисних копалин, ведеться по кожному окремому родовищу (кар’єру, шахті, свердловині). Порядок такого обліку встановлюється Міністерством фінансів України.

Сума амортизаційних відрахувань звітного періоду на витрати, пов’язані з видобутком корисних копалин, розраховується за формулою:

С(а) – сума амортизаційних відрахувань за звітний квартал;

Б(а) – балансова вартість групи на початок звітного періоду, яка дорівнює балансовій вартості групи на початок кварталу, що передує звітному, збільшеній на суму витрат на розвідку (дорозвідку) та облаштування запасів (родовищ) корисних копалин, понесених протягом попереднього кварталу;

О(а) – обсяг (у натуральних величинах) корисних копалин, фактично видобутих протягом звітного кварталу;

О(з) – загальний розрахунковий обсяг (у натуральних величинах) видобутку корисних копалин на відповідному родовищі.

Амортизація нематеріальних активів

Положенням (стандартом) №8 “Нематеріальні активи” визначено, що нарахування амортизації нематеріальних активів (крім права постійного користування земельною ділянкою) здійснюється протягом строку їх корисного використання, який встановлюється підприємством при визнанні цього об’єкта активом (при зарахуванні на баланс).

При визначенні строку корисного використання об’єкта нематеріальних активів слід ураховувати:

– строки корисного використання подібних активів;

– моральний знос, що передбачається;

– правові або інші подібні обмеження щодо строків його використання та інші фактори.

Нематеріальні активи з невизначеним на підприємстві строком корисного використання амортизації не підлягають.

Метод амортизації нематеріального активу обирається підприємством самостійно, виходячи з умов отримання майбутніх економічних вигод. Якщо такі умови визначити неможливо, то амортизація нараховується із застосуванням прямолінійного методу.

Розрахунок амортизації при застосуванні відповідних методів нарахування здійснюється згідно з Положенням (стандарту) бухгалтерського обліку 7 “Основні засоби

В свою чергу, згідно Закону України “Про оподаткування прибутку підприємств” для амортизації нематеріальних активів застосовується лінійний метод, за яким кожний окремий вид нематеріального активу амортизується рівними частками, виходячи з його первісної вартості з урахуванням індексації, яка визначається платником податку самостійно, виходячи із строку корисного використання таких нематеріальних активів або строку діяльності платника податку, але не більше 10 років безперервної експлуатації.

Амортизаційні відрахування провадяться до досягнення залишковою вартістю нематеріального активу нульового значення.

Під час розрахунку вартості, яка амортизується, ліквідаційна вартість нематеріальних активів прирівнюється до нуля, крім випадків:

– коли існує невідмовне зобов’язання іншої особи щодо придбання цього об’єкта наприкінці строку його корисного використання;

– коли ліквідаційна вартість може бути визначена на підставі інформації існуючого активного ринку і очікується, що такий ринок існуватиме наприкінці строку корисного використання цього об’єкта.

Нарахування амортизації починається з місяця, наступного за місяцем, у якому нематеріальний актив уведено в господарський оборот.

Нарахування амортизації припиняється, починаючи з місяця, наступного за місяцем вибуття нематеріального активу.

Термін корисного використання нематеріального активу та метод його амортизації переглядаються в кінці звітного року, якщо в наступному періоді очікуються зміни строку корисного використання активу або зміни умов отримання майбутніх економічних вигод.

Амортизація нематеріального активу нараховується, виходячи з нового методу нарахування амортизації і строку використання, починаючи з місяця, наступного за місяцем змін.

Нарахування амортизації призводить до збільшення витрат підприємства, а також до збільшення суми зносу необоротних активів.

Рахунок 13 “Знос (амортизація) необоротних активів” призначено для узагальнення інформації про нараховану амортизацію та індексацію зносу необоротних матеріальних і нематеріальних активів, що підлягають амортизації.

Рахунок 13 “Знос (амортизація) необоротних активів” має такі субрахунки:

131 “Знос основних засобів”;

132 “Знос інших необоротних матеріальних активів”;

133 “Накопичена амортизація нематеріальних активів”;

134 “Накопичена амортизація довгострокових біологічних

Активів”;

135 “Знос інвестиційної нерухомості”.

На субрахунку 131 “Знос основних засобів” узагальнюється інформація про суму зносу тих необоротних активів, облік яких ведеться на рахунку 10 “Основні засоби”.

При цьому інформація про суму зносу інвестиційної нерухомості, облік якої ведеться на субрахунку 100 “Інвестиційна нерухомість” за первісною вартістю узагальнюється на субрахунку 135 “Знос інвестиційної нерухомості”.

На субрахунку 132 “Знос інших необоротних матеріальних активів” узагальнюється інформація про суму зносу тих необоротних активів, облік яких ведеться на рахунку 11 “Інші необоротні матеріальні активи”.

На субрахунку 133 “Накопичена амортизація нематеріальних активів” узагальнюється інформація про суму зносу нематеріальних активів.

На субрахунку 134 “Накопичена амортизація довгострокових біологічних активів” узагальнюється інформація про суму амортизації, нарахованої на довгострокові біологічні активи, облік яких ведеться на субрахунках 162 “Довгострокові біологічні активи рослинництва, які оцінені за первісною вартістю” та 164 “Довгострокові біологічні активи тваринництва, які оцінені за первісною вартістю”.

Аналітичний облік зносу необоротних активів ведеться відповідно за видами основних засобів, інших матеріальних необоротних активів та нематеріальних активів.

За кредитом рахунку 13 “Знос (амортизація) необоротних активів” відображається нарахування амортизації та індексації зносу необоротних активів, за дебетом – зменшення суми зносу.

Розподіл амортизаційних відрахувань за об’єктами витрат здійснюється на підставі таких документів як: 03-14 “Розрахунок амортизації основних засобів (для промислових підприємств)”, 03-15 “Розрахунок амортизації основних засобів (для будівельних організацій)”; 03-16 “Розрахунок амортизації по автотранспорту”.

Рахунок 13 “Знос (амортизація) необоротних активів” кореспондує

За дебетом з кредитом рахунків: за кредитом з дебетом рахунків

10 “Основні засоби” 15 “Капітальні інвестиції”

11 “Інші необоротні матеріальні 23 “Виробництво”

Активи” 39 “Витрати майбутніх періодів”

12 “Нематеріальні активи” 42 “Додатковий капітал”

42 “Додатковий капітал” 83 “Амортизація”

91 “Загально-виробничі витрати”

92 “Адміністративні витрати”

93 “Витрати на збут”

94 “Інші витрати операційної

Діяльності”

99 “Надзвичайні витрати”

Оформлені і підписані вказані документи бухгалтером, який здійснює облік основних засобів і нематеріальних активів передаються бухгалтеру, який здійснює облік витрат підприємства.

При використанні журнально-ордерної форми обліку облік амортизації та зносу ведеться у відомості обліку основних засобів, книзі обліку затрат виробництва, журналі-ордері №4, а при спрощеній формі обліку у Відомостях 4-М і 5-М (розділ II) (див. дод. А 4, А 5).