Оцінка рівня і побудова рейтингових систем фінансового стану підприємств

ФІНАНСОВИЙ АНАЛІЗ

РОЗДІЛ 13

КОМПЛЕКСНЕ ОЦІНЮВАННЯ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

13.3. Оцінка рівня і побудова рейтингових систем фінансового стану підприємств

Як відомо, рейтинг (англ. rating – оцінка, клас, розряд) – це індивідуальний чисельний показник оцінки будь-яких успіхів окремої особи в деякому класифікаційному переліку (рейтинг-листі), узагальнюючий, синтезований показник, що охоплює різноманітні характеристики об’єкта оцінювання.

У більш широкому плані під рейтингом можна розуміти ієрархічну систему, де

Рейтинги використовуються для однозначної оцінки характеристики ефективності, надійності, стабільності господарюючих систем та для визначення узагальнюючої порівняльної оцінки їх фінансового стану.

При цьому, рейтинг комплексно характеризує суб’єкт господарювання відповідно за певною шкалою, де значення рейтингу – елемент лінійно упорядкованої множини. Поряд з інтегральною рейтинговою оцінкою існують рейтинги, які будуються за окремими показниками та їх блоками. Основою

Рангами називають числа натурального ряду, які згідно зі значеннями ознак надаються елементам сукупності і певним чином упорядковують її. Ранжування проводиться за кожною ознакою окремо: перший ранг надається найменшому значенню ознаки, останній – найбільшому або навпаки. Кількість рангів дорівнює обсягу сукупності.

Головне завдання рейтингу – це зорієнтувати усіх потенційних користувачів у ситуації, що склалася в системі господарюючих суб’єктів, визначити місцезнаходження або їх позицію у сукупності об’єктів. Місцезнаходження господарюючого суб’єкта в списку визначає не абсолютну надійність того чи іншого учасника, а лише ступінь, рівень його надійності в порівнянні із іншими. Одним із результатів рейтингування є формування іміджу господарюючих суб’єктів за системою показників їх фінансового стану. Отримання користувачами рейтингової інформації дає змогу аналізувати доцільність прийняття управлінських рішень.

При розробленні методики рейтингового оцінювання необхідно враховувати той факт, що користувачі інформації по-різному зацікавлені в оцінці діяльності господарюючих систем, залежно від форм взаємовідносин із ними. Для власників рейтинги дають можливість одержати інформацію про зовнішні умови діяльності підприємства відносно наявних конкурентів, для потенційних інвесторів рейтинг – це допомога у виборі об’єкта вкладання коштів.

Господарюючим суб’єктам потрібно регулярно стежити за різноманітними рейтингами для того, щоб визначити своє становище, підтримувати імідж, оцінювати результати діяльності та визначити подальшу стратегію розвитку. Рейтинг є необхідним інструментом для достовірного визначення своєї власної позиції та ступеня надійності в порівнянні з іншими, для уточнення свого місця та частки присутності на ринку.

Для кожної категорії користувачів інформаційних ресурсів розробляється окрема рейтингова методика з урахуванням певних показників. Рейтинги можуть використовуватися внутрішніми і зовнішніми суб’єктами управління. Внутрішні користувачі за допомогою рейтингів можуть визначити місце господарюючого суб’єкта в певній системі та оцінити його конкурентів. Зовнішніми користувачами можуть виступати передусім інвестори, постачальники, працівники та інші партнери суб’єкта господарювання.

Наявні рейтингові системи, що використовуються у світовій і вітчизняній практиці для оцінювання господарюючих систем за їх фінансовим станом, можна класифікувати за окремими ознаками (табл. 13.3.1).

Таблиця 13.3.1

КЛАСИФІКАЦІЯ РЕЙТИИГОВИХ СИСТЕМ ДЛЯ ОЦІНКИ ГОСПОДАРЮЮЧИХ СУБ’ЄКТІВ ЗА ФІНАНСОВИМ СТАНОМ

Класифікаційна ознака | Види рейтингових систем |

Суб’єкти оцінки | Державні |

Недержавні | |

Схема ієрархії системи показників | Комплексно-інтегральні |

Функціонально-інтегральні | |

Форма подання | Числові |

Літерні | |

Графічні | |

Моделі показників | Динамічні |

Поточні | |

Комбіновані | |

Сфера розповсюдження | Зовнішні |

Внутрішні | |

Змішані | |

Рівень оприлюднення | Відкриті |

Закриті | |

Метод побудови | Бальні |

Індексні | |

Методика розрахунку | Розкриті |

Нерозкриті | |

Кількість оціночних показників | Однофакторні |

Багатофакторні | |

Динаміка формування інформаційних ресурсів | Одноразові |

Періодичні |

У світовій практиці рейтингові системи переважно недержавні. До державних рейтингових систем можна віднести рейтинги за переліком показників соціально-економічного розвитку регіонів України, які здійснюються за статистичними показниками на виконання доручення Кабінету Міністрів України.

Рейтингове оцінювання може бути побудоване на комплексній системі показників (інтегральному показнику) та на проміжних підсистемах показників (функціональних інтегральних показниках). Проміжні інтегральні оцінки розкривають структуру досліджуваного явища, його негативні і позитивні факторні ознаки.

За формами подання рейтинги поділяються на числові, літерні, графічні. При числовій формі надання узагальнюючої оцінки – інтегральний результат розрахунків і є рейтинговою системою.

Процедура формування літерної форми рейтингу характеризується тим, що інтегральний рейтинг утворюється шляхом присвоєння окремим рівням комплексного показника літерних позначок. Для візуального подання інформації про інтегральні показники використовується графічний метод.

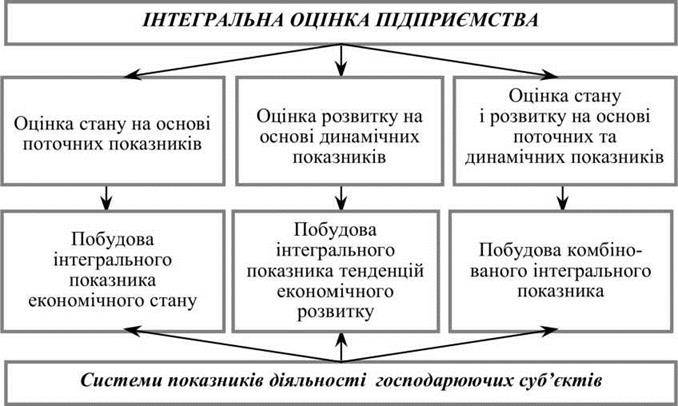

За показниками, які формують систему для здійснення рейтингового оцінювання, розрізняють поточні, динамічні і комбіновані індивідуальні та інтегральні оцінки (рис. 13.3.1).

Рис. 13.3.1. Система інтегральних оцінок підприємства

Поточні рейтингові системи характеризують фінансовий стан (потенціал) підприємств на певний момент (інтервальний період), але не відображають його оцінки за динамікою змін. Динамічні рейтингові системи оцінюють підприємства за напрямом їх розвитку. В переважній більшості рейтингові системи будуються на системі показників, яка формується на комбінований (змішаній) основі: частина показників поточні, а частина – динамічні.

Застосування динамічних показників обумовлене тим, що поточні показники фінансового стану підприємств у значній мірі залежать від наявного у них потенціалу (природного, майнового), який характеризує досягнення минулих років і слабко змінюється за результатами поточного господарювання. Протягом певного періоду співвідношення цих показників є у деякій мірі традиційним і усталеним. За постійну базу порівняння даних можна приймати попередній, початковий, середній або будь-який інший рівень ряду динаміки. Показники динаміки значно менше залежать від потенціалу підприємств і у більшій мірі віддзеркалюють сучасні тенденції (досягнення) розвитку.

Водночас, рейтингова система, побудована на одній моделі показників, не характеризує напрямок розвитку підприємств. При цьому існують два варіанти розвитку: відбувається покращення фінансового стану або його погіршення. Напрямок розвитку підприємств від негативного до позитивного або навпаки доцільно досліджувати при комплексному порівнянні оцінок за трьома методами рейтингових систем (динамічним, поточним, комбінованим).

Рейтингові системи можуть будуватися для внутрішніх потреб і зовнішньої діяльності підприємств. Інтегральна оцінка для внутрішніх потреб використовується з метою оцінки діяльності підприємств та визначення ідентифікації ринкової позиції і можливих резервів порівняно з іншими підприємствами. В практиці порівняльного аналізу найбільш доцільно використовувати бенчмаркінг як форму аналітичного дослідження, зорієнтовану на конкурентів підприємств. За інтегральною оцінкою для зовнішньої діяльності визначається привабливість підприємств для їх партнерів. Водночас, перші і другі рейтингові системи можуть мати комбінований характер, тобто одночасно задовольняти інтереси всіх користувачів. Зовнішні рейтингові системи, як правило, є відкриті і виконують функцію залучення партнерів та забезпечення стабільного рівня діяльності господарюючих суб’єктів.

Внутрішні рейтингові системи, за умови використання в них показників, що становлять комерційну таємницю, є закриті. Вони використовуються власниками і виконавчими органами управління підприємства для побудови рядів динаміки інтегральних

Показників та їх аналітичного дослідження з метою оцінки напряму розвитку господарюючого суб’єкта.

Рейтингові системи розрізняються за методом побудови на бальні та індексні. При використанні бальної системи кожному інтегральному показнику присвоюється певний бал за визначеною шкалою. Якщо комплексна оцінка передбачає проміжне інтегральне оцінювання окремих функціональних аспектів явища, ранжування об’єктів здійснюється за сумою балів одержаних за кожною підсистемою показників. Для отримання бальних оцінок будується шкала діапазонів можливих значень інтегральних показників всіх об’єктів, що аналізуються. Діапазони визначаються на підставі мінімальних та максимальних значень інтегральної величини показника. Вони розбиваються на відповідну кількість рівних інтервалів і кожний відповідає певній кількості балів.

Індексна побудова інтегрального показника передбачає агрегування ознак за допомогою розрахунків багатовимірного аналізу.

За рівнем розкриття методики розрахунку рейтинги поділяють на розкриті і нерозкриті. Характерною ознакою розкриття рейтингів є надання можливості користувачам, на підставі наведених даних, самостійно оцінити фінансовий стан.

У кращому випадку, користувачі повинні знати, на підставі чого були обрані конкретні критерії оцінки і визначені ваги, з яких джерел одержана інформація тощо, тобто необхідно докладно і зрозуміло описати методику побудови рейтингу.

Методика побудови нерозкритої моделі рейтингу свідомо приховується, внаслідок чого користувачі не мають чіткого уявлення про систему критеріїв та набір показників, за якими здійснюється оцінка. Інколи нерозкрита модель більш доцільна, ніж розкрита, особливо якщо вона подає сигнал широкому загалу користувачів про необхідність прийняття негайного рішення.

Ранжування об’єктів дослідження можливо здійснювати за одним параметром (показником), тобто однофакторними рейтингами, а також системою показників – багатофакторними рейтингами. Якщо параметр дослідження один, то є велика ймовірність низької якості рейтингу з причин надто вузької характеристики господарюючих суб’єктів. При використанні великої кількості параметрів (показників) можуть з’явитися технічні проблеми формування інформаційних ресурсів, їх достовірності, повторюваності даних та безпосередніх розрахунків у процесі аналізу. Як наслідок – адекватність оцінки погіршується. Для рейтингового оцінювання окремих аспектів діяльності господарюючих суб’єктів оптимальна кількість показників може бути від 3 до 7 при аналогічній кількості напрямів діагностики фінансового стану економічної системи в цілому.

За динамікою формування інформаційних ресурсів рейтинги бувають одноразові і періодичні. Одноразові рейтинги використовуються при виникненні певних умов розвитку економічних систем для вирішення поточних питань. Одноразово побудований рейтинг приносить моментну користь. Водночас, поновлення рейтингів через певні проміжки часу дає можливість дослідити динаміку змін, які відбуваються з господарюючими суб’єктами. При складанні періодичних рейтингів необхідно зберігати єдину методику їх розрахунку і забезпечити порівнянність системи показників.

Управлінське рішення на підставі використання рейтингів – це творчий процес мислення користувачів (побудови концепції управління), в результаті чого визначається, які заходи треба здійснити в даній фактичній ситуації або в ситуації, що передбачається для розв’язання певної проблеми й одержання бажаного результату.

Із цього випливає, що рейтинг використовується для аналізу, контролю, обліку, прогнозування та регулювання діяльності господарюючих суб’єктів, тобто виступає і як інструмент, і як мета управління.

Рейтингове співвідношення фінансового стану підприємств за результатами розрахунків інтегральних показників окремих функціональних напрямів діяльності і у цілому, наведених в табл. 13.2.3, подано в табл. 13.3.2.

Рейтингове оцінювання підприємств за їх фінансовим станом свідчить, що перша позиція за всіма його функціональними складовими належить ВАТ “Сінгури”. На другому місці розташувалось ТОВ “Полісся”, яке демонструє одні з найкращих результатів за окремими складовими фінансового стану (перші місця за станом активів і діловою активністю, третє – за платоспроможністю). ТОВ “Ласощі” не стало лідером за низького стану активів, рівня ринкової активності та недостатньої ефективності господарської діяльності. Найгірші показники мають ТОВ “Промінь” і ТОВ “Прогрес”.

Ознайомлення з рангами окремих підприємств за аспектами, які формують їх фінансовий стан, а також з величинами показників системи (табл. 13.2.2) дають підстави для наступних висновків.

Стан активів. Перший рейтинг ТОВ “Полісся” за функціональними складовими має найкращі темпи зростання активів в цілому, необоротних активів і власного капіталу. За рівнем придатності основних засобів підприємству належить друга позиція (67,4 %). Саме ці параметри вивели ТОВ “Полісся” на перше місце за станом активів в цілому.

Далі за станом активів розташувалось ВАТ “Тетерів”. Останні місця займають ТОВ “Промінь” і ВАТ “Прогрес. У ТОВ “Промінь” відбувається зменшення необоротних активів і власного капіталу, що безпосередньо впливає на зниження потенціалу підприємства і його фінансової стійкості.

Платоспроможність. Перше місце посідає ВАТ “Сінгури”, а друге – ТОВ “Ласощі”. У цих підприємств досить високий рівень показників безпосередньої платоспроможності (загальної, проміжної, абсолютної). Достатньо платоспроможним є ТОВ “Полісся” (3-й рейтинг). Найнижчі рейтинги мають ТОВ “Промінь” і “Двірець”.

Фінансова стійкість. Лідером є ВАТ “Сінгури”, яке має найкращі автономію та співвідношення власного капіталу і поточних зобов’язань та посіло друге місце щодо маневреності робочого капіталу. Друге місце, зовсім несподівано, займає ТОВ “Промінь”, яке має найкраще співвідношення власного капіталу і необоротних активів і друге місце за маневреністю власного капіталу. ТОВ “Полісся”, у якого власний капітал не покриває необоротних активів, посіло останнє місце.

Ділова активність. Перше місце займає ТОВ “Полісся”, яке має найкращі показники продуктивності праці і капіталовіддачі та ділить друге місце з ТОВ “Ласощі” щодо окупності (завантаження) оборотних активів. Проте у ТОВ “Полісся” відбулося зменшення доданої вартості і за цим показником суб’єкт господарювання займає останнє місце. Другий рейтинг за діловою активністю займає ВАТ “Тетерів”. Найгірша ситуація спостерігається у ТОВ “Промінь”. За показниками зростання чистого доходу, окупності (завантаження) оборотних активів і капіталовіддачі підприємство посідає останнє місце.

Ефективність господарської діяльності. Безперечним лідером є ВАТ “Сінгури”, яке посіло перше місце і має найкращі значення всіх показників. Друге місце зайняло ТОВ “Промінь”. Третє місце посіло ВАТ “Прогрес”. Найгірші поточні показники ефективності господарської діяльності спостерігаються у ВАТ “Тетерів”.

Таблиця 13.3.2

РЕЙТИНГИ ПІДПРИЄМСТВ ЗА ЇХ ФІНАНСОВИМ СТАНОМ

Підприємства | Оцінка | Функціональні блоки показників | Загальний інтегральний показник фінансового стану | |||||

Стан активів | Платоспроможність | Фінансова Стійкість | Ділова Активність | Ефективність Господарської Діяльності | Ринкова Активність | |||

ТОВ “Промінь” | Інтегрального Показника | 0,233 | 0,055 | 0,820 | 0,064 | 0,406 | 0,641 | 0,370 |

Місця в рейтингу | 7 | 7 | 2 | 7 | 2 | 1 | 7 | |

ВАТ “Прогрес” | Інтегрального Показника | 0,272 | 0,442 | 0,687 | 0,290 | 0,357 | 0,214 | 0,377 |

Місця в рейтингу | 6 | 5 | 5 | 5 | 3 | 5 | 6 | |

ТОВ “Ласощі” | Інтегрального Показника | 0,391 | 0,761 | 0,743 | 0,403 | 0,201 | 0,196 | 0,449 |

Місця в рейтингу | 5 | 2 | 4 | 3 | 5 | 6 | 3 | |

ТОВ “Полісся” | Інтегрального Показника | 0,776 | 0,745 | 0,099 | 0,680 | 0,188 | 0,230 | 0,453 |

Місця в рейтингу | 1 | 3 | 7 | 1 | 6 | 4 | 2 | |

ВАТ “Тетерів” | Інтегрального Показника | 0,703 | 0,454 | 0,474 | 0,420 | 0,031 | 0,283 | 0,394 |

Місця в рейтингу | 2 | 4 | 6 | 2 | 7 | 3 | 5 | |

ВАТ “Сінгури” | Інтегрального Показника | 0,468 | 0,841 | 0,922 | 0,281 | 1,000 | 0,347 | 0,643 |

Місця в рейтингу | 4 | 1 | 1 | 6 | 1 | 2 | 1 | |

ТОВ “Двірець” | Інтегрального Показника | 0,538 | 0,403 | 0,757 | 0,396 | 0,225 | 0,180 | 0,417 |

Місця в рейтингу | 3 | 6 | 3 | 4 | 4 | 7 | 4 |

Ринкова активність. Найвищі рейтинги мають ТОВ “Промінь”, ВАТ “Сінгури”, а також ВАТ “Тетерів”. Перше є безперечним лідером за вартістю корпоративних прав та щодо співвідношення поточних зобов’язань і дебіторської заборгованості, друге – в прибутковості власного і статутного капіталу. ВАТ “Тетерів” займає другі місця за темпами зростання статутного капіталу та співвідношенням поточних зобов’язань і дебіторської заборгованості. У ТОВ “Двірець” спостерігається зовсім протилежна ситуація: більш-менш сприятливі параметри за приростом статутного капіталу і вартістю корпоративних прав і останнє місце щодо співвідношення поточних зобов’язань і дебіторської заборгованості.

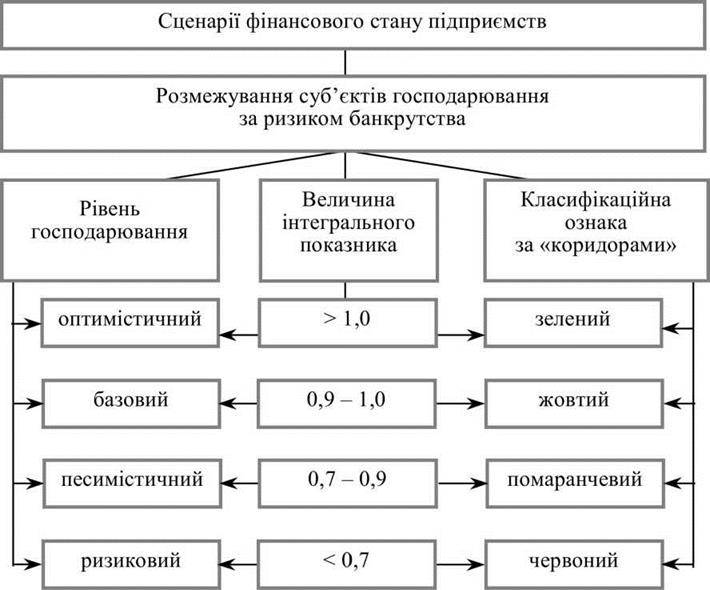

Для оцінки ризику банкрутства підприємства кількісні ознаки інтегрального показника фінансового стану необхідно замінити якісними ознаками.

Якісними критеріями оцінки рівня ризику банкрутства можуть бути оптимістичний (активний), базовий (конкурентоспроможний), песимістичний (обмежувальний, підвищено ризиковий) та ризиковий сценарії розвитку господарюючих суб’єктів.

Інтерпретацію ризику банкрутства підприємств за фінансовим станом здійснюють за фактичним рівнем інтегрального показника відповідно до визначених класифікаційних ознак.

Традиційно зазначений поділ виконують за такою схемою: із множини ознак (інтегральних оцінок), які описують явище (фінансовий стан), добирають розмежувальні, а потім сукупність поділяють на групи відповідно до значень цих ознак. При цьому основою для обгрунтування встановлення тих чи інших меж інтервалів повинні бути еталонні величини.

Структурне групування кількісних загальних інтегральних показників фінансового стану підприємств за якісними ознаками наведено нарис. 13.3.2.

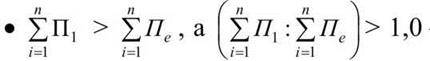

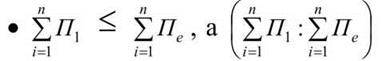

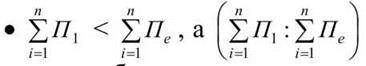

Для моделі оцінки ймовірності банкрутства підприємств можна використати наступний алгоритм інтерпретацій значень інтегрального показника:

– ризик банкрутства підприємства відсутній;

– ризик банкрутства підприємства відсутній;

Від 0,90 до 1,0 – підприємство з фінансовою рівновагою, за умови переходу на антикризове управління, банкрутство йому не загрожує;

Від 0,90 до 1,0 – підприємство з фінансовою рівновагою, за умови переходу на антикризове управління, банкрутство йому не загрожує;

від 0,70 до 0,90 – підприємству загрожує банкрутство;

від 0,70 до 0,90 – підприємству загрожує банкрутство;

– підприємство знаходиться на стадії банкрутства,

– підприємство знаходиться на стадії банкрутства,

Де П1 і Пе – відповідно фактичні і еталонні (нормативні) величини показників; п – кількість показників для інтегральної оцінки рівня загрози банкрутства.

Рис. 13.3.2. Кількісні і якісні ознаки для визначення ризику

Банкрутства підприємств

Визначені якісні критерії розвитку господарюючих суб’єктів дозволяють розподіляти їх за “коридорами” ризику банкрутства.

Згідно з цими критеріями сукупність підприємств (табл. 13.2.4) характеризується наступним чином: найбільш привабливий фінансовий стан має ВАТ “Сінгури” (зелений коридор); TOB “Двірець” має конкурентоспроможний рівень господарської діяльності (жовтий коридор); ТОВ “Промінь”, ВАТ “Прогрес” і ТОВ “Ласощі” загрожує банкрутство (песимістичний сценарій, помаранчевий коридор), ризиковий фінансовий стан мають ВАТ “Тетерів” і ТОВ “Полісся” (червоний коридор).

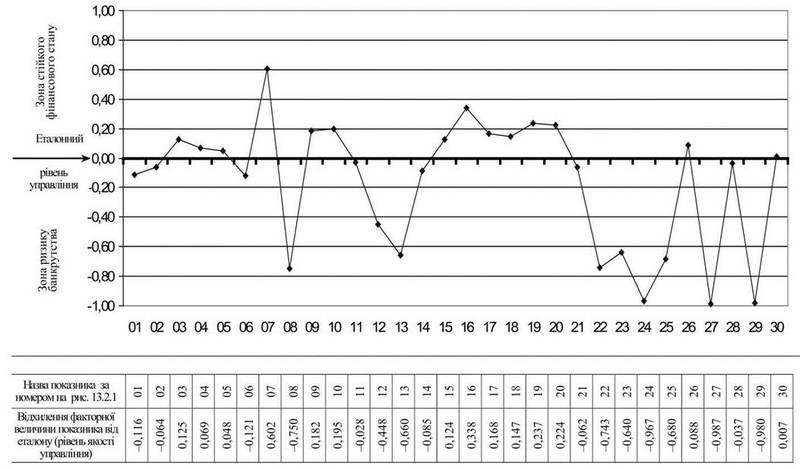

Стійкий фінансовий стан підприємств забезпечується за умови, що фактичні величини показників господарської діяльності досягають відповідних еталонних значень. Виходячи з цього, оцінку господарської діяльності підприємств за показниками їх фінансового стану можна подати на графіку двома лініями (рис. 13.3.3):

– за еталонною траєкторією (Хе1 , хе2 , …, хе n) як пряма, що забезпечує стійкий фінансовий стан;

– за фактичною траєкторією (Хф1 , хф2 , …, хф n), яка подається у вигляді кривої, пов’язаної з наявними відхиленнями від еталонних величин в ту чи іншу сторону (плюс або мінус).

Стійкий фінансовий стан підприємства забезпечується показниками-стимуляторами, які максимально наближені до еталонної прямої, або якщо вони знаходяться вище її значень.

Передумови розвитку загрози банкрутства підприємств можна виявити за негативними відхиленнями фактичних і еталонних нормованих показників фінансового стану.

За інтегральним показником фінансового стану у ВАТ “Прогрес” (табл. 13.2.4) загальна якість фактичних величин показників гірша порівняно з еталонним рівнем на 16,0% (1,0 – 0,840). Фінансовий стан підприємства оцінюється як вище еталонного лише за 40 % показників (12 із З0). Серед цих показників досить виразно виділяється значення проміжної платоспроможності і темпів зростання оборотних активів, чистого доходу, капіталовіддачі та доданої вартості. У той же час 18 показників, які мають значення нижче еталонного, характеризуються набагато більшими розмірами негативного відхилення. Ці показники слід розглядати як резерв поліпшення фінансового стану підприємства і виведення його з кризової ситуації. Рис. 13.3.3 дає змогу звернути увагу на основні і найбільш радикальні напрями фінансового оздоровлення підприємства. Це пов’язано, перш за все, з пошуком внутрішніх резервів збільшення прибутковості виробництва і досягнення беззбиткової роботи за рахунок повного використання виробничої потужності підприємства, формування більш якісної структури джерел фінансових ресурсів та їх розміщення в активах.

Рис. 13.3.3. Рівень управління системою показників фінансового стану ВАТ “Прогрес”