Амортизація основних фондів

ЕКОНОМІКА ПІДПРИЄМСТВА

РОЗДІЛ II

РЕСУРСИ ПІДПРИЄМСТВА

ТЕМА 10

ОСНОВНІ ВИРОБНИЧІ ФОНДИ

10.4. Амортизація основних фондів

Процес відшкодування зношування основних фондів здійснюється шляхом амортизації.

Амортизація – це процес перенесення вартості основних фондів на вартість новоствореної продукції з метою їхнього повного відновлення.

Амортизаційні кошти надходять підприємству у складі виручки від реалізації готової продукції (робіт, послуг) і накопичуються для подальшого використання як джерела відтворення

Амортизаційний фонд являє собою кошти для простого відтворення основних засобів. Проте якщо в результаті технічного прогресу у відповідних галузях народного господарства має місце зниження собівартості засобів виробництва, що там створюються, і, відповідно, зниження оптових цін на них, то амортизаційні кошти можуть виступати і як джерело розширеного відтворення основних засобів.

Амортизаційний фонд накопичується підприємствами поступово і використовується для вкладень в основні засоби не відразу, а в міру накопичення коштів. Тому якийсь час кошти

Амортизаційні відрахування здійснюються за певними нормами. Норма амортизації – це встановлений річний (квартальний) відсоток відшкодування вартості зношення частини основних фондів. Норми амортизації, які застосовуються на підприємстві, мають бути економічно обгрунтованими і спрямованими на своєчасне відшкодування основних фондів.

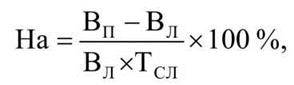

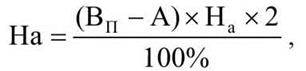

Норма амортизації (На) для певної групи обладнання визначається із залежності

Де ВЛ – ліквідаційна вартість основних фондів певної групи, грн.;

ТСЛ – термін служби основних фондів, визначений за технічною документацією, років.

У сучасних умовах господарювання підприємства здійснюють нарахування амортизації згідно із Законом України “Про оподаткування прибутку підприємств” – у податковому обліку та згідно із Положенням (стандартом) бухгалтерського обігу 7 “Основні засоби” – у бухгалтерському обігу.

Законом України від 24 грудня 2002 року № 349-ХІV “Про внесення змін до Закону України “Про оподаткування прибутку підприємств” було введено поділ основних фондів для цілей оподаткування на 4 групи: а) будинки, споруди, передавальні пристрої; б) автомобільний транспорт та вузли до нього; меблі; побутові електронні, оптичні, електромеханічні прилади та інструменти, інше офісне обладнання; в) будь-які інші фонди, не включені до груп а, б, в; г) електронно – обчислювальні машини, машини для автоматичного оброблювання інформації, їхнє програмне забезпечення, засоби зчитування та друку інформації, стільникові телефони, мікрофони і рації, вартість яких перевищує вартість малоцінних товарів.

У 2004 році, згідно із Законом України “Про Державний бюджет України на 2004 рік”, підприємства застосовують сім норм амортизації залежно від часу здійснення витрат на придбання основних фондів (табл. 10.1).

Амортизація окремого об’єкта основних фондів 1-ої групи проводиться до досягнення балансовою вартістю такого об’єкта ста неоподаткованих мінімумів доходів громадян. Залишкова вартість такого об’єкта відноситься до складу валових витрат за результатами відповідного податкового періоду, а вартість такого об’єкта прирівнюється до нуля.

Амортизація основних фондів груп 2-ої, 3-ої та 4-ої груп проводиться до досягнення балансовою вартістю групи нульового значення.

Таблиця 10.1

НОРМИ АМОРТИЗАЦІЇ ВІДНОСНО 2004 РОКУ

Придбані до 01.01.04 р. | Придбані після 01.01.04 р. | |||

Група Основних Фондів | Норма, % | Група Основних Фондів | Нові об’єкти | Об’єкти, що були в експлуатації |

Норма, % | ||||

1 | 1,25 | 1 | 2 | 1,25 |

2 | 6,25 | 2 | 10 | 6,25 |

3 | 3,75 | 3 | 6 | 3,75 |

4 | 15 | 4 | 15 | 15 |

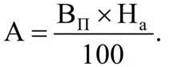

Після проведення реформи амортизаційної системи між податковим та бухгалтерським обліками виникли істотні розбіжності в методах нарахування амортизації. Якщо для цілей оподаткування амортизація нараховується на залишкову вартість основних фондів, то відповідно до Положення (стандарту) бухгалтерського обліку 7 “Основні засоби”, затвердженого наказом Мінфіну від 27 квітня 2000 року № 92 (із змінами), економічна амортизація може нараховуватися із застосуванням 5 методів: прямолінійного, зменшення залишкової вартості, прискореного зменшення залишкової вартості, кумулятивний, виробничого (рис. 10.3). Положеннями бухгалтерського обліку передбачено також можливість використання норм і методів, що застосовуються за податковим законодавством, для нарахування економічної амортизації. Однак податкове законодавство не передбачає можливості використання норм та методів, які застосовуються для цілей бухгалтерського обліку, для обчислення амортизації, для цілей оподаткування.

З 1 липня 2000 р., з набуттям чинності Положення (стандарту) бухгалтерського обліку 7 “Основні засоби”, підприємства України здобули право самостійно обирати методи нарахування амортизації.

Прямолінійний (рівномірний) метод полягає в тому, що кожного року на собівартість виготовленої продукції переноситься однакова частина вартості основних фондів. При використанні цього методу вартість об’єкта основних засобів списується однаковими частками протягом всього періоду його експлуатації. Це найпоширеніший метод нарахування амортизації основних фондів підприємства.

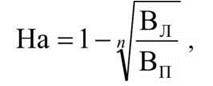

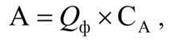

Сума амортизації (А) визначається як добуток первісної балансової вартості основних фондів та норми амортизації (На):

Рис. 10.3. Методи амортизації основних фондів

Перевагами прямолінійного методу є, насамперед, простота розрахунку амортизації, а також можливість рівномірно розподіляти амортизацію в кожному звітному періоді, що зручно для аналітичного обліку продукції, яка випускається та реалізується.

Недоліки цього методу полягають у тому, що при його застосуванні не враховується моральний знос об’єкта, а також необхідність збільшення витрат на ремонт в останні роки експлуатації основних фондів в порівнянні з першими.

З метою пожвавлення процесу відтворення основних фондів та захисту нагромаджених амортизаційних сум від знецінення, підприємствам дозволено здійснювати прискорену амортизацію основних фондів. Ці методи дають можливість протягом половини терміну корисного використання основних фондів відшкодувати 60 -70 % їхньої вартості в результаті застосування підвищених норм амортизації.

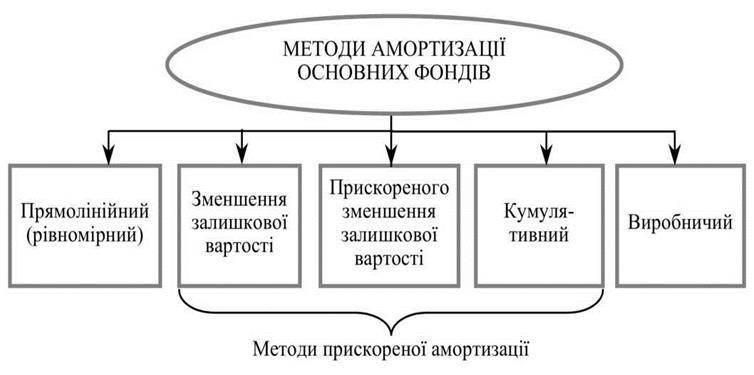

Метод зменшення залишкової вартості, за яким річна сума амортизації визначається як добуток залишкової вартості об’єкта на початок звітного року (або первісної вартості на дату початку нарахування амортизації) та річної норми амортизації.

Річна норма амортизації (у відсотках) обчислюється за формулою

Де n – тривалість корисного використання об’єкта основних фондів, років.

Суть методу прискореного зменшення залишкової вартості полягає в тому, що річна сума амортизації визначається як добуток залишкової вартості об’єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації, яка використовується при рівномірному нарахуванні амортизації, і подвоюється:

Де А – знос (накопичена амортизація).

Кумулятивний метод {метод суми чисел) характеризується більш високими нормами амортизації в першій половині строку використання і поступовим їх зниженням у другій половині. Норма амортизації тут – величина змінна і розраховується діленням числа років (що залишились до кінця амортизаційного строку служби) на кумулятивне число, яке є сумою чисел членів арифметичної прогресії (наприклад, від 1 до 7, якщо строк служби сім років). Кумулятивне число розраховується як сума числових значень років служби устаткування.

При семирічному терміні служби це дорівнюватиме

1 + 2 + 3 + 4 + 5 +6 + 7 = 28, або (1 + 7): 2 х 7 = 28.

Норма амортизації для першого року (коли залишилося сім років строку служби) дорівнюватиме

(7 : 28) х 100% = 25%,

Для другого року (коли залишилось шість років служби):

(6 : 28) х 100% = 21,43%.

При використанні цього методу в перші три роки буде амортизовано понад 64 % вартості основних фондів, а через п’ять років – майже 90 %.

Досвід показує, що застосування методів прискореної амортизації основних фондів зумовлюється їх узгодженістю з конкретним механізмом ринкових відносин. Ці методи слугують для підприємств гарантією від втрат унаслідок знецінення основних фондів, посилюють роль амортизації як джерела нагромадження.

Виробничий метод амортизації грунтується на передбаченні, що функціональна корисність основних фондів залежить не від часу, а від результатів їх використання. При цьому термін корисної служби визначається кількістю продукції та обсягом послуг, які підприємство планує виготовити або надати, використовуючи наявні засоби праці. При використанні цього методу річна сума амортизації визначається множенням фактичного обсягу продукції (робіт, послуг) на виробничу ставку амортизації:

Де Qф – фактичний обсяг продукції;

СА – виробнича ставка амортизації.

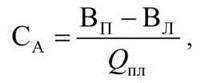

Виборча вставка амортизації обчислюється за формулою

Де Qпл – загальний обсяг продукції (робіт, послуг), який підприємство планує виробити (виконати) за допомогою цих засобів.

Виробничий метод амортизації застосовується на промислових підприємствах з нерівномірним випуском продукції по періодах.

У процесі використання основні фонди піддаються фізичному зносу. Різниця в умовах їх експлуатації призводить до того, що окремі об’єкти основних фондів, їхні складові елементи зношуються нерівномірно. Звідси виникає необхідність заміни або відновлення зношених конструктивних елементів засобів праці з метою відтворення їх споживних якостей та підтримування у робочому стані до закінчення строку корисної експлуатації. Здійснюється все це за допомогою ремонтних робіт.

Ремонт основних фондів – це відновлення фізичного зношення окремих конструктивних елементів (вузлів, деталей) і підтримання основних фондів у працездатному стані протягом усього терміну їхньої служби.

За економічним змістом ремонт можна розподілити на:

– поточний;

– капітальний;

– відновний.

Поточний ремонт породжується випадковими поломками, що принципово не впливають на нормальне використання основних фондів. Має характер дрібних налагоджувальних робіт.

Капітальний ремонт породжується закономірним зношенням основних фондів і направлений на відновлення їх початкових експлуатаційних характеристик.

Відновний ремонт – особливий вид ремонту основних фондів, що породжується їх зруйнуванням в результаті стихійних лих, тривалої бездіяльності.

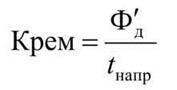

Загальна вартість ремонтів (Врем) певного виду обладнання за рік обчислюється за формулою

Де Взам. елем – вартість замінюваних елементів на проведення ремонтів, грн./рік.

Де В1елем – вартість одного замінюваного елемента (середньозважена величина), грн.;

Крем – кількість ремонтів протягом року;

Y – коефіцієнт одночасного виходу з ладу основних фондів;

Де Ф’д – дійсний фонд часу роботи обладнання протягом року при однозмінній роботі, год.;

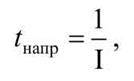

Tнапр – час напрацювання на відмову (час від однієї відмови до наступної), год.:

Де І – середня частота відмов за рік.

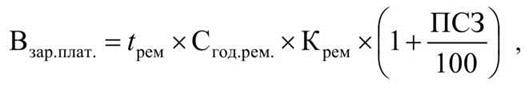

Де tрем – витрати часу на один ремонт, год.;

Сгод. рем. – середньогодинна тарифна ставка робітника-ремонтника, грн./год.;

ПСЗ – процент відрахувань на соціальні заходи.

Підприємство має право потягом звітного року віднести на витрати виробництва частину фактичних витрат на проведення усіх видів ремонтів, реконструкції, модернізації, технічного переоснащення у сумі, що не перевищує 5 % сукупної балансової вартості основних фондів на початок звітного року.

Витрати, що перевищують зазначену суму, відносяться на збільшення балансової вартості основних фондів груп 2, 3 та 4 або балансової вартості кожного об’єкта групи 1. На них вираховують амортизаційні відрахування за нормами, передбаченими для відповідних основних фондів.