Методи оцінки запасів у обліку та звітності

БУХГАЛТЕРСЬКИЙ ОБЛІК В УКРАЇНІ: ОСНОВИ ТА ПРАКТИКА В УКРАЇНІ

Розділ V.

ОБЛІК ЗАПАСІВ

5.3. Методи оцінки запасів у обліку та звітності

Згідно з П(с)БО 9, при відпуску запасів у виробництво, продажу та іншому вибутті, їх оцінка здійснюється за одним із таких методів:

– ідентифікованої собівартості відповідної одиниці запасів;

– середньозваженої собівартості;

– собівартості перших за часом надходження запасів (ФІФО);

– нормативних затрат;

– ціни продажу.

Для всіх одиниць бухгалтерського обліку запасів,

Оцінка за середньозваженою собівартістю проводиться щодо кожної одиниці запасів шляхом ділення сумарної вартості залишку таких запасів на початок звітного місяця і вартості одержаних у звітному місяці запасів на сумарну кількість запасів на початок звітного місяця і одержаних у звітному місяці запасів.

Оцінка кожної операції з вибуття запасів може здійснюватись також за середньозваженою собівартістю діленням сумарної вартості таких запасів на дату операції на сумарну кількість запасів

Оцінка запасів за методом ФІФО базується на припущенні, що запаси використовуються у тій послідовності, у якій вони надходили на підприємство (відображені у бухгалтерському обліку), тобто запаси, які першими відпускаються у виробництво (продаж та інше вибуття), оцінюються за собівартістю перших за часом надходження запасів.

Оцінка за нормативними затратами полягає у застосуванні норм витрат на одиницю продукції (робіт, послуг), які встановлені підприємством з урахуванням нормальних рівнів використання запасів, праці, виробничих потужностей і діючих цін. Для забезпечення максимального наближення нормативних затрат до фактичних, норми затрат і ціни у нормативній базі повинні регулярно перевірятися і переглядатися.

Слід зазначити, що при застосуванні методу нормативних витрат можуть виникнути понаднормові витрати, які згідно з нормами п. 11 П(с)БО 16 “Витрати” списуються не на виробничу собівартість, а на собівартість реалізованої продукції.

Оцінка за цінами продажу заснована на застосуванні підприємствами роздрібної торгівлі середнього проценту торговельної націнки товарів. Цей метод можуть застосовувати (якщо інші методи оцінки вибуття запасів не виправдані) підприємства, що мають значну і змінну номенклатуру товарів з приблизно однаковим рівнем торговельної націнки. Собівартість реалізованих товарів визначається як різниця між продажною (роздрібною) вартістю реалізованих товарів і сумою торговельної націнки на ці товари. Сума торговельної націнки на реалізовані товари визначається як добуток продажної (роздрібної) вартості реалізованих товарів і середнього відсотка торговельної націнки. Середній відсоток торговельної націнки визначається діленням суми залишку торговельних націнок на початок звітного місяця і торговельних націнок у продажній вартості одержаних у звітному місяці товарів на суму продажної (роздрібної) вартості залишку товарів на початок звітного місяця та продажної (роздрібної) вартості одержаних у звітному місяці товарів.

У податкових розрахунках дозволено використання всіх методів оцінки запасів при вибутті, що передбачені П(с)БО 9 “Запаси”.

Матеріальні цінності на підприємстві у поточному обліку звичайно оцінюють за обліковими цінами. За облікові ціни можуть братись:

– закупівельні ціни (ціни придбання);

– планова собівартість;

– фактична собівартість за попередній період;

– ціни реалізації;

– трансфертні ціни (що використовуються у внутрішніх розрахунках між підрозділами підприємства);

– індикативні (ціни що пропонуються або є обов’язковими при здійсненні зовнішньоекономічних контрактів)

– тощо.

Вибір облікової ціни залежить від потреб виробництва та обліку кожного конкретного підприємства. На затрати ж виробництва списується фактична собівартість матеріальних цінностей.

У собівартість матеріальних запасів входять витрати з їх заготівлі та придбання. Ці витрати враховуються на накопичувально-розподільчому субрахунку, який відкривається на рахунку 20 чи 28 і може мати назву “Заготівля та придбання матеріальних цінностей”, або іншу аналогічну. Щомісяця накопичені витрати відносяться на вартість придбаних матеріальних цінностей або поступово списуються в міру використання запасів у виробництві з використанням середнього відсотка транспортно-заготівельних витрат. Продукція призначена для реалізації враховується на рахунку № 26 “Готова продукція” та рахунку № 28 “Товари”. Якщо ж готова продукція призначена для використання на підприємстві, то її за рахунками 26 чи 28 не враховують, а враховують за рахунком 20 “Виробничі запаси”.

При придбанні запасів у нерезидентів, які знаходяться в офшорних зонах (або рахунки яких розміщені в офшорних зонах), чи за договорами, які передбачають здійснення оплати матеріальних активів, товарів на користь нерезидентів в офшорних зонах в склад валових витрат включається 85 % від вартості їх придбання. Водночас, у собівартість запасів ці витрати включаються повністю. Валові витрати, понесені платником податку у зв’язку з придбанням матеріальних активів, товарів у пов’язаних осіб, визначаються виходячи з договірних цін, але не вище звичайних. Згідно зі ст. 1.26 Закону України “Про оподаткування прибутку підприємств”, пов’язана особа – особа, що відповідає будь-якій із наведених нижче ознак:

– юридична особа, яка здійснює контроль над платником податку, або контролюється таким платником податку, або перебуває під спільним контролем з таким платником податку;

– фізична особа або члени сім’ї фізичної особи, які здійснюють контроль над платником податку. Членами сім’ї фізичної особи вважаються її чоловік або дружина, прямі родичі (діти або батьки) як фізичної особи, так і її чоловіка або дружини, а також чоловік або дружина будь-якого прямого родича фізичної особи або її чоловіка (дружини);

– посадова особа платника податку, уповноважена здійснювати від імені платника податку юридичні дії, спрямовані на встановлення, зміну або зупинення правових відносин, а також члени її сім’ї.

Під здійсненням контролю слід розуміти володіння безпосередньо або через більшу кількість пов’язаних фізичних чи юридичних осіб найбільшою часткою (паєм, пакетом акцій) статутного фонду платника податку або управління найбільшою кількістю голосів у керівному органі такого платника податку або володіння часткою (паєм, пакетом акцій), не меншою 20 % від статутного капіталу платника податку.

Для фізичної особи загальна сума володіння часткою статутного фонду платника податку (голосів у керівному органі) визначається як загальна сума корпоративних прав, що належить такій фізичній особі, членам сім’ї такої фізичної особи та юридичним особам, які контролюються такою фізичною особою або членами її сім’ї.

Згідно з П(с)БО 23 “Розкриття інформації щодо пов’язаних сторін” пов’язаними сторонами вважаються:

– підприємства, які перебувають під контролем або суттєвим впливом інших осіб;

– особи, які прямо або опосередковано здійснюють контроль над підприємством або суттєво впливають на його діяльність.

Перелік пов’язаних сторін визначається підприємством, враховуючи сутність відносин, а не лише юридичну форму (превалювання сутності над формою).

Звичайна ціна – ціна товарів визначена сторонами договору. Якщо не доведено зворотне, вважається, що така звичайна ціна відповідає рівню справедливих ринкових цін.

Справедлива ринкова ціна – це ціна, за якою товари (роботи, послуги) передаються іншому власнику за умови, що продавець бажає передати такі товари (роботи, послуги), а покупець бажає їх отримати за відсутності будь-якого примусу, обидві сторони є взаємно незалежними юридично та фактично, володіють достатньою інформацією про такі товари (роботи, послуги), а також ціни, які склалися на ринку ідентичних (а за їх відсутності – однорідних) товарів (робіт, послуг).

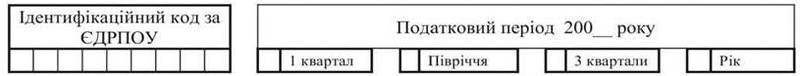

З метою складання декларації про прибуток підприємства, всі господарюючі суб’єкти, що є платниками податку на прибуток, здійснюють податковий розрахунок приросту (убутку) балансової вартості товарів (крім тих, що підлягають амортизації, та цінних паперів), сировини, матеріалів, комплектуючих виробів, напівфабрикатів, малоцінних предметів (далі – запасів) на складах, у незавершеному виробництві та залишках готової продукції за формою, що наведена в табл. 5.1.

Таблиця 5.1.

Додаток К1/1 до декларації з податку на прибуток підприємства

Додаток К1/1 до рядків 01.2, 01.5, 04.2, 04.10, 04.12 та 07 декларації

Таблиця 1. Розрахунок приросту (убутку) балансової вартості запасів

Показники | Код Рядка | На початок звітного року | Запаси, використані не в господарській діяльності | На кінець звітного періоду | Приріст Убуток (3-4-5) |

1 | 2 | 3 | 4 | 5 | 6 |

Балансова вартість запасів усього, у тому числі: (сума рядків А1 А7 відповідної графи) | А | ||||

На складах (місцях зберігання) | А1 | ||||

У незавершеному виробництві | А2 | ||||

У готовій продукції | АЗ | ||||

Малоцінні та швидкозношувані предмети на складах | А4 | ||||

На оптових складах (місцях зберігання) | А5 | ||||

У роздрібній торгівлі | А6 | ||||

Матеріальні цінності, що використовуються у господарській діяльності більше 365 календарних днів та вартість яких не перевищує 1000 грн. | А7 |

Метод (методи) оцінки убутку запасів (потрібне позначити):

Ідентифікованої вартості відповідної одиниці запасів | Вартості запасів перших за часом надходжень (ФІФО) |

Середньозваженої собівартості | Нормативних затрат |

За цінами продажу |

У разі, якщо балансова вартість таких запасів на кінець звітного періоду перевищує їх балансову вартість на початок того ж звітного періоду, різниця включається до складу валових доходів платника податку в такому звітному періоді.

У разі, якщо балансова вартість таких запасів на кінець звітного періоду є меншою за їх балансову вартість на початок того ж звітного періоду, різниця включається до складу валових витрат платника податку у такому звітному періоді.

Якщо платник податку приймає рішення про уцінку (дооцінку) запасів згідно з правилами бухгалтерського обліку, то така уцінка (дооцінка) з метою податкового обліку не змінює балансову вартість запасів та валові доходи або валові витрати такого платника податку, пов’язані з придбанням таких запасів.

Важливим при складанні додатку К1/1 є розподіл використаних протягом звітного періоду матеріалів між реалізованою продукцією, залишками готової та незавершеним виробництвом.

При веденні обліку приросту (убутку) вартості матеріальних ресурсів у незавершеному виробництві і залишках готової продукції визначається вартість не всього незавершеного виробництва або залишків готової продукції, а лише вартість матеріальних ресурсів, які використані у виробництві продукції (робіт, послуг).

Вартість матеріальних ресурсів у залишках незавершеного виробництва та готової продукції на кінець звітного кварталу (року), які відображені в балансі за фактичними виробничими затратами, визначається підприємством як добуток вартості незавершеного виробництва і готової продукції на кінець звітного кварталу (року) і частки матеріальних затрат у затратах на виробництво продукції (робіт, послуг) за звітний квартал (рік), визначеної за даними бухгалтерської звітності.

Платники податку, в яких незавершене виробництво відображається в балансі за вартістю використаної сировини, матеріалів і напівфабрикатів, вартість матеріальних ресурсів у незавершеному виробництві визначають як таку, що дорівнює вартості незавершеного виробництва.

Якщо вартість незавершеного виробництва відображається в балансі за нормативною (плановою) виробничою собівартістю, то вартість матеріальних ресурсів у залишках незавершеного виробництва на кінець звітного кварталу (року) визначається підприємством як добуток вартості незавершеного виробництва на кінець звітного кварталу (року) і частки матеріальних затрат у калькуляції нормативної (планової) виробничої собівартості продукції (робіт, послуг) за звітний квартал (рік).

Приріст (убуток) товарних запасів визначається за покупною собівартістю товарів (без торгових надбавок).

Згідно з П(с)БО 9 “Запаси”, вартість запасів у фінансовій звітності оцінюється за однією з найменших цін – або за собівартістю, або за чистою реалізаційною вартістю. Згідно з наказом ДПА від 12.06.00 № 306 “при будь-якому розмірі чистої вартості реальних запасів балансова вартість цих запасів на початок звітного (податкового) періоду не може перевищувати їх первісну вартість”.

Бухгалтерські проводки, пов’язані з рухом запасів наведено в табл. 5.2-5.5.

Таблиця 5.2.

Бухгалтерські проводки за операціями, пов’язаними з заготівлею запасів при попередній оплаті постачальнику

Господарська операція | Дебет | Кредит | Сума |

Умова 1 – податкова накладна отримана | |||

Оплачено постачальнику за матеріали сума з ПДВ | 371 | 311 | 1200 |

Відображено податковий кредит | 641 | 644 | 200 |

Оприбутковані одержані матеріали за купівельною вартістю без ПДВ | 20х | 371 | 1000 |

Списано заборгованість постачальника з ПДВ у зв’язку з поставкою матеріалів | 644 | 371 | 200 |

Умова II – податкова накладна не отримана з вини покупця | |||

Оплачено постачальнику за матеріали сума з ПДВ | 371 | 311 | 1200 |

Оприбутковано одержані матеріали за купівельною вартістю без ПДВ | 20х | 371 | 1000 |

Списано заборгованість постачальника з ПДВ у зв’язку з поставкою матеріалів | 644 | 371 | 200 |

Списується сума ПДВ, відображена в інших документах | 949 | 84 | 200 |

84 | 644 | 200 | |

Сума понесених витрат списана на фінансові результати | 791 | 949 | 200 |

Таблиця 5.3.

Бухгалтерські проводки за операціями, пов’язаними з заготівлею запасів при попередньому їх отриманні

Господарська операція | Дебет | Кредит | Сума |

Відображено заборгованість постачальнику за матеріали та валові витрати | 20х | 631 | 1000 |

Відображено заборгованість постачальнику з ПДВ | 641 | 631 | 200 |

Сплачено постачальнику за одержані матеріали | 631 | 311 | 1200 |

Таблиця 5.4.

Бухгалтерські проводки за операціями з безоплатного приймання-передачі матеріалів

Господарська операція | Дебет | Кредит | Сума |

Безоплатна передача (раніше матеріали були закуплені за 120 грн. з ТТД З ПДВ) | |||

Коригування податкового кредиту | |||

Передано матеріали безоплатно | 977 | 201 | 120 |

Відображено суму ПДВ до сплати в бюджет (виходячи зі звичайної ціни) | 977 | 641 | 20 |

Закриття рахунка витрат | 793 | 977 | 140 |

Безоплатне отримання матеріалів | |||

Отримано безкоштовно матеріали з відображенням доходу від безоплатно отриманих активів (згідно із П(с)БО 9 відображається справедлива вартість) | 201 | 745 | 100 |

Таблиця 5.5.

Бухгалтерські проводки при списанні нестач матеріалів та оприбуткуванню надлишків

Господарська операція | Дебет | Кредит | Сума |

Списана нестача сировини | 947 | 801 | 100 |

801 | 201 | 100 | |

Списана нестача сировини внаслідок надзвичайних подій | 99 | 201 | 200 |

Оприбутковані використовувані відходи внаслідок списання сировини від надзвичайних подій | 209 | 752 | 300 |

Оприбутковано виявлені надлишки сировини | 201 | 719 | 400 |

Списання нестач сировини за рахунок винного | |||

Списана нестача сировини | 947 | 801 | 100 |

801 | 201 | 100 | |

Сторновано податковий кредит, що відноситься до нестачі сировини | |||

Сума нестачі відображена на позабалансовому рахунку | 072 | 120 | |

Віднесено суму податкового кредиту до витрат періоду | 947 | 84 | 20 |

84 | 644 | 20 | |

Закрито рахунок нестач | 791 | 947 | 120 |

Нарахована сума відшкодування з винного з урахуванням коефіцієнта відшкодування | 375 | 716 | 240 |

Нараховані обов’язкові платежі в бюджет | 716 | 642 | 120 |

Закрито рахунок у кінці звітного періоду | 716 | 791 | 120 |

Вирахування суми відшкодування із заробітної плати | 661 | 375 | 240 |

Списано суму нестач з позабалансового рахунка у зв’язку з їх відшкодуванням | 072 | 120 |