Податкова система і податкова політика України

ФІНАНСИ

Модуль 3

ХАРАКТЕРИСТИКА ФОРМ ФІНАНСОВИХ ВІДНОСИН І МЕТОДІВ ФІНАНСОВОЇ ДІЯЛЬНОСТІ

Розд іл 8

ПОДАТКИ ТА ПОДАТКОВА СИСТЕМА

8.4. Податкова система і податкова політика України

Податкова система – це сукупність установлених у країні податків, зборів та інших обов’язкових платежів до бюджету і державних цільових фондів; принципів, форм і методів їх установлення, зміни чи скасування; дій, які забезпечують їх сплату, контроль і відповідальність за порушення податкового законодавства.

Нині система оподаткування

У цьому Законі визначаються основи та принципи формування системи оподаткування в Україні, встановлено перелік загальнодержавних та місцевих податків, зборів та інших обов’язкових платежів, а також визначено права та обов’язки платників податків.

Ставки, механізм стягнення податків, зборів та обов’язкових платежів, за винятком мита, а також пільги в оподаткуванні

Перелік загальнодержавних податків, зборів та обов’язкових платежів подано в ст. 14 згаданого вище Закону:

1. Податок на додану вартість.

2. Акцизний збір.

3. Податок на прибуток підприємств.

4. Податок з доходів фізичних осіб.

5. Мито.

6. Державне мито.

7. Податок на нерухоме майно (нерухомість).

8. Плата (податок) на землю.

9. Рентні платежі.

10. Податок з власників транспортних засобів та інших самохідних машин і механізмів.

11. Податок на промисел.

12. Збір на геологорозвідувальні роботи, які виконуються за рахунок державного бюджету.

13. Збір на спеціальне використання природних ресурсів.

14. Збір за забруднення навколишнього середовища.

15. Збір на обов’язкове соціальне страхування (на випадок тимчасової втрати працездатності, на випадок безробіття, від нещасних випадків на виробництві та професійних захворювань).

16. Внески на обов’язкове державне пенсійне страхування.

17. Плата за торговий патент на деякі види підприємницької діяльності.

18. Фіксований сільськогосподарський податок.

19. Збір на розвиток виноградарства, садівництва та хмелярства.

20. Єдиний збір, що справляють у пунктах пропуску через державний кордон України.

21. Збір за використання радіочастотного ресурсу України.

22. Збори до Фонду гарантування вкладів фізичних осіб (початковий регулярний, спеціальний).

23. Збір у вигляді цільової надбавки до діючого тарифу на електричну та теплову енергію.

Загальнодержавні податки і збори (обов’язкові платежі) встановлюються Верховною Радою України і справляються на всій території України.

Перелік місцевих податків, зборів та обов’язкових платежів визначається ст. 15 цього ж Закону. До них належать два податки. Податок з реклами та комунальний податок.

Також стягуються такі місцеві збори та обов’язкові платежі як:

1. Збір на паркування автотранспорту.

2. Ринковий збір.

3. Збір за видачу ордера на квартиру.

4. Збір за право використання місцевої символіки.

5. Збір за проведення місцевого аукціону, конкурсного розпродажу і лотерей.

6. Збір за видачу дозволу на розміщення об’єктів торгівлі та сфери послуг.

7. Збір з власників собак.

Місцеві податки і збори (обов’язкові платежі), механізм справляння та порядок їх сплати встановлюються сільськими, селищними, міськими радами відповідно до переліку і в межах граничних розмірів ставок, установлених законами України.

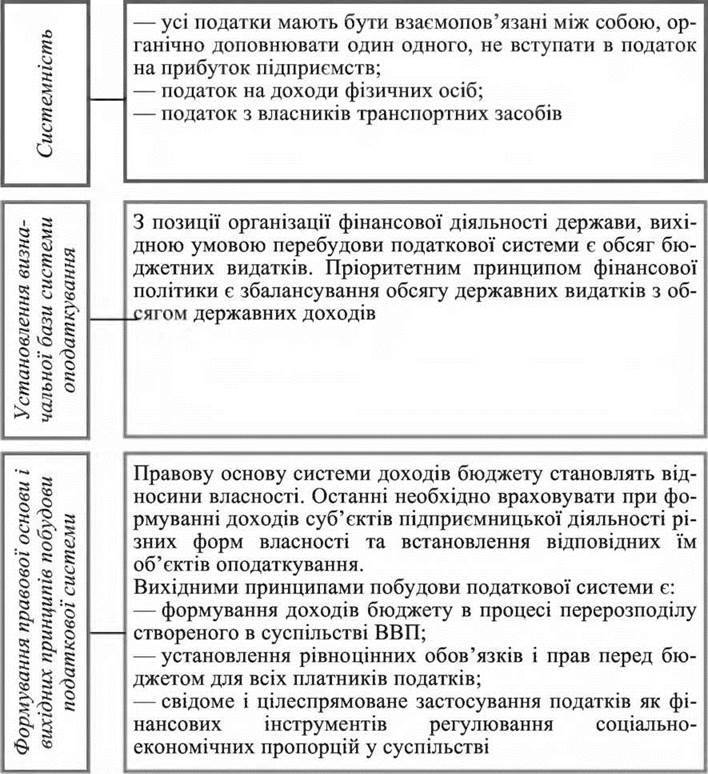

Податкова система грунтується на певних наукових засадах (рис. 8.6).

Рис. 8.6. Наукові основи побудови податкової системи

Проблема побудови ефективної податкової системи – одна з найактуальніших у процесі становлення в Україні ринкових відносин та інтегрування української економіки у світовий ринок. Її слід вирішувати шляхом вивчення, аналізу і творчого осмислення як наявної в Україні законодавчої бази, так і набутого в світі досвіду у сфері оподаткування.

Чинному податковому законодавству України притаманне включення його до бюджетного права, що й виділяє у податковому регулюванні фіскальні функції. Поширена ідея про те, що податки – це лише засіб для наповнення державного бюджету або, інакше, джерело коштів, необхідних для функціонування держави – безпідставна та обмежена. Насправді податки суттєво впливають на діяльність суб’єктів господарювання, податкова система виконує функцію структурування економіки, створює та посилює одні зв’язки або знищує інші. Недоцільно акцентувати увагу лише на наповненні бюджету з податкових джерел, ігноруючи при цьому те, як саме процедура його наповнення впливає на економічні процеси. Має йтися про розроблення такої податкової системи, яка забезпечувала б або хоча б не стримувала розвитку економіки.

Ефективною та надійною може бути тільки та податкова система, яка побудована з дотриманням усіх вимог та принципів і яка врівноважує інтереси держави і платників, однаково враховуючи їх потреби та можливості. Тільки така податкова система може забезпечити державу надійними і достатніми доходами, цілеспрямовано впливаючи на діяльність кожного платника і соціально-економічний розвиток суспільства загалом.

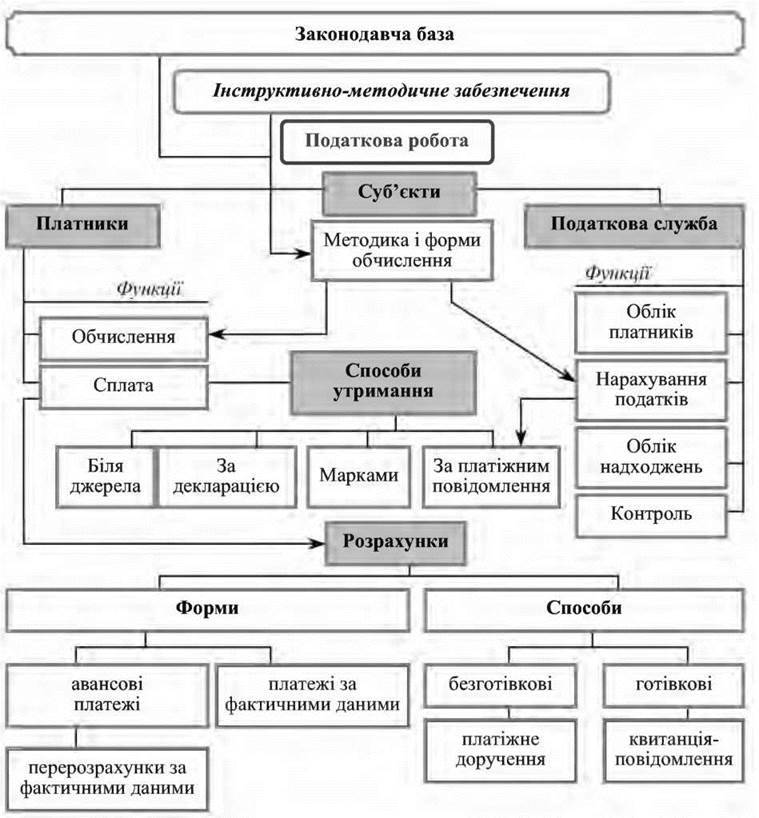

Важливою складовою податкової системи є механізм справляння податків, який наведено на рис. 8.7.

Рис. 8.7. Механізм справляння податків13

Податкова робота, що є основою організації справляння податків, являє собою діяльність платників і податкової служби щодо внесення податків до бюджету і контролю за платежами. Вона включає такі елементи: правове регламентування встановлення і справляння податків, облік платників і надходжень податків, порядок та форми розрахунків із бюджетом. Податкова робота грунтується на встановленні функцій і прав платників і податкової служби, пов’язаних зі своєчасністю і правильністю розрахунків із бюджетом. На платників покладаються функції обчислення і сплати податків, а на податкову службу – обліку платників і надходжень податків, здійснення нарахувань окремих видів податків (наприклад, земельного) і проведення контролю за дотриманням податкового законодавства.

Основою податкової роботи є податкове законодавство. Воно може бути прямої дії, а може передбачати тільки основи оподаткування – тоді додатково розробляються відповідні інструкції, в яких конкретизується механізм оподаткування.

Утримання податків може здійснюватися такими способами: біля джерела доходів (наприклад, утримання прибуткового податку із заробітної плати, сплата ПДВ при реалізації продукції); за декларацією (сплата мита за митною декларацією, перерозрахунки з податку на прибуток за декларацією про отримані прибутки); марками (акцизний збір, державне мито); за платіжним повідомленням (земельний податок з фізичних осіб).

Розрахунки з бюджетом можуть проводитись у формі авансових платежів з наступними перерозрахунками за даними про фактичні розміри об’єкта оподаткування та відразу за фактичними даними. Переважна більшість розрахунків здійснюється безготівково, і лише окремі податки, як правило, з фізичних осіб сплачуються готівкою.

Охарактеризована система організації справляння податків загалом створює всі передумови для своєчасного і повного надходження доходів до бюджету і цільових фондів і забезпечує надійне функціонування державних фінансів.

Податкова політика визначає суть і роль системи оподаткування та належить до виняткових повноважень держави.

Податкова політика – це діяльність держави у сфері встановлення, правового регламентування та організації справляння податків і податкових платежів у централізовані фонди грошових ресурсів держави.

Формуючи свою податкову політику, держава шляхом збільшення або скорочення державної маси податкових надходжень, зміни форм оподаткування та податкових ставок, тарифів, звільнення від оподаткування окремих галузей виробництва, територій, груп населення може сприяти зростанню чи спаданню господарської активності, створенню сприятливої кон’юнктури на ринку, умов для розвитку пріоритетних галузей економіки, реалізації збалансованої соціальної політики. Організація оподаткування справляє значний вплив на реалізацію суспільного продукту, темпи нагромадження капіталу і технічного оновлення виробничого потенціалу держави.

Реалізація податкової політики грунтується на двох основних принципах – стабільності і гнучкості.

Стабільність податкової політики означає, що податкова система будується на чіткому визначенні об’єктів оподаткування, їх обліку, а нормативи оподаткування або обов’язкових платежів не змінюються протягом бюджетного року. Запровадження нових розмірів і нормативів оподаткування не має зворотної сили, а пільги за податками надаються з моменту введення закону про оподатковування в дію.

Гнучкість податкової політики передбачає, що коли податковий тиск на суб’єктів господарювання призводить до згортання виробництва, податкова система перебудовується на зменшення податкового тиску в інтересах виробника.

Система пільг щодо оподаткування повинна стимулювати виробництво й інвестування, адже практично ті кошти, які мали б бути зараховані в бюджет, залишаються у виробника, що є своєрідним бюджетним фінансуванням.

Поступове удосконалення податкової системи провадиться в напрямі її лібералізації, децентралізації (державні й місцеві податки) за рахунок розширення прав регіонів, зменшення тієї частки ВВП, яка перерозподіляється через бюджет. Потребує вдосконалення й механізм оподаткування, який би стимулював виробництво у пріоритетних напрямах економіки і сприяв впровадженню у виробництво нових технологій та високоефективного обладнання.

Податкову політику необхідно реформувати шляхом послаблення податкового тиску щодо тих, хто сплачує податки, а не ухиляється так чи інакше від їх сплати. Необхідно насамперед зменшити кількість податків, тому що наше законодавство переобтяжене ними.

У зв’язку з цим, метою реформування податкової політики є зміна податкової системи для забезпечення стабілізації економіки та насамперед матеріального виробництва, підвищення його ефективності й на цій основі забезпечення доходів державного бюджету та сприяння соціально-культурному розвитку держави. Отже, можна сказати, що податкова система має забезпечити оптимізацію розподілу і перерозподілу національного доходу, спираючись на такі принципи:

1) стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на світовий ринок високотехнологічної продукції;

2) стимулювання підприємницької виробничої діяльності та інвестиційної активності – введення пільг щодо оподаткування прибутку (доходу), спрямованого на розвиток виробництва;

3) обов’язковість – впровадження норм щодо сплати податків і зборів (обов’язкових платежів), визначених на підставі достовірних даних про об’єкти оподаткування за звітний період, та встановлення відповідальності платників податків за порушення податкового законодавства;

4) рівнозначність і пропорційність – справляння податків з юридичних осіб у певній частці від отриманого прибутку і забезпечення сплати рівних податків і зборів (обов’язкових платежів) на рівні прибутки і пропорційно більших податків і зборів (обов’язкових платежів) – на більші доходи;

5) рівність, недопущення будь-яких проявів податкової дискримінації – забезпечення однакового підходу до суб’єктів господарювання (юридичних і фізичних осіб, включаючи не резидентів) при визначенні обов’язків щодо сплати податків і зборів (обов’язкових платежів);

6) соціальна справедливість – забезпечення соціальної підтримки малозабезпечених верств населення шляхом запровадження економічно обгрунтованого неоподатковуваного мінімуму доходів громадян та застосування диференційованого і прогресивного оподаткування громадян, які отримують високі та надвисокі доходи;

7) стабільність – забезпечення незмінності податків і зборів (обов’язкових платежів) та їхніх ставок, а також податкових пільг протягом бюджетного року;

8) економічна обгрунтованість – установлення податків і зборів (обов’язкових платежів) на підставі показників розвитку національної економіки та фінансових можливостей з урахуванням необхідності досягнення збалансованості видатків бюджету з його доходами;

9) рівномірність сплати – встановлення строків сплати податків і зборів (обов’язкових платежів) виходячи з необхідності забезпечення своєчасного надходження коштів до бюджету для фінансування витрат;

10) компетенція – встановлення і скасування податків та зборів (обов’язкових платежів), а також пільг їх платникам відповідно до законодавства про оподаткування виключно Верховною Радою України, Верховною Радою Автономної Республіки Крим і сільськими, селищними, міськими радами;

11) єдиний підхід – забезпечення єдиного підходу до розроблення податкових законів з обов’язковим визначенням платника податку і збору (обов’язкового платежу), об’єкта оподаткування, джерела сплати податку і збору (обов’язкового платежу), податкового періоду, ставок податку і збору (обов’язкового платежу), строків та порядку сплати податку, підстав для надання податкових пільг;

12) доступність – забезпечення дохідливості норм податкового законодавства для платників податків і зборів (обов’язкових платежів).

______________________________________________________________________

13Опарін В. М. Фінанси (Загальна теорія): Навч. посібник. – 2-ге вид., доп. і перероб. – К.: КНЕУ. – 2005. – С. 153.