Страховий ринок

ФІНАНСИ

Модуль 4

ОРГАНІЗАЦІЙНІ ЗАСАДИ СТРАХУВАННЯ ТА СКЛАДОВІ ЕЛЕМЕНТИ ФІНАНСОВОГО РИНКУ І МІЖНАРОДНИХ ФІНАНСІВ

РОЗДІЛ 12

СТРАХУВАННЯ І СТРАХОВИЙ РИНОК

12.3. Страховий ринок

Поняття страхового ринку трактується в економічній літературі у двох аспектах. По-перше, страховий ринок – це особлива сфера грошових відносин, де об’єктом купівлі-продажу є специфічна послуга – страховий захист і де формується її пропонування і попит на неї. По-друге, страховий ринок являє собою складну інтегровану систему страхових і перестрахових

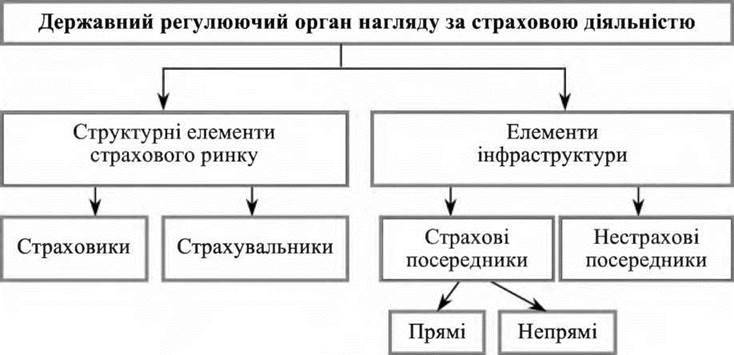

Об’єднавши ці два підходи, можна визначити страховий ринок як сукупність страхових компаній і послуг, що ними надаються. Організаційна структура страхового ринку України представлена на рис. 12.4.

Рис. 12.4. Організаційна структура страхового ринку

Функціонування страхового ринку грунтується на таких принципах:

Ø демонополізація страхової справи;

Ø конкуренція страхових організацій з надання страхових послуг, залучення страхувальників і мобілізації грошових коштів у страхові фонди;

Ø

Ø надійності і гарантії страхового захисту.

Суб’єктами страхового ринку є страховики (страхові компанії), які надають страхові послуги, страхувальники (фізичні та юридичні особи і держава). Посередниками в проведенні страхування виступають страхові агенти і страхові брокери (брокерські фірми).

Страхові агенти це, як правило, фізичні особи, які укладають угоди страхування зі страхувальниками від імені страховика. Страховими агентами в деяких випадках можуть бути юридичні особи. Це транспортні підприємства, котрі здійснюють обов’язкове особисте страхування від нещасних випадків на транспорті, нотаріальні контори, банки, які поряд із послугами з основної діяльності можуть укладати договори страхування. Взаємовідносини страхових агентів – юридичних осіб зі страховиками регулюються відповідними угодами.

Із розвитком страхової справи набуває поширення і така форма посередництва, як генеральні страхові агенти. Генеральні агенти – це фізичні особи, уповноважені одним або кількома страховиками в тому чи іншому адміністративно-територіальному регіоні. Вони мають право наймати на роботу страхових агентів, яким виділяється зона обслуговування й види страхування, які вони можуть здійснювати. Взаємовідносини між генеральним страховим агентом і страховою компанією здійснюються на основі договору. Генеральний страховий агент має свій рахунок у банку, на який страхова компанія переказує кошти для організації страхової діяльності.

Страхові брокери, також виконуючи функції укладання угод, діють від імені страхувальника, добираючи йому найвигідніші умови і надійні страхові компанії. Вони можуть надавати консультаційні послуги і страховикам. За свою роботу страховий брокер отримує винагороду у формі комісійних виплат.

На страховому ринку функціонують страхові компанії різних організаційно-правових форм: державна страхова компанія; акціонерні страхові товариства; товариства взаємного страхування; страховий пул.

Серед нових господарсько-організаційних форм страхової справи, які, на жаль, ще не набули достатнього розвитку в Україні, можна виділити такі:

Ø концерн – об’єднання підприємств, включаючи страхове товариство, що здійснюють сумісну діяльність;

Ø господарські асоціації – договірні об’єднання підприємств та страхової компанії, утворені для сумісного здійснення однієї чи кількох функцій;

Ø консорціум – тимчасові договірні об’єднання виробничих підприємств та страхових компаній для розв’язання конкретних завдань, реалізації великих цільових програм та проектів.

Обов’язковим складовим елементом страхового ринку є спеціалізовані консалтингові фірми (компанії) страхових експертів.

Держава, як учасник ринку страхових послуг, створює правові основи страхової діяльності та здійснює контроль за дотриманням чинного законодавства. У законах і прийнятих нормативних актах сформульовані вимоги до страховиків, порядок їх створення та реєстрації, вимоги до договорів і правила страхування, обов’язки страховиків і страхувальників у кожній конкретній ситуації.

Страховий нагляд здійснюється також за рівнем страхових тарифів, формуванням запасних і резервних фондів страховиків, проведенням інвестиційної політики, організацією обліку і звітності, своєчасною і повною сплатою податків у бюджет, за рівнем фахової підготовки страхових працівників.

Функціонування страхового ринку пов’язане з такими поняттями, як страхове поле і страховий портфель. Страхове поле – це наявність потенційних страхувальників певного виду страхування. Страхове поле визначає потенційні масштаби страхування. Страховий портфель являє собою сукупність укладених певною компанією угод як з того чи іншого виду страхування, так і з усіх видів. Страховий портфель характеризує діяльність кожної компанії на ринку. Мета – сформувати якомога більший страховий портфель, адже це збільшує доходи і здешевлює страхування.

Специфічним товаром на страховому ринку є страхові послуги.

Страховий ринок залежно від масштабів попиту і пропозиції на страхові послуги можна поділити на місцевий (регіональний), національний (внутрішній), світовий (зовнішній, глобальний). Місцевий (регіональний) страховий ринок – це, як правило, обмежений певною територією та вузькоспеціалізований ринок страхових послуг. Його функціонування забезпечує потреби конкретного регіону в страховому захисті.

Національний (внутрішній) страховий ринок покликаний задовольняти економічні потреби та реалізувати економічні інтереси страховиків та страхувальників у межах національної економіки. Він характеризує досягнутий рівень розвитку страхування тієї чи іншої країни. Наприклад, страховий ринок України поділено на чотири великі регіони: західний, східний, південний, центральний. Найбільше страховиків зосереджено у центральному регіоні, зокрема в м. Києві та Київській області.

Світовий (зовнішній, глобальний) страховий ринок сприяє задоволенню потреби в страховому захисті страхувальників усього світу. На світовому страховому ринку урівноважується пропонування страхових продуктів та попит на них у глобальному масштабі та вимірі, де взаємодіють страховики різних країн. Між ними укладаються угоди, вони ділять між собою не тільки певні сегменти ринку, а й території, утворюють міжнародні об’єднання страховиків.

За галузевими критеріями структура страхового ринку поділяється на ринки особистого, майнового страхування та страхування відповідальності. Ринок особистого страхування в Україні поділяється на такі сегменти:

Ø страхування життя;

Ø страхування від нещасних випадків;

Ø страхування додаткової пенсії;

Ø медичне страхування.

Ринок майнового страхування включає:

Ø страхування майна підприємств;

Ø страхування врожаю сільськогосподарських культур;

Ø страхування домашнього майна громадян;

Ø страхування транспортних засобів та ін.

Особливість галузевої структури страхового ринку виявляється в тому, що кожен із цих ринків має свою внутрішню структуру, елементи якої формують сегменти страхового ринку в цілому, визначають специфіку взаємодії страховиків та страхувальників у процесі купівлі-продажу страхової послуги та під час задоволення потреби в страховому захисті.

Ціна страхової послуги виражається в страховому тарифі і складається на конкурентній основі під впливом попиту і пропонування.

Страхові організації в процесі розвитку страхового ринку повинні прагнути до розширення асортименту видів страхування, поліпшення кількості та якості страхових послуг, до стабілізації страхових тарифів. Цьому сприятиме не тільки конкуренція, а й співробітництво між страховиками в різноманітних формах, включаючи участь у перестрахуванні і формуванні гарантійних фондів на випадок банкрутства окремих страховиків.

Останніми роками в страхуванні спостерігається зростання основних показників. Проте ще не всі резерви вичерпано. У державі застраховано лише близько 10 % ризиків, тоді як у більшості розвинутих країн цей показник досягає 90-95 %. На думку спеціалістів, існуюча структура страхового ринку України не сприяє зміцненню соціального захисту громадян та забезпеченню внутрішніх інвестицій. Українські компанії передають іноземним до 90 % страхової премії під час страхування авіаційних і морських ризиків, ризиків здоров’я осіб, які від’їжджають за кордон, до 50 % – під чає страхування великих майнових ризиків.

Програма розвитку страхового ринку України на 2001- 2004 рр. була спрямована на створення привабливого й доступного ринку послуг, перетворення страхування на ефективну складову соціального захисту населення. Українські страховики мають бути конкурентоспроможними. Для цього визначено принципи розвитку ринку, передбачається законодавче забезпечення, а також удосконалення системи державного регулювання цього виду діяльності. Окремо порушується питання про відновлення довіри до галузі, яка є однією з передумов її розвитку.

Для підвищення фінансової надійності страховиків збільшено мінімальний розмір їх статутного капіталу з 1 червня 2001 р. – до 500 тис. євро, азі січня 2003 р. – до 1 млн. євро. Для тих, хто здійснює страхування життя, з 1 січня 2002 р. – до 750 тис. євро, азі січня 2003 р. – до 1,5 млн. євро.

Очікується, що в результаті виконання програми в разі позитивної тенденції розвитку економіки обсяги надходження страхових платежів збільшуватимуться щорічно на 70-80 %.