Банківська система країни як об’єкт урядового регулювання

УРОК 77

Банківська система країни як об’єкт урядового регулювання

Мета уроку: узагальнити знання з теми; з’ясувати роль банківської системи як об’єкта урядового регулювання; навчитись аналізувати дії уряду відповідно до економічної ситуації; розвивати вміння учнів аргументувати свою думку, самостійно опрацьовувати матеріал; виховувати ощадливе ставлення до коштів.

Основні поняття: банківська система, національний банк, комерційний банк, дворівнева банківська система, активні й пасивні операції банків.

Тип уроку:

ХІД УРОКУ

І. Організаційний момент

II. Перевірка домашнього завдання

III. Актуалізація опорних знань і вмінь учнів

Банківська система і банки – це незвичайні економічні структури. їхній вплив на економічні процеси (позитивний чи негативний) дуже значний, і потрібна жорстка регламентація та контроль їхньої діяльності, щоб цей вплив мав виключно позитивний характер.

Створенням Національного банку України було закладено підгрунтя класичної дворівневої структури банківської системи, що включає, з одного боку, Центральний банк як головний банківський інститут, який є емісійним

Обіг грошей у сучасній економіці здійснюється переважно через банківську систему. Лише незначна частка грошей у формі готівки обертається поза банківською системою. Тому пропозиція грошей формується переважно банківською системою.

Кількість грошей в обігу визначає Центральний банк, однак банківська система здатна збільшити пропозицію грошей понад кількість, випущену Центральним банком. Таке явище називають мультиплікативним розширенням банківських депозитів. Це відбувається за рахунок того, що кошти, покладені на депозитний рахунок, комерційний банк може видати у формі кредиту, збільшивши пропозицію грошей на суму виданих кредитів. У свою чергу, ці видані кредити, обслуговуючи розрахунки суб’єктів економіки, надійдуть знову.

IV. Вивчення нового матеріалу

Кредитно-банківська система як сукупність кредитно-фінансових інститутів акумулює вільні грошові капітали, доходи й заощадження різних прошарків населення і надає їх у позичу фірмам, уряду і приватним особам. Кредитно-банківські інститути поділяються на такі:

1) Центральний банк;

2) комерційні банки;

3) спеціалізовані кредитно-фінансові інститути.

Центральний банк (Національний банк України – НБУ) – це банк для уряду і банкірів. Він здійснює одну головну функцію – контроль над грошовою масою і кредитом в економіці. У кредитно-банківській системі він посідає особливе місце і зазвичай є державною установою.

Гроші в ринковій економіці мають перебувати в постійному обігу. Однак вони розподіляються й перерозподіляються між учасниками ринкових угод непропорційно до потреб останніх. Тому в одних виникають тимчасово вільні кошти, а в інших – потреба в них. Це протиріччя розв’язується за допомогою кредиту.

Кредитні відносини реалізуються завдяки банківській системі, що має дворівневу структуру: перший рівень – Національний банк України, другий рівень – комерційні та спеціалізовані банки. Загалом банки – це кредитно-грошові інститути, що займаються залученням і розміщенням грошових ресурсів.

НБУ (І рівень) посідає чільне місце. Його головна мета – підтримання купівельної спроможності гривні в боротьбі з інфляцією, організація грошового обігу в країні, забезпечення стабільності всієї кредитно-банківської системи. Саме НБУ здійснює емісію гривні, надає кредити комерційним банкам під облікову ставку, забезпечує нагляд за діяльністю фінансово-кредитних установ, випускає й погашає державні цінні папери.

>> Головні функції Центрального банку

1. Емісійна функція (випуск грошей), що зберігає своє значення, оскільки готівка, як і раніше, необхідна для значної частини платежів і забезпечення ліквідності кредитної системи, що повинна мати засоби остаточного погашення боргових зобов’язань.

2. Функція акумулювання і збереження касових резервів для комерційних банків, тобто кожен банк – член національної кредитної системи – зобов’язаний зберігати на резервному рахунку в НБУ суму в певній пропорції до розміру його внесків. Водночас НБУ за традицією є зберігачем офіційних золотовалютних резервів країни.

3. Функція кредитування комерційних банків. Найменше виявляється в періоди фінансових катастроф.

4. Надання кредитів і виконання розрахункових операцій для урядових органів, оскільки в бюджетах різного рівня акумулюється до половини й більше ВВП. Ці кошти накопичуються на рахунках НБУ і витрачаються з них. При цьому центральні банки ведуть рахунки урядових закладів і організацій. Крім того, вони здійснюють операції з державними цінними паперами, надають державі кредит у формі прямих короткострокових і довгострокових позик або купівлі державних облігацій. Центральний банк також проводить за дорученням урядових органів операції із золотом та іноземною валютою.

5. Клірингова функція, або функція проведення безготівкових розрахунків. Так, у деяких країнах центральні банки ведуть операції із загальнонаціонального клірингу, виступаючи посередником між комерційними банками, розташованими в різних районах країни.

Отже, Центральний банк має певну владу в плані контролю над грошовою масою і кредитом. Лише він може запустити “паперовий верстат” або призупинити його. Усі ці дії залежать від економічної ситуації в країні. У цьому полягає суть центральної банківської системи.

II рівень банківської системи – розгалужена мережа комерційних банків, що функціонують на підставі ліцензій НБУ. Комерційні банки надають широкий вибір кредитно-фінансових послуг, серед яких традиційними є здійснення грошових розрахунків, пасивні й активні операції.

Комерційні банки являють собою приватні й державні банки, що здійснюють універсальні операції з кредитування промислових, торгових та інших підприємств головним чином за рахунок тих грошових капіталів, які вони одержують у формі внесків.

Функції комерційних банків

1. Акумулювання безстрокових депозитів, або ведення поточних рахунків, і оплата чеків, виписаних на ці банки.

2. Надання кредитів підприємцям. Особлива заслуга комерційних банків також полягає в здійсненні розрахунків у масштабах усього національного господарства. На базі їхніх операцій виникають кредитні гроші (чеки, банківські векселі).

Світова практика виробила два принципи побудови комерційних банків:

¦ універсальний банк – коли будь-які обмеження на діяльність банків на грошовому ринку знімаються, тобто такі банки здійснюють майже всі види банківських операцій, не заборонені чинним законодавством, і обслуговують широке коло клієнтури;

¦ спеціалізовані банки – коли банківська діяльність обмежена певним видом.

Спеціалізовані кредитно-фінансові інститути включають банківські й небанківські організації, що спеціалізуються на певних видах кредитування. Так, зовнішньоторговельні банки спеціалізуються на кредитуванні експорту та імпорту товарів, а іпотечні банки й компанії – на наданні довгострокових позик під заставу нерухомості (землі та будівель).

Грошові розрахунки в межах національної економіки мають готівкову і безготівкову форми. Для збереження й переказу коштів банки відкривають розрахункові, поточні, депозитні й валютні рахунки.

Пасивні операції банків націлені на мобілізацію ресурсів. Джерелами цих ресурсів є власні, позикові й залучені (внески клієнтів) кошти. Внески клієнтів, або депозити, можуть бути безстроковими (до запитання), терміновими й ощадними. До пасивних операцій належать і кредити, отримані від НБУ або інших банків.

За допомогою активних операцій здійснюється розміщення коштів. Оскільки банк є кредитною установою, найбільша частина його активів розміщена в кредитних операціях. Кредитування фірм і населення здійснюється на базі терміновості, платності й поворотності.

У сучасних умовах банки з простих кредитних установ перетворюються на інформаційно-консультативні центри, що допомагають орієнтуватися своїм клієнтам у складних умовах ринкової кон’юнктури й науково-технічного прогресу. Зростає роль довірчих (трастових) операцій, спрямованих на найбільш вигідне розміщення банками довірених їм коштів, цінностей, майна. Особлива група операцій – фінансові та біржові послуги – управління пакетами акцій, консультації, бюджетне й податкове планування, створення портфелів інвестицій, управління пенсійними фондами.

Понад 200 банківських операцій і послуг здійснюють фінансові посередники – банки. І, природно, під час їх здійснення банки прагнуть одержати прибуток. Банківський прибуток – це різниця між сумою відсотків, стягнутих із позичальників, і сумою відсотків, що виплачуються вкладникам.

До системи кредитно-фінансових інститутів належать:

1) інвестиційні банки, що займаються емісійно-засновницькою діяльністю, тобто здійснюють провідні операції з випуску і розміщення на фондовому ринку цінних паперів, одержуючи за це дохід. Вони не мають права приймати депозити й зазвичай залучають капітали шляхом продажу власних акцій або за рахунок кредиту комерційних банків. Свій капітал вони використовують для довгострокового кредитування різних галузей господарства;

2) ощадні установи, які посідають важливе місце в кредитній системі завдяки залученню дрібних заощаджень і доходів, які інакше не зможуть функціонувати як капітал.

Існують різні типи ощадних установ: ощадні банки й каси, вза – ємо-ощадні банки (різновид кооперативних банківських установ у США), довірчо-ощадні банки (у Великій Британії), по – зиково-ощадні асоціації (США), кредитні кооперативи (союзи, асоціації) та ін.;

3) страхові компанії, для яких характерною є специфічна форма залучення коштів – продаж страхових полісів. Отримані доходи вони вкладають насамперед в облігації й акції інших компаній, державні цінні папери;

4) пенсійні фонди, що відрізняються за організацією, управлінням і структурою активів. Так, існують застраховані пенсійні фонди (керовані страховими компаніями) і незастраховані (керованими або підприємствами, або за їхнім дорученням банками), фундовані (їхні кошти інвестовані в цінні папери) і нефундовані (пенсії виплачуються з поточних надходжень і доходів) і багато інших;

5) інвестиційні компанії, що розміщують серед дрібних власників свої зобов’язання (акції) й одержані кошти, які використовують для покупки цінних паперів народного господарства. Дрібні інвестори охоче купують зобов’язання інвестиційних компаній, оскільки через значну диверсифікованість (вкладення коштів у різні підприємства) досягається відоме розосередження активів, знижується небезпека втрати заощаджень через банкрутство фірми, у чиї акції вкладено капітал.

З метою забезпечення платоспроможності банківської системи в сучасній економіці вводяться обов’язкові норми резервування депозитів. Згідно з цими нормами частина коштів, залучених на депозитні рахунки, відкладається банками в резерви, а інша частина видається в кредити. Саме величина норми обов’язкового резервування й визначає можливість банківської системи збільшувати пропозицію грошей. Показник, що демонструє, у скільки разів банківська система здатна збільшити пропозицію грошей порівняно із сумою депозитів, називають банківським депозитним мультиплікатором. Банківський депозитний мультиплікатор (?m) обчислюють за формулою:

?m = 1/rr.

Де rr – норма резервування.

Якщо, припустімо, норма обов’язкового резервування дорівнює 10 %, то значення депозитного мультиплікатора дорівнює 10 (1/0,1). Це означає, що кожна додаткова гривня нових депозитів створить 9 грн. додаткових депозитів або збільшить загальну суму депозитів у 10 разів. Мультиплікатор діє в обох напрямах, тобто зменшення депозитів на 1 грн. спричинить зменшення загальної пропозиції грошей банківською системою на 10 грн. Використовуючи депозитний мультиплікатор, Центральний банк може впливати на загальну пропозицію грошей в економіці.

Проте депозитний мультиплікатор не враховує тих грошей, що перебувають поза банківською системою. Тому його ще називають простим депозитним мультиплікатором. Для того щоб урахувати вплив на пропозицію грошей поза банківською системою, розраховують повний грошовий мультиплікатор.

Для обчислення грошового мультиплікатора використовують поняття грошової бази. Грошова база (B) включає в себе готівку на руках у населення (С) і банківські резерви (R), що зберігається в Центральному банку:

B = C + R.

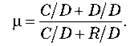

Грошова база має мультиплікативний ефект на пропозицію грошей, тому її часто називають грошима підвищеної потужності. Залежність грошової маси (М) від грошової бази (B) і демонструє мультиплікатор грошової бази, або повний грошовий мультиплікатор (?):

? = M/B.

Грошова маса (М) включає в себе готівку на руках у населення та гроші на депозитних рахунках у банках (D):

M = C + D.

У такому разі формулу мультиплікатора можна записати так:

Кількість готівки в обігу й обсяги депозитів у банках залежать від пропорції, у якій населення здійснює розподіл грошей між готівкою і вкладами в банки. Цю пропорцію називають коефіцієнтом депонування грошей сr. Коефіцієнт депонування грошей сг – це відношення готівки до поточних чекових депозитів (D), тобто сr = C/D.

Якщо поділити праву частину рівняння грошового мультиплікатора на D, то дістанемо:

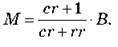

Звідси випливає, що C/D – це коефіцієнт депонування сr, a R/D – норма резервування депозитів гг. Норма резервування rr показує, яку частину депозитів комерційні банки тримають у формі резервів. Тепер грошовий мультиплікатор можна записати через показники коефіцієнту депонування і норми резервування:

Залежність пропозиції грошей від грошової бази можна описати так:

Отже, пропозиція грошей у національній економіці залежить від трьох змінних – грошової бази, коефіцієнта депонування та норми резервування. Впливаючи на ці змінні, Центральний банк може добитися зміни пропозиції грошей. У цьому й полягає зміст монетарної політики. НБУ взаємодіє з Кабінетом міністрів України з питань грошово-кредитної політики, сприяє реалізації економічних програм уряду, якщо це не суперечить забезпеченню стабільності валюти України.

V. Закріплення нових знань і вмінь учнів

1. Розв’яжіть задачі

Задача 1

Коефіцієнт депонування грошей дорівнює 15 %, а загальна сума вкладів становить 100 млн. грн. Обчисліть пропозицію грошей.

Відповідь: пропозиція грошей становить 115 млн. грн., оскільки дорівнює сумі вкладів і готівки (готівка – 15 млн., а депозити – 100 млн.).

Задача 2

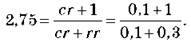

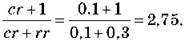

Коефіцієнт депонування грошей дорівнює 10%, а коефіцієнт фактичного резервування – 30 %. Обчисліть розмір грошового мультиплікатора.

Відповідь: розмір грошового мультиплікатора становить:

Задача 3

У 1997 р. коефіцієнт депонування грошей становив 10 %, коефіцієнт фактичного резервування депозитів – 30 %, а грошова база – 200. У 2002 р. коефіцієнт депонування грошей дорівнював 20 %, коефіцієнт фактичного резервування не змінився, а грошова база збільшилася на 50. Якщо пропозицією грошей керує механізм грошового мультиплікатора, то як вона змінилася за цей період?

Розв’язання

Пропозиція грошей дорівнює добутку грошової бази та грошового мультиплікатора.

Грошовий мультиплікатор у 1997 р.:

Пропозиція грошей у 1997 р.: 200 • 2,75 = 550.

У 2002 р. грошовий мультиплікатор дорівнює: (0,2 + 1)/(0,2 + 0,3) = 2,4.

Пропозиція грошей у 2002 p.: 250 • 2,4 = 600.

Відповідь: між 1997 і 2002 pp. пропозиція грошей збільшилась на 9,1 %.

Задача 4

На базі наведених даних складіть баланс Центрального банку країни (млрд. грн.).

Цінні папери | 80 |

Резерви комерційних банків | 20 |

Банкноти, випущені в обіг | 70 |

Депозити скарбниці | 5 |

Інші активи | 5 |

Позики комерційним банкам | 5 |

Золотовалютні резерви | 10 |

Інші зобов’язання і власний капітал | 5 |

Відповідь

Баланс Центрального банку

Активи | Пасиви та власний капітал, млрд. грн. |

Золотовалютні резерви – 10 | Банкноти, випущені в обіг, – 70 |

Цінні папери – 80 | Резерви комерційних банків – 20 |

Позики комерційним банкам – 5 | Депозити скарбниці – 5 |

Інші активи – 5 | Інші зобов’язання і власний капітал – 5 |

Разом – 100 | Разом – 100 |

VII. Підсумок уроку

VIII. Домашнє завдання

1. Опрацювати теоретичний матеріал.

2. Дібрати інформацію про функції Національного банку України.