Елементи системи оподаткування

ФІНАНСИ

Модуль 3

ХАРАКТЕРИСТИКА ФОРМ ФІНАНСОВИХ ВІДНОСИН І МЕТОДІВ ФІНАНСОВОЇ ДІЯЛЬНОСТІ

Розд іл 8

ПОДАТКИ ТА ПОДАТКОВА СИСТЕМА

8.2. Елементи системи оподаткування

Справляння податків грунтується на виділенні таких елементів системи оподаткування: суб’єкт і носій податку, об’єкт і одиниця оподаткування, джерело сплати, податкова ставка і квота. Між цими поняттями існує певне підпорядкування, яке найпростіше можна проілюструвати, поставивши до них запитання: суб’єкт → хто сплачує; об’єкт → що оподатковується;

Суб’єкт оподаткування, або платник податків, – фізична чи юридична особа, на яку законом покладено обов’язок платити податок. Податкова робота розпочинається саме з встановлення платників, адже податкова служба держави повинна чітко знати, хто саме вносить той чи інший податок до бюджету, хто відповідає за зобов’язання перед державою.

Носій податку – фізична чи юридична особа, що в кінцевому підсумку здійснює витрати зі сплати податку.

Суб’єкт

Об’єкт оподаткування – явище, предмет чи процес, внаслідок наявності яких сплачується податок, тобто те, що обкладається податком (дохід, майно тощо). Часто й сама назва податку випливає з об’єкта, наприклад: поземельний, прибутковий та ін. Це другий за черговістю елемент оподаткування, адже визначивши платника, необхідно встановити, що саме в нього оподатковується. Нормальна податкова робота можлива лише в разі чітко визначеного об’єкта оподаткування. Об’єкт оподаткування має бути стабільним, піддаватися чіткому обліку, безпосередньо стосуватися платника, відображати саме його вплив на даний об’єкт.

Існує два підходи до оцінювання об’єкта: кількісний і натуральний; грошовий.

Одиниця оподаткування – одиниця виміру об’єкта (з прибуткового податку – грошова одиниця країни, з земельного податку – гектар, акр і т. ін.). Різниця між масштабом і одиницею обкладання полягає в тому, що в масштабі одиниця береться як принцип, а в одиниці обкладання – як міра.

Джерело сплати податку – дохід суб’єкта (прибуток, заробітна плата, відсоток, рента), з якого сплачується податок. За деякими податками об’єкт і джерело збігаються. Таке оподаткування досить справедливе, оскільки тільки дохід є джерелом сплати. Крім того, в підприємства джерело сплати може розглядатися з позицій віднесення того чи іншого податку на валові витрати або собівартість продукції, отриманий прибуток чи цінову надбавку. Загальним джерелом сплати є виручка від реалізації продукції (робіт, товарів, послуг). Однак залежно від того, з якого її елемента сплачується податок, визначається його вплив на фінансові інтереси підприємства.

База оподаткування – законодавчо закріплена частина доходів чи майна платника податків (за вирахуванням пільг), яка враховується при розрахунку суми податку, тобто сума, з якої стягується податок.

Ставка податку – розмір податку на одиницю обкладання; якщо виражена у відсотках, то називається квота.

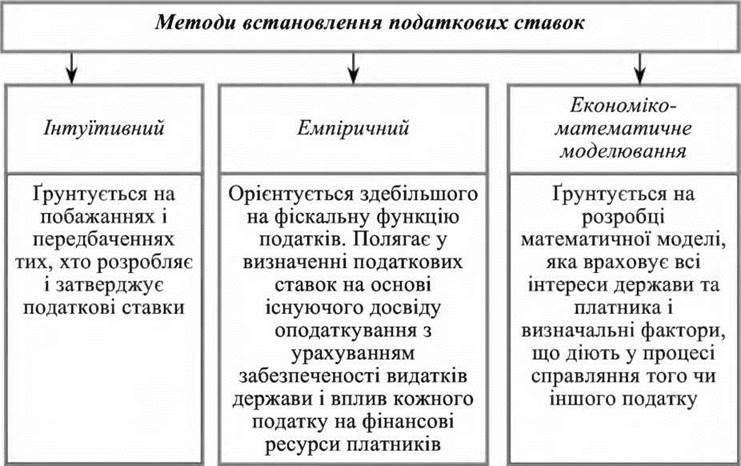

Встановлення ставок податку є найважливішою і найскладнішою проблемою оподаткування. Саме недосконалість ставок може порушити як фіскальну значущість, так і регулювальну дію того чи іншого податку. Встановлення ставок податку може грунтуватися на інтуїтивному методі, емпіричному методі й економіко-математичному моделюванні (рис. 8.3).

Рис. 8.3. Методи встановлення податкових ставок

Залежно від побудови податків розрізняють тверді й часткові ставки. Тверді ставки встановлюються в грошовому вираженні на одиницю об’єкта. Часткові ставки виражають у визначених частках об’єкта обкладання.

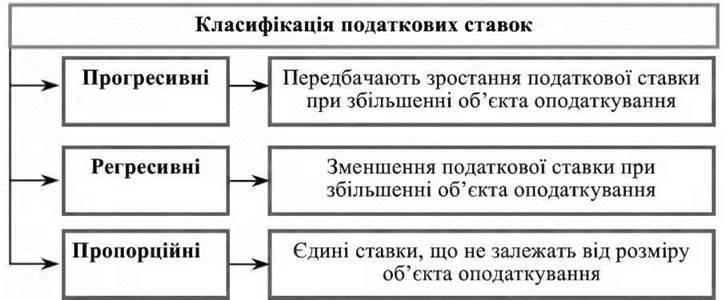

Часткові ставки є таких видів (рис. 8.4).

Рис. 8.4. Види податкових ставок

Пропорційні – діють в однаковому відсотковому відношенні до об’єкта оподаткування без урахування диференціації його величини.

Прогресивні – при збільшенні об’єкта оподаткування збільшується ставка податку. Якщо темпи зростання ставки податку відповідають темпу зростання об’єкта оподаткування, то це проста прогресія. Якщо темпи зростання ставки податку випереджують темпи зростання об’єкта оподаткування, то це складна прогресія (шкала ставок).

Регресивні – при збільшенні об’єкта оподаткування зменшується ставка податку.

Загалом видно, що прогресивні податки – це податки, тягар яких найбільше давить на осіб з великими доходами, регресивні податки найбільш важко вдаряють по фізичних і юридичних особах з незначними доходами.

Сфера дії податку – сукупність носіїв податку, на яких у кінцевому підсумку лягає його тягар.

Масштаб оподатковування – одиниця, яка береться в основу виміру об’єкта оподаткування; у промисловому податку масштабом може бути оборот підприємства чи його прибуток, його капітал, кількість робітників і верстатів, величина приміщення, плата за нього і т. ін.

Податковий оклад – сума податку, що сплачується суб’єктом з одного об’єкта.

Податкові пільги – законодавчо закріплений перелік умов, за наявності яких платник податку зменшує податкові зобов’язання (податкова соціальна пільга, знижки, відрахування та ін.).

Податковий період – термін, протягом якого завершується процес формування податкової бази, остаточно визначається розмір податкового зобов’язання.