Механізм формування залучених фінансових ресурсів підприємства

ФІНАНСОВИЙ АНАЛІЗ

РОЗДІЛ 9

АНАЛІЗ КРЕДИТОСПРОМОЖНОСТІ ПІДПРИЄМСТВА

9.1. Механізм формування залучених фінансових ресурсів підприємства.

9.2. Аналіз кредитоспроможності підприємства.

9.3. Оцінка ефективності використання залучених фінансових ресурсів при кредитних операціях.

9.1. Механізм формування залучених фінансових

Ресурсів підприємства

Підприємства формують фінансові ресурси за рахунок надходжень від власників (власний капітал) та (або) – зобов’язань перед кредиторами (довгострокові і поточні зобов’язання,

При формуванні фінансових ресурсів за рахунок кредиторів підприємство є позичальником, який отримує активи у тимчасове користування. Необхідність кредиторів, як джерела фінансових ресурсів, закономірне явище ринкової економіки, притаманне нормальному та ефективному функціонуванню господарюючих суб’єктів. З одного боку, у кожного підприємства періодично з’являється об’єктивна необхідність в залученні фінансових

– необоротних активів;

– запасів;

– здійснення розрахунків за зобов’язаннями.

Ці обставини виникають, якщо рух матеріальних потоків, робіт і послуг підприємства, тобто, потреба в ресурсах, випереджає грошові надходження. Тоді підприємства, споживачі ресурсів із настанням моменту плати за них не завжди мають достатні кошти, що може зупинити нормальний процес господарської діяльності.

Водночас, коли рух грошових потоків випереджає потребу в ресурсах, то у підприємства нагромаджуються тимчасово вільні кошти. Це відбувається внаслідок:

– незбігу моменту продажу об’єктів господарювання, тобто вивільнення грошових коштів з їх черговим авансуванням в активи;

– постійної заборгованості з оплати праці;

– накопичення коштів у сумі амортизаційних відрахувань, призначених для відтворення основних засобів;

– тимчасового невикористання чистого прибутку і бюджетних коштів для цільового фінансування господарської діяльності;

– розриву в часі між моментом прийняття рішення щодо оплати заборгованості і зарахування її одержувачу;

– формування грошових заощаджень для розрахунків з оподаткування і здійснення соціальних витрат.

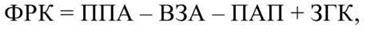

Для визначення необхідної підприємству величини залучення фінансових ресурсів (ФРК) за рахунок зобов’язань перед кредиторами можна користуватися формулою:

Де ППА – потреба підприємства в прирості активів; ВЗА – формування активів за рахунок зовнішніх власних фінансових ресурсів; ПАП – поповнення активів за рахунок чистого прибутку; ЗГК – зменшення вільних залишків грошових коштів.

Найважливіші ознаки залучених фінансових ресурсів підприємства наведені в табл. 9.1.1.

Підприємство здійснює формування залучених фінансових ресурсів з наступних джерел:

– забезпечення майбутніх витрат і платежів (резерв коштів для забезпечення виплат відпусток та гарантійних зобов’язань);

– цільове фінансування (надходження коштів на фінансування заходів цільового призначення);

– фінансове зобов’язання (залучення позикових коштів);

– кредиторська заборгованість за товари, роботи і послуги (заборгованість постачальникам та підрядникам за одержані товарно-матеріальні цінності, виконані роботи і надані послуги);

– одержані аванси (попередня оплата покупцями і замовниками під поставку матеріальних цінностей, виконання робіт та надання послуг);

– податкові платежі (нараховані платежі, що справляються в дохід бюджету);

– платежі, пов’язані з витратами на соціальні заходи (нараховані зобов’язання за страхуванням);

– оплата праці (нараховані та не одержані доходи персоналу);

– платежі, пов’язані з розподілом власного капіталу;

– доходи майбутніх періодів (одержані доходи під майбутні витрати).

Важливе місце серед залучених фінансових ресурсів підприємства посідають кредитні операції.

Кредитні операції (кредит) – вид активних операцій, пов’язаних з наданням клієнтам коштів у тимчасове користування або прийняттям зобов’язань про надання коштів у тимчасове користування за певних умов, а також надання гарантій, поручительств, авалів, розміщення депозитів, проведення факторингових операцій, фінансового лізингу, видача кредитів у формі врахування векселів, у формі операцій репо, будь-яке продовження строку погашення боргу, яке надано в обмін на зобов’язання боржника щодо повернення заборгованої суми, а також на зобов’язання з виплати процентів та інших зборів з такої суми (відстрочення платежу). Кредитні операції класифікуються залежно від рівня ризику і поділяються на: “стандартні”, “під контролем”, “субстандартні”, “сумнівні” та “безнадійні”.

Таблиця 9.1.1

ХАРАКТЕРИСТИКА ЗАЛУЧЕНИХ ФІНАНСОВИХ РЕСУРСІВ У КРЕДИТОРІВ ДЛЯ ПОТРЕБ ПІДПРИЄМСТВА

Ознака | Класифікація |

Строковість | – короткострокові (до 12 місяців) – довгострокові (понад рік) |

Суб’єкти | – банківські установи – постачальники – власники – персонал – держава |

Умови одержання | – за наявним договором – договір відсутній |

Об’єкти | – необоротні активи – оборотні активи |

Форми залучення | – грошові кошти: – національна валюта – іноземна валюта – нематеріальні активи – товарна форма активів |

Забезпечення | – забезпечені заставою – гарантовані – з іншим забезпеченням – незабезпечені |

Плата | – з оплатою – без оплати |

Порядок погашення | – одноразовий платіж – багаторазові платежі – з регресією платежів – у заздалегідь визначений термін – без визначення терміну |

Класифікація кредитних операцій – це оцінка рівня ризику за кожною кредитною операцією з урахуванням фінансового стану позичальника, стану обслуговування позичальником кредитної заборгованості та рівня забезпечення кредитної операції.

Кредитний ризик – ризик невиконання позичальником (контрагентом банку) зобов’язань за кредитними операціями (тобто ризик того, що сплата позичальником відсотків і основного боргу за кредитними операціями проводитиметься з відхиленнями від умов кредитної угоди або взагалі не проводитиметься).

Стандартні кредитні операції – операції, за якими кредитний ризик є незначним і становить один відсоток чистого кредитного ризику.

Операції під контролем – кредитні операції, за якими кредитний ризик є незначним, але може збільшитися внаслідок виникнення несприятливої для позичальника ситуації та становить п’ять відсотків чистого кредитного ризику.

Субстандартні кредитні операції – операції, за якими кредитний ризик є значним, надалі може збільшуватись і становить 20 відсотків чистого кредитного ризику, а також є ймовірність несвоєчасного погашення заборгованості в повній сумі та в строки передбачені кредитним договором.

Сумнівні кредитні операції – операції, за якими виконання зобов’язань з боку позичальника банку в повній сумі (з урахуванням фінансового стану позичальника та рівня забезпечення) під загрозою, ймовірність повного погашення кредитної заборгованості низька та становить 50 відсотків чистого кредитного ризику.

Безнадійні кредитні операції – операції, ймовірність виконання зобов’язань за якими з боку позичальника банку (з урахуванням фінансового стану позичальника та рівня забезпечення) практично відсутня, ризик за такими операціями дорівнює сумі заборгованості за ними.

Кредитні відносини здійснюються на підставі кредитного договору, що укладається між кредитором і позичальником у письмовій формі, за яким банк або інша фінансова установа (кредитодавець) зобов’язуються надати грошові кошти (кредит) позичальнику в розмірі та на умовах, передбачених договором, а позичальник зобов’язується повернути кредит і сплатити відсотки. У кредитному договорі вказується мета, сума і строк кредиту, умови і порядок його видачі та погашення, види забезпечення зобов’язань позичальника, відсоткові ставки, порядок плати за кредит, обов’язки, права і відповідальність сторін щодо видачі та погашення кредиту.

Банки здійснюють такі види кредитних операцій: розміщення залучених коштів від свого імені, на власних умовах і на власний ризик; організацію купівлі та продажу цінних паперів за дорученням клієнтів; здійснення операцій на ринку цінних паперів від свого імені; надання гарантій і поручительств та інші зобов’язання від третіх осіб, які передбачають їх виконання в грошовій формі за поставлені товари чи надані послуги, приймаючи на себе ризик виконання таких вимог та прийом платежів (факторинг); лізинг.

В процесі господарювання можуть використовуватися наступні форми кредиту:

1. Банківський кредит – це будь-яке зобов’язання банку надати певну суму грошей, будь-яка гарантія, будь-яке зобов’язання придбати право вимоги боргу, будь-яке продовження строку погашення боргу, яке надано в обмін на зобов’язання боржника щодо повернення заборгованої суми, а також на зобов’язання зі сплати відсотків та інших зборів з такої суми.

2. Комерційний кредит – це товарна форма кредиту. Учасники кредитних відносин регулюють свої господарські відносини і можуть створювати платіжні засоби у вигляді векселів – зобов’язань боржника сплатити кредитору вказану суму у визначений термін. Об’єктом комерційного кредиту можуть бути реалізовані товари, виконані послуги, щодо яких надається відстрочка платежу.

3. Лізинговий кредит – це відносини між суб’єктами лізингу, які виникають у разі оренди майна і супроводжуються укладанням лізингової угоди. Об’єктом лізингу є різне рухоме (транспортні засоби, обладнання, техніка тощо) і нерухоме (будинки, споруди тощо) майно.

4. Іпотечний кредит – це особливий вид економічних відносин з приводу надання кредитів під заставу нерухомого майна. Кредиторами по іпотеці можуть бути як звичайні банки, так і спеціалізовані іпотечні банки, іпотечні компанії.

5. Бланковий кредит – це кредит, що надається без застави або інших видів забезпечення, а тільки під зобов’язання повернути кредит. Такий кредит надається надійним позичальникам, що мають стабільні джерела погашення кредиту і бездоганну ділову репутацію, із застосуванням підвищеної відсоткової ставки.

6. Консорціумний (синдикований) кредит – кредит, наданий спеціально створеним з цією метою банківським консорціумом за рахунок кредитних ресурсів банків – учасників консорціуму.

7. Кредитування, що пов’язане з обігом векселів і супроводжується наданням чи залученням коштів проти векселів, або під забезпечення векселями, а саме: врахування векселів і надання банком кредитів під заставу векселів.

Урахування векселів – форма кредитування банком шляхом придбання векселя до настання строку платежу за ним зі знижкою (дисконтом) за грошові кошти з метою одержання прибутку від погашення векселя в повній сумі.

Кредити під заставу векселів надаються банком за загальними принципами банківського кредитування. Особливість цього виду кредитування – порядок надання, зберігання і реалізації застави, якою є векселі. Прийом векселів до застави банком здійснюється на підставі укладеного з векселедержателем-позичальником договору застави.

Банківське кредитування здійснюється також і за допомогою гарантійних операцій з векселями. Гарантійні операції супроводжуються прийняттям банком на себе зобов’язань платежу за векселями з відкладальною умовою, тобто оплатою векселів при настанні певних обставин та в обумовлений строк. Гарантія платежу за векселем може надаватися шляхом авалювання векселя.

Авалювання – це прийняття банком на себе зобов’язання оплатити вексель цілком або частково за одну із зобов’язаних за векселем особу в разі несплати платником векселя в строк або якщо немає можливості одержати платіж за векселем у строк. Аваль оформлюється як напис на векселі чи алонжі (додатковому листі, що додається до векселя для проставлення написів) та підписується банком.

8. Факторинг – операція, що поєднується з кредитуванням оборотних активів позичальника, пов’язана з переуступкою клієнтом-постачальником несплачених платіжних вимог за поставлені товари, виконані роботи, надані послуги. Придбання дебіторської заборгованості позичальника здійснюється банком з дисконтом.

За договором факторингу банк бере на себе зобов’язання передати за плату кошти в розпорядження клієнта, а клієнт зобов’язується відступити банкові грошову вимогу до третьої особи, що випливає з відносин клієнта з цією третьою особою.

Розрізняють факторинг конвенційний (відкритий) та факторинг конфіденційний (закритий). При конвенційному договорі факторингу дебітор (боржник, платник) повідомляється про факторинг із пропозицією здійснювати платежі безпосередньо банку-фактору. При конфіденційному факторингу дебітор боржник, платник) не повідомляється про факторинг, і клієнт, який відступив права вимоги із зобов’язання, розраховується з банком – фактором самостійно. На практиці переважно укладають договори конвенційного (відкритого) факторингу.

Істотними умовами договору – факторингу є: предмет факторингу, тобто зобов’язання (договір), за яким до банку-фактора переходить право грошової вимоги; строк дії договору; розміри грошової вимоги, що відступається, коштів, що передаються клієнту (суми фінансування), дисконту, відсоткової ставки, комісійної винагороди банку; строки і порядок виконання зобов’язань за договором; права та обов’язки сторін; відповідальність сторін.

При здійсненні факторингового обслуговування клієнта банк може надавати йому широкий спектр інших послуг: аудиторських, підготовку аналітичних матеріалів, ведення обліку дебіторської заборгованості, повне управління борговими вимогами клієнта.

9. Форфейтинг – операція, що поєднується з кредитуванням оборотних активів позичальника, пов’язана з переуступкою клієнтом-експортером несплачених платіжних вимог за поставлені товари, виконані роботи, надані послуги. Ця операція аналогічна операції факторингу, однак різниця полягає в тому, що здійснюється переуступка вимоги за зовнішньоекономічним контрактом на одержання заборгованості від закордонної сторони – боржника.

10. Овердрафт – це кредит, наданий за поточним рахунком позичальника до визначеного ліміту і на визначений строк для фінансування його господарської діяльності. Позичальник використовує овердрафт у разі, коли його фінансові зобов’язання перевищують розмір коштів на його рахунку. Погашення заборгованості за таким кредитом здійснюється шляхом зарахування поточних надходжень на рахунок позичальника.

11. Банківська гарантія – це зобов’язання банку-гаранта виконати фінансові зобов’язання свого клієнта перед іншими кредиторами в тому випадку, якщо сам боржник їх вчасно не виконає. Виконання зобов’язань банку за банківською гарантією здійснюється за рахунок кредиту банку. Банк-гарант у разі сплати заборгованості за боржника має до останнього право регресної вимоги.

Кредити, що надаються банками, класифікуються за видами таким чином:

1. Строками користування:

А) короткострокові – до 1 року, надаються банками у разі тимчасових фінансових труднощів, що виникають у зв’язку із витратами виробництва та обігу, не забезпечених надходженнями коштів у відповідному періоді;

Б) середньострокові – до 3 років, надаються на оплату обладнання, поточні витрати, на фінансування капітальних вкладень;

В) довгострокові – більше 3 років, надаються для формування об’єктів необоротних активів та здійснення капітальних витрат і нового будівництва, на реконструкцію, модернізацію та розширення вже діючих основних засобів.

2. Способом забезпечення:

А) забезпечені заставою (майном, майновими правами, цінними паперами);

Б) гарантовані (забезпечені гарантіями банків, фінансами або майном третьої особи);

В) з іншим забезпеченням (поручительство, страхування);

Г) незабезпечені (бланкові).

3. Ступенем ризику:

А) стандартні;

Б) з підвищеним ризиком.

4. Методами надання:

А) у разовому порядку – кредити, рішення щодо надання яких приймається банком окремо за кожним випадком кредитування і на підставі заявки та інших документів клієнта;

Б) відповідно до відкритої кредитної лінії – надання кредиту в межах попередньо встановленого ліміту кредитування. Кредит видається частинами упродовж періоду, обговореного договором. Використовується для фінансування потреб позичальника в обігових коштах з можливістю неодноразового використання коштів у межах ліміту. Кредитна лінія може бути відновлювана (надходження на позичковий рахунок збільшують суму доступного кредиту) і невідновлювана (після погашення вторинне використання коштів не допускається);

В) гарантійні (із заздалегідь обговореною датою надання, за необхідністю, зі стягуванням комісії за зобов’язанням). Суть гарантійної кредитної операції полягає в прийнятті банком зобов’язання в разі потреби надати клієнту суму визначеного розміру упродовж обумовленого терміну.

5. Строками погашення:

А) водночас;

Б) у розстрочку;

В) достроково (за вимогою кредитора або за заявою позичальника);

Г) з регресією платежу;

Д) після закінчення обумовленого періоду (місяця, кварталу).

Банки здійснюють кредитування, керуючись принципом забезпеченості кредиту. Видами забезпечення кредитів є неустойка (штрафи, пеня), застава, поручительство, гарантія. Кредитний ризик може забезпечуватись страхуванням.

Розмір відсоткових ставок за використання кредитних коштів і порядок їхньої сплати встановлюється банком і визначається в кредитному договорі залежно від кредитного ризику, наданого забезпечення, попиту та пропозиції, які склалися на кредитному ринку, строку користування кредитом, облікової ставки НБУ та інших факторів.

В господарській діяльності кредити розглядаються як грошовий потік, який складається з двох частин:

А) інвестиційної, тобто чистого грошового відтоку, що найчастіше буває одноразовим;

Б) подальшого зворотного потоку, розподіленого в часі за надходженнями, які дають змогу окупити позику.

Використання кредитів повинно забезпечити:

– відшкодування вкладення коштів за рахунок доходів від реалізації одержаних об’єктів діяльності підприємства;

– отримання чистого прибутку, що забезпечує рентабельність вкладень не нижче бажаного для підприємства рівня;

– окупність у межах строку, прийнятного для підприємства.

На етапі використання позичальником отриманих у банку

Кредитних коштів банк здійснює контроль за виконанням позичальником умов кредитного договору, у тому числі дотриманням ліміту кредитування (кредитної лінії), цільовим використанням кредиту, своєчасністю сплати відсотків за використання кредиту, своєчасністю і повнотою повернення кредитних коштів. На цьому етапі банк продовжує аналізувати кредитоспроможність позичальника, вивчає і контролює стан його господарської і фінансової діяльності, проводить перевірки стану зберігання заставного майна, здійснює інші заходи щодо моніторингу кредитної угоди. Протягом усього строку дії кредитного договору банк підтримує ділові контакти з позичальником, за необхідності проводяться зустрічі, переговори з клієнтом, коректуються умови і строки кредитування.

У разі несумлінного виконання позичальником своїх зобов’язань за кредитним договором чинне законодавство наділяє банк правом відмовитися від подальшого кредитування позичальника. Однак, крім відмови позичальнику в подальшому наданні кредитних коштів, банк у такому випадку може застосовувати інші заходи, спрямовані на дострокове припинення кредитних взаємовідносин з позичальником та повернення кредитних коштів. Так, банк має право відмовитися від подальшого кредитування у випадку використання позичальником раніше наданих кредитних коштів не за цільовим призначенням. У разі несвоєчасного погашення боргу за кредитом і сплати відсотків (комісій), за відсутності домовленості щодо відстрочки погашення кредиту, банк має право на застосування штрафних санкцій у розмірах, передбачених кредитним договором.

Для повернення кредиту і сплати відсотків за його використання банк вживає заходів щодо примусового повернення такої заборгованості, зокрема: оформлення наказу банку про примусове списання суми боргового зобов’язання за кредитним договором з поточного рахунку позичальника та списання суми заборгованості на підставі такого наказу; звернення стягнення на предмет застави; висунення претензії до боржника або його поручителя (гаранта); стягнення заборгованості за кредитом з позичальника або поручителя (гаранта) у судовому порядку; уживання заходів щодо стягнення заборгованості в межах процедури банкрутства.