Облік майна в фінансовій та операційній оренді

БУХГАЛТЕРСЬКИЙ ОБЛІК В УКРАЇНІ: ОСНОВИ ТА ПРАКТИКА В УКРАЇНІ

Розділ IV.

ОБЛІК НЕОБОРОТНИХ МАТЕРІАЛЬНИХ ТА

НЕМАТЕРІАЛЬНИХ АКТИВІВ

4.9. Облік майна в фінансовій та операційній оренді

Визначення оренди (лізингу) майна наведено в Законі України “Про оренду державного майна” від 23.12.97 № 768.97-ВР. Орендою є засноване на договорі строкове платне користування майном, необхідним орендареві для здійснення підприємницької та іншої діяльності.

Визначення оренди наведені також у Законах України “Про фінансовий лізинг” та

Закон України “Про фінансовий лізинг” від 11.12.03 № 1381 – IV дає визначення фінансового лізингу як виду цивільно-правових відносин, що виникають із договору фінансового лізингу. За договором фінансового лізингу лізингодавець зобов’язується набути у власність річ у продавця (постачальника) відповідно до встановлених лізингоодержувачем специфікацій та умов і передати її у користування лізингоодержувачу на визначений строк не менше одного року за встановлену плату (лізингові платежі). Предметом фінансового лізингу можуть бути основні засоби за винятком

У Законі України “Про оподаткування прибутку підприємств” від 22.05.97 № 283/97-ВР вказано, що лізингові (орендні) операції здійснюються у вигляді оперативного лізингу (оренди), фінансового лізингу (оренди), зворотного лізингу (оренди), оренди землі та оренди жилих приміщень.

Оперативний лізинг (оренда) – господарська операція фізичної або юридичної особи, що передбачає відповідно до договору оперативного лізингу (оренди) передання орендарю майна, що підпадає під визначення основного фонду згідно із ст. 8 цього Закону, придбаного або виготовленого орендодавцем на умовах інших, ніж передбачаються фінансовим лізингом (орендою).

Фінансовий лізинг (оренда) – господарська операція фізичної або юридичної особи, яка передбачає відповідно до договору фінансового лізингу (оренди) передання орендарю майна, що підпадає під визначення основного фонду згідно із ст. 8 цього Закону, придбаного або виготовленого орендодавцем, а також усіх ризиків та винагород, пов’язаних з правом користування та володіння об’єктом лізингу.

Лізинг (оренда) вважається фінансовим, якщо лізинговий (орендний) договір містить одну з таких умов:

– об’єкт лізингу передається на строк, протягом якого амортизується не менше 75 % його первісної вартості за нормами амортизації, визначеними статтею 8 цього Закону, та орендар зобов’язаний придбати об’єкт лізингу у власність протягом строку дії лізингового договору або в момент його закінчення за ціною, визначеною у такому лізинговому договорі;

– сума лізингових (орендних) платежів з початку строку оренди дорівнює або перевищує первісну вартість об’єкта лізингу;

– якщо у лізинг передається об’єкт, що перебував у складі основних фондів лізингодавця протягом строку перших 50 % амортизації його первісної вартості, загальна сума лізингових платежів має дорівнювати або бути більшою 90 % від звичайної ціни на такий об’єкт лізингу, діючої на початок строку дії лізингового договору, збільшеної на суму процентів, розрахованих виходячи з облікової ставки Національного банку України, визначеної на дату початку дії лізингового договору на весь його строк;

– майно, яке передається у фінансовий лізинг, є виготовленим за замовленням лізингоотримувача (орендаря) та після закінчення дії лізингового договору не може бути використаним іншими особами, крім лізингоотримувача (орендаря), виходячи з його технологічних та якісних характеристик.

При цьому, під терміном “строк фінансового лізингу” розуміється строк від дати передання майна лізингоотримувачу (орендарю) до дати набуття права власності на таке майно або здійснення останнього лізингового платежу лізингоотримувачем, залежно від того, яка подія сталася раніше.

Незалежно від того, чи належить лізингова операція до фінансового лізингу згідно з нормами Закону України “Про оподаткування прибутку підприємств” чи ні, платник податку має право при укладенні договору визначити таку операцію як оперативний лізинг без права подальшої зміни статусу такої операції до закінчення дії відповідного договору.

Бухгалтерський облік операцій із фінансової та операційної оренди регламентується П(с)БО 14 “Оренда”. Згідно з цим стандартом оренда – це угода, за якою орендар набуває права користування необоротним активом за плату протягом погодженого з орендодавцем строку.

Фінансова оренда – оренда, що передбачає передачу орендарю всіх ризиків та вигод, пов’язаних з правом користування та володіння активом. Оренда вважається фінансовою за наявності хоча б однієї з наведених нижче ознак:

1) орендар набуває права власності на орендований актив після закінчення строку оренди;

2) орендар має можливість та намір придбати об’єкт оренди за ціною, нижчою за його справедливу вартість на дату придбання;

3) строк оренди становить більшу частину строку корисного використання (експлуатації) об’єкта оренди;

4) теперішня вартість мінімальних орендних платежів з початку строку оренди дорівнює або перевищує справедливу вартість об’єкта оренди;

5) орендований актив має особливий характер, що дає змогу лише орендареві використовувати його без витрат на його модернізацію, модифікацію, дообладнання;

6) орендар може подовжити оренду активу за плату, значно нижчу за ринкову орендну плату;

7) оренда може бути припинена орендарем, який відшкодовує орендодавцю його втрати від припинення оренди.

Операційна оренда – оренда інша, ніж фінансова. Орендодавець відображає в бухгалтерському обліку наданий у фінансову оренду об’єкт як дебіторську заборгованість орендаря в сумі мінімальних орендних платежів і негарантованої ліквідаційної вартості за вирахуванням фінансового доходу, що підлягає отриманню, з визнанням іншого доходу (доходу від реалізації необоротних активів). Одночасно залишкова вартість об’єкта фінансової оренди виключається з балансу орендодавця з відображенням у складі інших витрат (собівартості реалізованих необоротних активів). Негарантована ліквідаційна вартість – частина ліквідаційної вартості об’єкта оренди, отримання якої орендодавцем не забезпечується або гарантується лише пов’язаною з ним стороною.

Аналітичний облік ведеться за кожним договором.

Різниця між сумою мінімальних орендних платежів і негарантованої ліквідаційної вартості об’єкта фінансової оренди та теперішньою вартістю вказаної суми, що визначена за орендною ставкою відсотка, є фінансовим доходом орендодавця. Розподіл фінансового доходу між звітними періодами протягом строку оренди здійснюється із застосуванням орендної ставки відсотка на залишок дебіторської заборгованості орендаря на початок звітного періоду.

Витрати орендодавця з укладання угоди про фінансову оренду (юридичні послуги, комісійні винагороди) визнаються іншими витратами того звітного періоду, у якому вони мали місце.

Приклади розрахунку фінансового доходу і його розподілу між звітними періодами наведено у прикладах 1-3 до П(с)БО 14 “Оренда”.

Приклад 1.

Підприємство-орендодавець уклало угоду про фінансову оренду устаткування з підприємством-орендарем на таких умовах: строк оренди – 3 роки, починаючи з 2 січня 2001 року; орендна ставка відсотка становить 24 % річних; мінімальні орендні платежі – 300000 (50000 ∙6) сплачуються один раз на півроку (2 січня і 1 липня);

Після завершення строку оренди право власності на устаткування переходить орендарю.

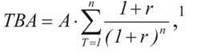

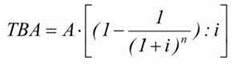

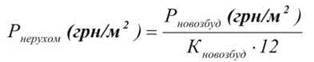

Теперішня вартість мінімальних орендних платежів (ТВА) орендаря розраховується за формулою

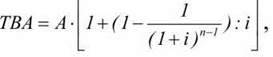

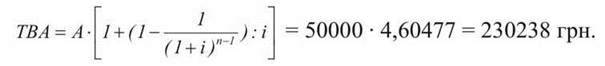

У П(с)БО 7 “Основні засоби” ця формула модернізована в таку

Де А – сума мінімального орендного платежу, що сплачується регулярно (анюїтет);

N – кількість періодів, за які сплачується орендна плата і нараховуються відсотки;

І – ставка відсотка для вказаного періоду.

Загальна сума фінансових витрат дорівнює:

50000 ∙ 6 – 230238 = 300000 – 230238 = 69762 грн.

Розрахунок фінансових витрат у складі орендних платежів за періодами платежу наведено в табл. 4.23.

Приклад 2.

Зберігаються умови прикладу 1, але орендні платежі сплачуються в кінці кожного періоду (півріччя).

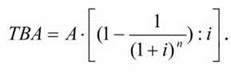

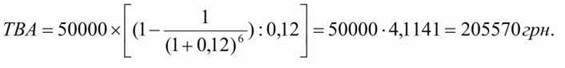

Теперішня вартість суми мінімальних орендних платежів розраховується за формулою

Загальна сума фінансових витрат дорівнює:

50000 ∙ 6 – 205570 = 300000 – 205570 = 94430 грн.

Розрахунок фінансових витрат у складі орендних платежів наведено в табл. 4.24.

______________________________________

1 Формула наведена для платежів пренумерандо. Для платежів постнумерандо у формулі n замінюється на n+1.

Таблиця 4.23.

Розрахунок фінансових витрату складі орендних платежів

Грн.

Дата | Орендні платежі | Залишок зобов’язання з оренди на кінець періоду | ||

Мінімальна сума орендних платежів, що сплачується регулярно (анюїтет) | Фінансові Витрати* | За устаткування** | ||

1 | 2 | 3 | 4 | 5 |

2 січня 2001 | 50000 | – | 50000 | 180238 |

1 липня 2001 | 50000 | 21629 | 28371 | 151867 |

2 січня 2002 | 50000 | 18224 | 31776 | 120091 |

1 липня 2002 | 50000 | 14411 | 35589 | 84502 |

2 січня 2003 | 50000 | 10140 | 39860 | 44642 |

1 липня 2003 | 50000 | 5358*** | 44642 | 0 |

Разом | 300000 | 69762 | 230238 | X |

* Визначається як добуток залишку зобов’язання з оренди на попередню дату платежу та орендної ставки відсотка за період (24 % : 2 = 12 %).

** Визначається як різниця між сумою орендного платежу та сумою фінансових витрат.

*** Визначається з урахуванням залишку зобов’язання з оренди (50000 – 44642).

Таблиця 4.24.

Розрахунок фінансових витрат у складі орендних платежів

Грн.

Дата | Орендні платежі | Залишок зобов’язання з оренди на кінець періоду | ||

Мінімальна сума орендних платежів, що сплачується регулярно (анюїтет) | Фінансові Витрати* | За устаткування ** | ||

1 | 2 | 3 | 4 | 5 |

2 січня 2001 | – | – | – | 205570 |

30 червня 2001 | 50000 | 24668 | 25332 | 180238 |

31 грудня 2001 | 50000 | 21629 | 28371 | 151867 |

30 червня 2002 | 50000 | 18224 | 31776 | 120091 |

31 грудня 2002 | 50000 | 14411 | 35589 | 84502 |

30 червня 2003 | 50000 | 10140 | 39860 | 44642 |

31 грудня 2003 | 50000 | 5358*** | 44642 | 0 |

Разом | 300000 | 94430 | 205570 |

* Визначається як добуток залишку зобов’язання з оренди на попередню дату платежу та орендної ставки відсотка за період (24 % : 2 = 12 %).

** Визначається як різниця між сумою орендного платежу та сумою фінансових витрат.

*** Визначається з урахуванням залишку зобов’язання з оренди (50000 – 44642).

Приклад 3. Визначення орендарем суми фінансового доходу та її розподілу між відповідними звітними періодами.

Підприємство-орендодавець уклало угоду про фінансову оренду устаткування з підприємством-орендарем на таких умовах:

Справедлива вартість об’єкта фінансової оренди 164456 грн.;

Строк оренди – 3 роки, починаючи з 2 січня 2001 року;

Орендна ставка відсотка становить 24 % річних;

Мінімальні орендні платежі одержують один раз на півроку (30 червня і 31 грудня);

Після завершення строку оренди право власності на устаткування переходить орендарю.

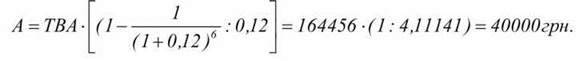

Теперішня вартість суми мінімальних орендних (дорівнює справедливій вартості об’єкта) платежів розраховується за формулою:

Таким чином, мінімальні орендні платежі становлять 240 тис. грн. (40000 ∙ 6).

Фінансовий дохід дорівнює:

40000 ∙ 6 – 164456 = 240000 – 164456 = 75544 грн.

Розрахунок фінансових доходів у складі орендних платежів наведено в табл. 4.25.

Таблиця 4.25.

Розрахунок фінансових доходів у складі орендних платежів

Дата | Орендні платежі | Залишок зобов’язання 3 оренди на кінець періоду | ||

Мінімальна сума орендних платежів, що сплачується регулярно (анюїтет) | Фінансові Витрати* | За устаткування ** | ||

1 | 2 | 3 | 4 | 5 |

2 січня 2001 | – | – | – | 164456 |

30 червня 2001 | 40000 | 19735 | 20265 | 144191 |

31 грудня 2001 | 40000 | 17303 | 22697 | 121494 |

30 червня 2002 | 40000 | 14579 | 25421 | 96073 |

31 грудня 2002 | 40000 | 11529 | 28471 | 67602 |

30 червня 2003 | 40000 | 8112 | 31888 | 35714 |

31 грудня 2003 | 40000 | 4286*** | 35714 | -0- |

Разом | 240000 | 75544 | 164456 |

* Визначається як добуток залишку заборгованості орендаря на попередню дату платежу та орендної ставки відсотка за період (24 % : 2=12 %).

** Визначається як різниця між сумою орендного платежу та фінансового доходу.

*** Визначається з урахуванням залишку заборгованості орендаря (40000 –

35 714).

Бухгалтерські проводки за фінансовою орендою (лізингом) для прикладу З наведено в табл. 4.26-4.27.

Таблиця 4.26.

Бухгалтерські проводки при купівлі та передачі майна в фінансову оренду в орендодавця (умова прикладу 3)

Господарська операція | Дебет | Кредит | Сума |

Перераховано постачальнику аванс | 371 | 311 | 150 000 |

Оприбутковано основні засоби, що куплені для передачі у фінансову оренду | 10х | 371 | 125 000 |

Відображено податковий кредит | 641 | 371 | 25 000 |

Відображено передачу об’єкта у фінансову оренду за найменшою або справедливою, або теперішньою вартістю мінімальних орендних платежів | 181 | 742 | 164 456 |

Нараховане зобов’язання з ПДВ | 742 | 641 | 27 409,33 |

Відображено фінансовий результат | 742 | 793 | 137 046,67 |

Списано собівартість основного засобу | 972 | 10х | 125 000 |

Собівартість переданого в фінансову оренду основного засобу списано на фінансовий результат | 793 | 972 | 125 000 |

30.06.01 р. нараховується платіж за устаткування | 361 | 181 | 20 265 |

30.06.01 р. нараховується сума відсотків за передані в фінансову оренду основні засоби | 373 | 732 | 19 735 |

30.06.01 р. надходження плати від орендаря за устаткування | 311 | 361 | 20 265 |

30.06.01 р. надходження плати від орендаря за нарахованими відсотками | 311 | 373 | 150 |

31.12.01 р. нараховується платіж за устаткування | 361 | 181 | 22 697 |

31.12.01 р. нараховується сума відсотків за передані в фінансову оренду основні засоби | 373 | 732 | 17 303 |

31.12.01 р. надходження плати від орендаря за устаткування | 311 | 361 | 22 697 |

31.12.01 р. надходження плати від орендаря за нарахованими відсотками | 311 | 373 | 17 303 |

30.06.02 р. нараховується платіж за устаткування | 361 | 181 | 25 421 |

30.06.02 р. нараховується сума відсотків за передані в фінансову оренду основні засоби | 373 | 732 | 14 579 |

30.06.02 р. надходження плати від орендаря за устаткування | 311 | 361 | 25 421 |

30.06.02 р. надходження плати від орендаря за нарахованими відсотками | 311 | 373 | 14 579 |

31.12.02 р. нараховується платіж за устаткування | 361 | 181 | 28 471 |

31.12.02 р. нараховується сума відсотків за передані в фінансову оренду основні засоби | 373 | 732 | 11 529 |

31.12.02 р. надходження плати від орендаря за устаткування | 311 | 361 | 28 471 |

31.12.02 р. надходження плати від орендаря за нарахованими відсотками | 311 | 373 | 11 529 |

30.06.03 р. нараховується платіж за устаткування | 361 | 181 | 31 888 |

30.06.03 р. нараховується сума відсотків за передані в фінансову оренду основні засоби | 373 | 732 | 8112 |

30.06.03 р. надходження плати від орендаря за устаткування | 311 | 361 | 31 888 |

30.06.03 р. надходження плати від орендаря за нарахованими відсотками | 311 | 373 | 8112 |

31.12.03 р. нараховується платіж за устаткування | 361 | 181 | 35 714 |

31.12.03 р. нараховується сума відсотків за передані в фінансову оренду основні засоби | 373 | 732 | 4286 |

31.12.03 р. надходження плати від орендаря за устаткування | 311 | 361 | 35 714 |

31.12.03 р. надходження плати від орендаря за нарахованими відсотками | 311 | 373 | 4286 |

Таблиця 4.27.

Бухгалтерські проводки з фінансової оренди у орендаря

Господарська операція | Дебет | Кредит | Сума |

Відображені капітальні інвестиції | 152 | 531 | 164456 |

Оприбутковані основні засоби, що отримані у фінансову оренду | 10х | 152 | 164456 |

Відображений податковий кредит | 641 | 531 | 27 409,33 |

Відображення поточної заборгованості за довгостроковими зобов’язаннями (перший +другий платіж) | 531 | 611 | 42 962 |

30.06.01 р. – нараховується сума плати за устаткування | 611 | 631 | 20 265 |

30.06.01р. – перерахована сума плати за устаткування | 631 | 311 | 20 265 |

30.06.01 р. – нараховується сума відсотків | 952 | 684 | 19 735 |

30.06.01 р. – сплата відсотків | 684 | 311 | 19 735 |

30.06.01 р. – відображення поточної заборгованості за довгостроковими зобов’язаннями (третій платіж) | 531 | 611 | 25 421 |

31.12.01 р. – нараховується сума плати за устаткування | 611 | 631 | 22 697 |

31.12.01р. – перерахована сума плати за устаткування | 631 | 311 | 22 697 |

31.12.01 р. – нараховується сума відсотків | 952 | 684 | 17 303 |

31.12.01 р. – сплата відсотків | 684 | 311 | 17 303 |

31.12.01 р. – відображення поточної заборгованості за довгостроковими зобов’язаннями (четвертий платіж) | 531 | 611 | 28 471 |

30.06.02 р. – нараховується сума плати за устаткування | 611 | 631 | 25 421 |

30.06.02р. – перерахована сума плати за устаткування | 631 | 311 | 25 421 |

30.06.02 р. – нараховується сума відсотків | 952 | 684 | 14 579 |

30.06.02 р. – сплата відсотків | 684 | 311 | 14 579 |

30.06.02 р. – відображення поточної заборгованості за довгостроковими зобов’язаннями (п’ятий платіж) | 531 | 611 | 31 888 |

31.12.02 р. – нараховується сума плати за устаткування | 611 | 631 | 28 471 |

31.12.02р. – перерахована сума плати за устаткування | 631 | 311 | 28471 |

31.12.02 р. – нараховується сума відсотків | 952 | 684 | 11 529 |

31.12.02 р. – сплата відсотків | 684 | 311 | 11 529 |

31.12.02 р. – відображення поточної заборгованості за довгостроковими зобов’язаннями (шостий платіж) | 531 | 611 | 35 714 |

30.06.03 р. – нараховується сума плати за устаткування | 611 | 631 | 31 888 |

30.06.03 р. – перерахована сума плати за устаткування | 631 | 311 | 31 888 |

30.06.03 р. – нараховується сума відсотків | 952 | 684 | 8112 |

30.06.03 р. – сплата відсотків | 684 | 311 | 8112 |

30.06.03 р. – нараховується сума плати за устаткування | 611 | 631 | 35 714 |

30.06.03 р. – перерахована сума плати за устаткування | 631 | 311 | 35 714 |

30.06.03 р. – нараховується сума відсотків | 952 | 684 | 4286 |

30.06.03 р. – сплата відсотків | 684 | 311 | 4286 |

Після закінчення строку оренди орендар робить проводку за кредитом субрахунку 10х. х “Майно взяте в фінансову оренду” та дебетом субрахунку 10х. х відповідного субрахунку власних основних засобів.

Слід зазначити, що підприємства, здійснюючи операції з фінансового лізингу повинні враховувати вимоги Положення про надання окремих фінансових послуг юридичними особами – суб’єктами господарювання, які за своїм правовим статусом не є фінансовими установами, затвердженого розпорядженням Державної комісії з регулювання ринків фінансових послуг України від 22.01.04 № 21. До того ж, юридична особа має можливість надавати послугу фінансового лізингу, якщо у предметі діяльності, визначеному установчими (засновницькими) документами, передбачене здійснення такої діяльності за наявності:

1) внутрішніх правил з надання послуги з фінансового лізингу, затверджених уповноваженим органом юридичної особи, згідно з установчими документами;

2) кваліфікованих працівників, які безпосередньо здійснюють діяльність з фінансового лізингу (укладання, супроводження та виконання відповідних договорів), які мають вищу освіту за фінансовим, економічним або юридичним напрямами, та не мають непогашеної або незнятої судимості за корисливі злочини;

3) довідки про взяття на облік юридичної особи, виданої Держфінпослуг ;

4) керівників (засновників), які не мають непогашеної або незнятої судимості за корисливі злочини.

Облік операційної оренди

При операційній оренді, після закінчення строку договору оперативного лізингу, право на об’єкт оренди до орендаря не переходить. Договір може бути продовжений або об’єкт лізингу підлягає поверненню лізингодавцю і може бути повторно переданий іншому лізингоодержувачу за договором лізингу.

Витрати орендаря з операційної оренди майна, що використовується у підприємницькій діяльності, відносяться на відповідну статтю витрат (собівартість продукції, робіт, послуг чи на витрати періоду). У податкових розрахунках до валових витрат відноситься орендна плата, розмір якої не перевищує звичайних цін (незалежно від того, є орендодавець пов’язаною особою чи ні). При операційній оренді державного та комунального майна розмір плати встановлюється відповідно до Методики розрахунку і порядку використання плати за оренду державного майна, затвердженої постановою Кабінету Міністрів України від 04.10.95 № 786. Постановою встановлені мінімальні розміри орендної плати за видами діяльності, які можуть бути збільшені при здаванні майна в оренду на конкурсних засадах. Законом України “Про оренду землі” від 06.10.98 № 161- XIV обмежений розмір орендної плати за земельні ділянки комунальної та державної власності, яка не може перевищувати 10 % їх нормативної грошової оцінки, крім випадків визначення орендаря на конкурентних (конкурсних) засадах. Плата за додаткові послуги орендодавця (теплопостачання, електроенергія тощо) включається до рахунків окремими позиціями і також включається до витрат виробництва і валових витрат за наявності документів, що підтверджують ці витрати (лічильники чи розрахунки). Якщо орендодавець не є платником податку на додану вартість, то цей податок у рахунках (рахунках-фактурах) не виділяють.

Основні засоби, передані в операційну оренду, у орендодавця виділяються у бухгалтерських регістрах у відокремлену групу, а у орендаря враховуються на позабалансовому рахунку 01 на підставі копії інвентарної картки, або витягу з інвентарної книги. Для обліку витрат за операційною орендою орендодавець відкриває відповідний субрахунок на рахунку № 23. Орендар відображає належну до сплати за оренду суму за кредитом рахунку розрахунків у кореспонденції з дебетом рахунків витрат (23, 91, 92, 93, 94)1.

Основні типові проводки пов’язані з операційною орендою майна наведено в табл. 4.28, де згідно договору оренди орендна плата складає 2 тис. гри в місяць, амортизаційні відрахування – 1 тис. грн. місяць.

У разі, коли договір операційної оренди зобов’язує, або дозволяє орендарю здійснювати поліпшення об’єктів операційної оренди, орендар може збільшити (створити) балансову вартість відповідної групи основних засобів на вартість фактичних поліпшень з подальшою амортизацією. Проводки, пов’язані з ремонтом фондів в операційній оренді в орендаря наведені в табл. 4.29.

Слід зазначити, що у разі, коли договір операційного лізингу не містить зобов’язання або дозволу орендодавця здійснювати поліпшення об’єкта операційного лізингу, то орендар не має права збільшити (створити) балансову вартість основних засобів відповідної групи на вартість фактично проведених поліпшень або включити вартість таких поліпшень до валових витрат, а тому за витратами на такі поліпшення податковий кредит не виникає.

При поверненні об’єкта основних засобів орендодавцю невідшкодовані поліпшення списуються орендарем у порядку, визначеному для ліквідації основних засобів. При цьому, на суму залишкової вартості об’єктів групи 1 має бути нараховане податкове зобов’язання. Водночас орендодавець на суму невідшкодованих поліпшень, за вирахуванням зносу, збільшує балансову вартість основного засобу в кореспонденції з субрахунком 424 “Безоплатно отримані активи”.

_____________________________________

1 Відповідно до пп. 7.9.6 ст. 7 Закону України “Про оподаткування прибутку підприємств” валові витрати на суму орендної плати відображаються у тому періоді, в якому здійснилось її нарахування, тобто за датою отримання акта виконаних робіт. Отже, авансові платежі за майбутні періоди не є підставою для включення перерахованих платежів у валові витрати.

Таблиця 4.28.

Бухгалтерські проводки пов’язані з операційною орендою

Господарська операція | Дебет | Кредит | Сума |

У орендодавця | |||

Нараховано знос за переданим в операційну оренду об’єктом необоротних матеріальних активів | 23х | 831 | 1000 |

831 | 131 | 1000 | |

Відображено дохід від оренди | 361 | 713 | 2400 |

Відображено суму ПДВ до сплати в бюджет | 713 | 641 | 400 |

Фінансовий результат | 713 | 793 | 2000 |

Списано собівартість послуги з оренди | 903 | 23 | 1000 |

Собівартість послуги з оренди списано на фінансовий результат | 793 | 903 | 1000 |

У орендаря | |||

Відображено вартість основних засобів, прийнятих в операційну оренду | 01 | ||

Відображено витрати за операційною орендою в сумі без ПДВ | 23 | 84 | 2000 |

84 | 631 | 2000 | |

Відображення ПДВ | 641 | 631 | 400 |

Перераховано заборгованість за майно в операційній оренді | 631 | 311 | 2400 |

Повернено орендодавцю майно після закінчення строку його оренди | 01 |

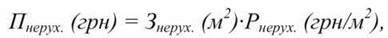

При визначенні підприємством орендного платежу за нерухоме майно фізичних осіб та суми податку з доходів фізичних осіб слід враховувати вимоги постанови Кабінету Міністрів України від 20.11.03 № 1787 “Про затвердження Методики визначення мінімальної суми орендного платежу за нерухоме майно фізичних осіб”. Згідно з цією Методикою мінімальна сума орендного платежу за нерухоме майно фізичних осіб визначається виходячи з мінімальної вартості місячної оренди 1 м2 загальної площі нерухомого майна за такою формулою:

Де Пнерух (грн.) – мінімальна сума орендного платежу за нерухоме майно у гривнях;

Знерух (м2) – загальна площа орендованого нерухомого майна у квадратних метрах;

Рнерух (грн/м2) – мінімальна вартість місячної оренди 1 м2 загальної площі нерухомого майна з урахуванням його місцезнаходження, інших

Функціональних та якісних показників, що встановлюється органом місцевого самоврядування села, селища, міста, на території яких розміщене зазначене майно (далі – орган місцевого самоврядування), у гривнях.

Таблиця 4.29.

Бухгалтерські проводки пов’язані з поліпшенням основних фондів у операційній оренді у орендаря

Господарська операція | Дебет | Кредит | Сума | |

Поліпшення за рахунок орендаря | ||||

Виконано роботи з поліпшення сторонньою організацією | 152 | 631 | 1000 | |

Відображено податковий кредит | 641 | 631 | 200 | |

Оприбутковано вартість поліпшень | 1171 | 152 | 1000 | |

Поліпшення орендарем за рахунок орендодавця | ||||

Виконано роботи з поліпшення сторонньою організацією | 152 | 631 | 1000 | |

Відображено податковий кредит | 641 | 631 | 200 | |

Заплачено за поліпшення | 631 | 311 | 1200 | |

Поставлено вартість поліпшення на розрахунки з орендодавцем | 361 | 703 | 1200 | |

Сума ПДВ | 703 | 641 | 200 | |

Фінансовий результат | 703 | 793 | 1000 | |

Списано вартість поліпшень | 903 | 152 | 1000 | |

Вартість ремонту віднесено на фінансові результати | 793 | 903 | 1000 |

1 Поліпшення основних засобів за рахунок орендаря створює інший необоротний матеріальний актив згідно з П(с)БО 12 “Оренда”.

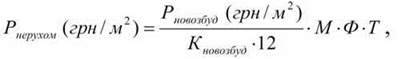

Органам місцевого самоврядування мінімальну вартість місячної оренди 1 м2 загальної площі нерухомого майна, що надається в оренду, рекомендується визначати за формулою

Де Рнерух (грн/м2) – мінімальна вартість місячної оренди 1 м2 загальної площі нерухомого майна у гривнях;

Рновозбуд (грн/м2) – середня вартість 1 м2 новозбудованого об’єкта, подібного до орендованого, яка обчислюється залежно від ринкової вартості, у гривнях;

Кновозбуд – коефіцієнт окупності об’єкта у разі надання його в оренду, що відповідає проектному строку його експлуатації (від 5 до 100 років).

Органи місцевого самоврядування при визначенні мінімальної вартості місячної оренди 1 м2 загальної площі нерухомого майна можуть застосовувати такі додаткові коефіцієнти:

М – місцезнаходження об’єкта нерухомого майна, який у разі його розміщення у центральній, курортній, історичній або заповідній зоні населеного пункту дорівнює 2, близько від центру – 1,5, далеко від центру – і;

Ф – функціональне використання об’єкта нерухомого майна, який у разі його використання для провадження виробничої діяльності дорівнює 2, іншої комерційної діяльності – 3, некомерційної діяльності, у тому числі для проживання фізичних осіб, – 1;

Т – інші якісні характеристики об’єкта, такі як висота житлового приміщення, внутрішнє оснащення, технічний стан тощо.

У разі застосування додаткових коефіцієнтів мінімальну вартість місячної оренди 1 м2 загальної площі нерухомого майна рекомендується визначати за формулою

Якщо орган місцевого самоврядування не визначив мінімальної вартості місячної оренди 1 кв. метра загальної площі нерухомого майна чи не оприлюднив її у спосіб, найбільш доступний для жителів територіальної громади, до початку звітного податкового року, об’єкт обкладення податком з доходів фізичних осіб визначається орендарем (крім орендарів – фізичних осіб, які не є суб’єктами підприємницької діяльності) виходячи з розміру орендної плати, передбаченого в договорі оренди.

Оподаткування операцій із фінансового лізингу

Визначення фінансового лізингу у Законах України “Про фінансовий лізинг”, “Про оподаткування прибутку підприємств” та у П(с)БО 14 “Оренда” не співпадають. Тому, для цілей оподаткування операцій з лізингу, слід користуватись законами із оподаткування.

Порядок оподаткування операцій лізингу (оренди) визначений пп. 7.9.6. ст. 7 Закону України “Про оподаткування прибутку підприємств” і здійснюється у такому порядку:

– передання майна в оперативний лізинг (оренду) не змінює податкових зобов’язань орендодавця та орендаря. При цьому орендодавець збільшує суму валових доходів, а орендар збільшує суму валових витрат на суму нарахованого лізингового платежу за наслідками податкового періоду, в якому здійснюється таке нарахування. У такому ж порядку здійснюється оподаткування операцій з оренди землі та жилих приміщень;

– передання майна у фінансовий лізинг (оренду) для цілей оподаткування прирівнюється до його продажу в момент такої передачі. При цьому орендодавець збільшує валові доходи, а в разі передання у фінансовий лізинг майна, що на момент такого передання перебувало у складі основних фондів орендодавця, – змінює відповідну групу основних фондів згідно з правилами, визначеними ст. 8 цього Закону для їх продажу, а орендар збільшує відповідну групу основних фондів на вартість об’єкта фінансового лізингу (без урахування процентів або комісій, нарахованих або таких, що будуть нараховані на вартість об’єкта фінансового лізингу, відповідно до договору) за наслідками податкового періоду, в якому відбувається таке передання. При нарахуванні лізингового платежу орендодавець збільшує валові доходи, а орендар збільшує валові витрати на таку частину лізингового платежу, яка дорівнює сумі процентів або комісій, нарахованих на вартість об’єкта фінансового лізингу (без урахування частини лізингового платежу, що надається у рахунок компенсації частини вартості об’єкта фінансового лізингу), за наслідками податкового періоду, в якому здійснюється таке нарахування. У разі коли у майбутніх податкових періодах орендар повертає об’єкт фінансового лізингу орендодавцю без придбання такого об’єкта у власність, таке передання прирівнюється для цілей оподаткування до зворотного продажу орендарем такого об’єкта орендодавцю за звичайною ціною, діючою на момент такого зворотного продажу, але не менше первісної вартості такого основного фонду, зменшеної на суму нарахованої амортизації, згідно з нормами статті 8 цього Закону. У разі коли вартість об’єкта фінансового лізингу, що вперше вводиться в експлуатацію, визначається договором у сумі, що є меншою вартості витрат на його придбання або спорудження, податковий орган має право провести позачергову перевірку для визначення рівня звичайної ціни;

– передання в оренду житлового фонду або землі здійснюється за правилами оперативного лізингу.

Слід зазначити, що операції з орендної плати за земельні ділянки, що перебувають у власності держави або територіальних громад, якщо така орендна плата повністю зараховується до відповідних бюджетів не є об’єктом оподаткування податком на додану вартість.

Підпунктом 3.2.2 п. 3.2. ст. З Закону України “Про податок на додану вартість” від 03.04.97 № 168/97-ВР встановлено, що передача майна лізингодавця, який є резидентом, у користування лізингоотримувачу за умовами договору лізингу та його повернення лізингодавцю після закінчення дії такого договору, не є об’єктом оподаткування податком на додану вартість.