Оформлення розрахункових документів та приймання їх установами банків

БУХГАЛТЕРСЬКИЙ ОБЛІК

ЧАСТИНА 2. БУХГАЛТЕРСЬКИЙ ФІНАНСОВИЙ ОБЛІК

Розділ 3.

Облік грошових коштів

3.5. Оформлення розрахункових документів та приймання їх установами банків

Нормативним документом, який врегульовує питання оформлення розрахункових документів та їх приймання установами банків є Інструкція “Про безготівкові розрахунки в господарському обороті України”, яка затверджена Постановою Національного банку України від 02.08.1996 р. № 204 з подальшими змінами і доповненням.

Зазначеним нормативним документом

А) назву документа;

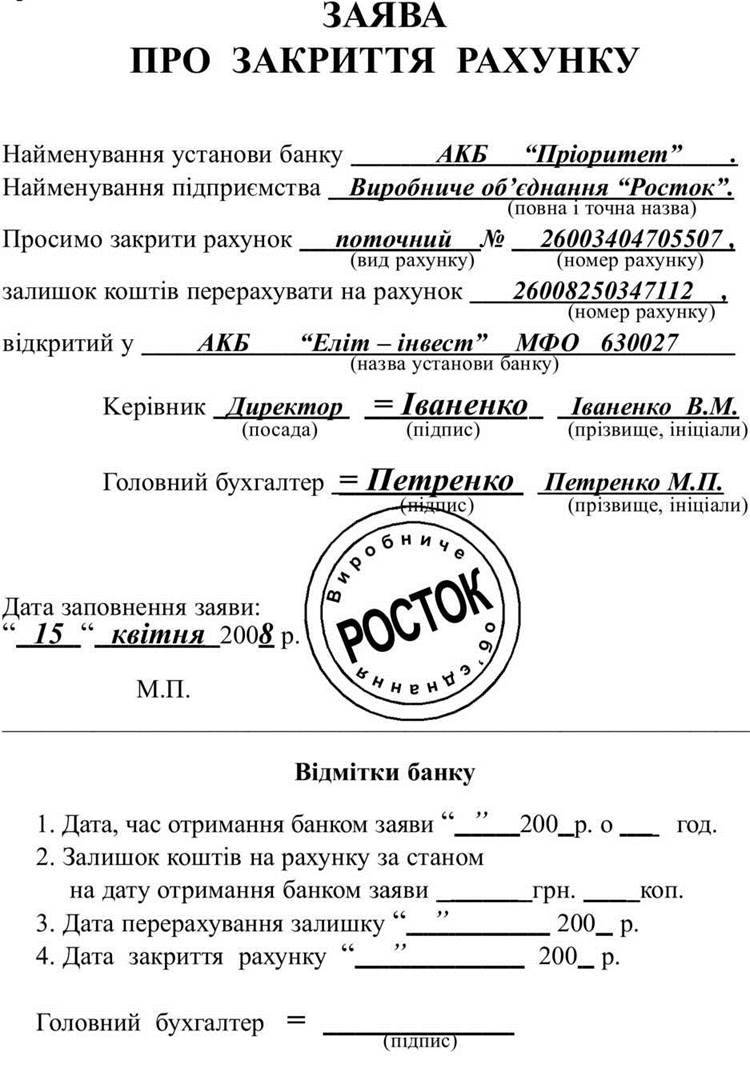

Зразок 3.10

Б) номер документа, число, місяць, рік його виписки. Число та рік вказуються цифрами, місяць – літерами. На розрахункових документах, які заповнюються за допомогою технічних засобів, допускається зазначення місяця цифрами (01-12);

В) назви та коди (номери) платника й одержувача коштів: повна назва або її офіційне скорочення, які відповідають зареєстрованим в

Г) назви банків платника та одержувача, їх місцезнаходження та умовні номери за МФО (код банку).

Д) суму платежу цифрами та літерами. При зазначенні суми цифрами розділовим знаком є кома, а цифрами проставляється як сума у цілих гривнях, так і сума копійок. Наприклад: 123,45. При зазначенні суми літерами перше слово починається з великої літери, назва грошової одиниці вказується у скороченій формі, а сума копійок – цифрами. Наприклад: Двадцять одна грн. 78 коп. Якщо сума складається тільки з копійок, то обов’язковим є написання слів “Нуль грн.”, а у разі відсутності в сумі копійок обов’язковим є написання слів “00 коп.”;

Е) призначення платежу: назву товару (виконаних робіт, наданих послуг), посилання на документ, на підставі якого здійснюється операція (договір, рахунок, товарно-транспортний документ та інше), із зазначенням його номера й дати, назви і відповідної статті закону, якою передбачено безспірне списання (стягнення) коштів, тощо.

Замість назви товару може зазначатись його кодове (умовне) значення.

Якщо платник або одержувач платежу (або вони разом) є особами, які відповідно до чинного законодавства України визнаються нерезидентами, то реквізит “Призначення платежу” обов’язково має додатково вміщувати дані про зміст операції, за якою здійснюється рух коштів, а також код країни, в якій одержувач платежу зареєстрований як юридична особа (для фізичних осіб – країна постійного проживання). Ці дані мають бути відображені у вигляді семизначного коду, що утворюється таким чином: перші чотири знаки – код операції за стандартною класифікацією платіжного балансу, останні три знаки – код країни одержувача платежу за Класифікатором країн світу (ДК007-96);

Є) на першому примірнику (незалежно від способу виготовлення розрахункового документа) – відбиток печатки та підписи відповідальних осіб платника або (та) одержувача коштів.

Ж) коди бюджетної класифікації та строк настання платежу (у разі перерахування коштів до бюджету);

З) суму податку на додану вартість (цифрами) або напис “без податку на додану вартість”.

Якщо хоча б один із зазначених реквізитів (якщо вони передбачені формою документа) не заповнений або заповнений з порушенням вимог, що встановлені цією Інструкцією, то банк такий документ до виконання не приймає.

Використання факсиміле при вчиненні підпису, виправлення й підчистки в розрахункових документах не допускаються.

Банк не має права робити виправлення в розрахункових документах у паперовому чи в електронному вигляді, отриманих від своїх клієнтів та клієнтів інших банків, за винятком випадків, обумовлених нормативно-правовими актами Національного банку України.

У разі відмови прийняти від клієнта розрахунковий документ банк у день отримання документа має зробити на його зворотному боці напис про причину повернення документа без виконання (з посиланням на розділ (пункт) нормативно-правового акта Національного банку України, який порушено), вказати дату його повернення (за підписами виконавця і головного бухгалтера, завіреними штампом банку) та повернути документ клієнту.

Відповідальність за правильність внесених у розрахунковий документ даних, у тому числі номерів рахунків (у тому числі реєстраційних), кодів банків, суми податку на додану вартість та кодів бюджетної класифікації несе підприємство чи фізична особа, яка оформила документ.

Клієнт, виходячи із своїх технічних можливостей та технічних можливостей банку, в якому він відкрив рахунок, може подавати до банку розрахункові документи як у паперовій формі, так і у вигляді електронних розрахункових документів (електронних повідомлень) каналами зв’язку. Спосіб подання ним документів до банку передбачається в договорі на розрахунково-касове обслуговування.

Паперові розрахункові документи, як правило, виписуються з використанням технічних засобів за один раз під копірку у двох примірниках, платіжні вимоги та документи підприємств, які обслуговуються в одній установі банку, – в трьох примірниках (якщо застосування копірки неможливе, то на всіх тотожних примірниках у правому верхньому куті мають бути вміщені послідовні порядкові номери).

Кошти списуються з рахунку платника тільки на підставі першого примірника розрахункового документа.

Розрахункові документи приймаються банками до виконання без обмеження їх максимального або мінімального розміру суми. Платежі з рахунків клієнтів виконуються банками у межах залишків коштів на початок операційного дня.

Банк платника приймає документи від клієнтів протягом операційного часу.

Операційний час – регламентований внутрішнім режимом роботи банківської установи час роботи з клієнтами (в межах операційного дня), особливість якого полягає в тому, що всі розрахункові документи, прийняті банківською установою протягом цього часу, мають бути виконані (перевірені, передані в банк одержувача (платника), оформлені необхідними бухгалтерськими проводками за відповідними рахунками тощо) в той же день.

Операційний день – частина робочого дня банківської установи, регламентована внутрішнім режимом її роботи (всі операції, здійснені протягом цієї частини дня, відображаються в балансі за цей день).

Розрахункові документи, що надійшли до банку протягом операційного часу, виконуються в день їх надходження.

Розрахункові документи, які надійшли після операційного часу, банк виконує наступного дня або того ж дня, якщо це передбачено угодою про розрахунково-касове обслуговування.

На всіх примірниках паперових розрахункових документів банк в обов’язковому порядку в правому верхньому куті проставляє дату надходження цих документів. Якщо документи надійшли після закінчення регламентованого банком часу роботи з клієнтами, на них, крім того, проставляється штамп “Вечірня”. Дата виконання розрахункового документа проставляється в правому нижньому куті.

У разі, якщо дата розрахункового документа збігається з датою проводки його банком, дата отримання банком документа у правому верхньому куті не проставляється.

Якщо розрахунки здійснюються без застосування системи електронних міжбанківських розрахунків, розрахункові документи підприємств між установами банків доставляються кур’єрською поштою згідно з “Правилами приймання, оброблення та доставки кореспонденції банківських установ спецзв’язком Міністерства зв’язку України”.

Повернення платнику його платіжних доручень на сплату податків, зборів, інших обов’язкових платежів та внесків у державні цільові фонди здійснюється на підставі його листа про відкликання. При цьому на листі платника повинна бути відмітка органу, якому таке право надане чинним законодавством, про згоду на відкликання з картотеки платіжного доручення, яка підписується уповноваженою особою цього органу та засвідчується відбитком його печатки.

Повернення стягувану розрахункових документів здійснюється банком платника спецзв’язком у день надходження від стягувача листа про відкликання або наступного дня, якщо цей лист надійшов після закінчення операційного часу.

У разі надходження від стягувача до установи банку листа про відкликання з картотеки частини суми від тієї суми, що вказана в розрахунковому документі, відповідальний працівник банку має виправити суму в цьому документі, зазначити дату виправлення, завірити виправлення своїм підписом та штампом банку, продовжуючи обліковувати цей документ у картотеці. Якщо в листі про відкликання зазначено конкретні виконавчі документи, які відкликаються, то банк повертає їх стягувачу без виконання. Лист про відкликання часткової суми розрахункового документа зберігається банком разом з першим примірником розрахункового документа.

Підприємства (незалежно від форми власності) відповідно до статті 6 Указу Президента України від 16.03.95 № 227 “Про заходи щодо нормалізації платіжної дисципліни в народному господарстві України” повинні в п’ятиденний строк повертати платникам помилково зараховані на їх рахунки кошти. Якщо власник рахунку, на який помилково зараховані кошти, не повернув їх у зазначений строк, то повернення цих коштів має здійснюватись у претензійно-позовному порядку.

Якщо помилкове зарахування (списання) коштів відбулося з вини банку, то він негайно після виявлення помилки має повідомити фактичного одержувача коштів (у залежності від конкретних обставин – безпосередньо або через банк, де він обслуговується) про необхідність повернення помилково зарахованих коштів. У повідомленні про необхідність повернення коштів банк вказує рахунки, на які мають бути перераховані кошти, що повертаються. Банк, який обслуговує клієнта, на рахунок якого помилково зараховані кошти, після отримання повідомлення передає його під розписку цьому клієнту чи надсилає рекомендованим листом не пізніше наступного робочого дня.

Якщо помилкове зарахування коштів виникло з вини банку одержувача, то цей банк за рахунок своїх коштів має перерахувати їх одержувачу, зазначеному в документах.

Якщо помилкове списання коштів виникло з вини банку платника, то цей банк за рахунок своїх коштів має повернути помилково списані кошти на рахунок платника.

Якщо одержувач, на рахунок якого помилково зараховані кошти, добровільно не повернув їх банку, що надіслав повідомлення про необхідність повернення, то ці кошти мають стягуватися банком у претензійно-позовному порядку.

Розрахунки в системі електронних платежів “клієнт-банк”

При здійсненні розрахунків клієнти можуть застосовувати систему “клієнт-банк”, яка забезпечує:

– передачу повідомлень між клієнтом та банком у зашифрованому вигляді за допомогою сертифікованих засобів захисту;

– автоматичне ведення протоколу (та захист цього протоколу від модифікації) передавання розрахункових документів між банком і клієнтом як у банк, так і в автоматизоване робоче місце (далі – АРМ) клієнта;

– автоматичне архівування протоколів наприкінці дня.

Юридичною підставою для входження клієнта в систему електронних платежів “клієнт-банк” і оброблення його електронних документів банком є окремий договір між ним і банком.

У договорі обов’язково мають бути обумовлені права, обов’язки та відповідальність сторін у разі виникнення спірних питань і порядок їх вирішення.

Програмне забезпечення системи “клієнт-банк” має відповідати вимогам, які пред’являються до технології банківських розрахунків, і мати сертифікат (дозвіл) Національного банку України.

АРМ клієнта забезпечує автоматичне ведення поточного стану власного рахунку в банку, враховуючи проведені початкові та зворотні платежі. Електронні документи, що подаються клієнтом у банк, мають відповідати формату платіжних документів системи електронних платежів Національного банку України, із зазначенням електронних цифрових підписів відповідальних осіб платника, яким згідно з установчими документами надане право підпису. Банківська частина системи “клієнт-банк” забезпечує перевірку наведених електронних підписів на кожному електронному розрахунковому документі клієнта та за платіжним файлом у цілому.

При використанні системи “клієнт-банк” здійснюється звірення (квитовка) файлів початкових і зворотних платежів між банком і АРМ клієнта, підготовка виписки за платіжними операціями клієнта в банку протягом операційного дня та звірення цієї інформації з інформацією із АРМ клієнта наприкінці дня.

Після отримання від банку виписки з рахунку клієнт складає “Реєстр розрахункових документів, які відправлені в банк каналами зв’язку і прийняті банком до оплати”.

Такий же реєстр за кожним клієнтом складається в банку після друкування балансу операційного дня. Реєстр електронних платежів з повним переліком реквізитів розрахункових документів підшивається банком у документи дня як первинні документи, що надійшли від клієнта в банк для оплати. Реєстр має обов’язково вміщувати відомості про дату і час подання розрахункових документів власником рахунку до виконання.