ПОКАЗНИКИ ФІНАНСОВОЇ СТАБІЛЬНОСТІ Й ІНТЕНСИВНОСТІ ВИКОРИСТАННЯ КАПІТАЛУ ПІДПРИЄМСТВА

ПІДПРИЄМНИЦТВО

Розділ 6

РОЗРАХУНКИ ФІНАНСОВОЇ СТІЙКОСТІ ПІДПРИЄМСТВА

6.6. ПОКАЗНИКИ ФІНАНСОВОЇ СТАБІЛЬНОСТІ Й ІНТЕНСИВНОСТІ ВИКОРИСТАННЯ КАПІТАЛУ ПІДПРИЄМСТВА

Фінансова стійкість є необхідною умовою стабільної, надійної діяльності підприємства в ринковому економічному середовищі. Вона передбачає спроможність своєчасного і повного виконання зобов’язань підприємства за розрахунками з бюджетом, споживачами, постачальниками, підрядниками, кредиторами, тобто можливість підприємства здійснювати всі потрібні грошові

Розрізняють такі показники:

– управління фінансовим капіталом;

– інтенсивності використання капіталу;

– ефективності використання капіталу;

– ринкової ціни.

Показники управління фінансовим капіталом. Характеризують фінансову стабільність підприємства і дають можливість визначити ймовірність виживання його на ринку. Розглянемо основні з них.

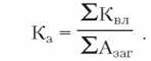

Коефіцієнт

Коефіцієнт автономії показує, наскільки підприємство незалежне від позикового капіталу. Вважається, що чим більшою є сума власних коштів підприємства, тим більша можливість справитися з непередбачуваними ситуаціями, що виникають у ринковій економіці, і менше ризикують кредитори підприємства. Стабільно високе значення Ка підприємства свідчить про можливість одержання кредитів.

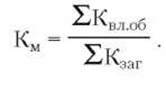

Коефіцієнт маневреності Км. Визначається відношенням суми власного оборотного капіталу підприємства (∑Квл. об) до загальної суми власного капіталу (∑Кзаг).

У практиці вивчення економічного стану підприємства аналіз його фінансової стабільності, як правило, поєднується з аналізом структури власного та позикового капіталу і його зміни у звітному періоді, а також з аналізом раціональності вкладення капіталу в активи підприємства. В останньому випадку особливу увагу приділяють з’ясуванню суми відносного власного оборотного капіталу підприємства і його частки в загальній сумі власного капіталу. Коефіцієнт маневреності характеризує, наскільки інтенсивно підприємство залучає в обіг власні кошти.

У власному оборотному капіталі підприємства виокремлюють вкладення в мобільні кошти, які легко за короткий час можуть бути продані. Власні обігові кошти підприємства обчислюються як різниця між усім наявним оборотним капіталом і короткостроковими позиковими коштами (за балансом). У натурально-речовому аспекті оборотний капітал може бути представлений коштами (як готівковими, так і тими, що перебувають у банках на рахунках підприємства), ліквідними цінними паперами, запасами товарно-матеріальних цінностей, а також розрахунками з дебіторами.

За допомогою коефіцієнта маневреності можна визначити, яка частина власного капіталу підприємства не закріплена в цінностях іммобільного характеру, тобто таких, які неможливо за короткий час перевести у грошові кошти. До іммобільних коштів зараховують будинки, споруди, устаткування, передавальні пристрої, довгострокові інвестиції, нематеріальні активи (права на землю, воду, природні ресурси). Отже, коефіцієнт маневреності є індикатором раціональності розміщення власного капіталу. Вважається, що значення коефіцієнта має бути досить великим, тобто власники, розпорядники підприємства мають дотримуватися паритетного принципу вкладення коштів у мобільні та іммобільні цінності.

Для радянських підприємств було характерне менше значення коефіцієнта маневреності, ніж для підприємств ринкової економіки. Таке становище зумовлювалося кількома причинами. По-перше, повною відсутністю такого напряму інвестування капіталів, як цінні папери. По-друге, традиційним нехтуванням підприємствами потреби раціоналізації політики розміщення капіталів. Тривалий час ці поняття взагалі ігнорувалися в централізованій економіці. Важливість їх починають усвідомлювати тільки з переходом до ринкової економіки. Стимулюючим чинником тут стали і низькі темпи НТП у країні; керівництво підприємств не турбувало те, що “переобтяження” їх капіталу за рахунок нарощування вартості основних фондів створює передумови для збитковості підприємств через моральне старіння майна. Високоліквідні кошти стають для підприємств гостродефіцитними тільки в умовах розвинених ринкових відносин. У ринковій економіці, де доводиться розраховувати не на державні, а на власні кошти, заморожування капіталу неприпустиме; підприємства змушені швидше маневрувати коштами.

Коефіцієнт покриття інвестицій Кп. і. Показує, яка частина інвестицій підприємства фінансується за рахунок власних і довгострокових боргових коштів, тобто за рахунок стійких джерел. Визначають цей коефіцієнт за формулою:

Де ∑Кд. з – сума капіталу за довгостроковими зобов’язаннями;

∑Азаг – загальна сума активів.

Ризик інвестицій у фірму тим менший, чим ближчий цей показник до одиниці. Однак вижити в умовах жорсткої конкурентної боротьби неможливо без залучення боргового капіталу. У практиці західних країн нормальним значенням цього коефіцієнта є 90 %, а тривогу викликає зменшення його до 75 %.

Коефіцієнт позикових коштів в активах Кп. к. Визначається питомою вагою позикових коштів в активах підприємства, тобто часткою активів підприємства, профінансованих кредиторами:

Де ∑пкзаг – загальна сума позикових коштів за зобов’язаннями.

Підприємства, фірми з агресивною політикою намагаються максимізувати цей показник, сподіваючись на високі прибутки. Прийнятне максимальне значення цього коефіцієнта становить 0,3-1.

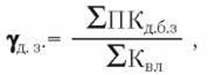

Частка довгострокової заборгованості в капіталі уд. з. За допомогою цього показника можна оцінити частину активів підприємства, яка фінансується за рахунок залучення позикових коштів. Оскільки довгострокові угоди за лізингом покладають на підприємство обов’язок зробити ряд фіксованих платежів, то вартість зобов’язань за лізингом включається до загальної суми довгострокового боргу. Дивіденди за привілейованими акціями також можна подати у вигляді фіксованих виплат, тому їх так само зазвичай зараховують до довгострокових зобов’язань. Водночас привілейовані акції є власним капіталом підприємства і разом із звичайними акціями включаються до його загального акціонерного капіталу. Цей показник визначають за формулою

Де ∑ПКд. б. з – сума позикових коштів за довгостроковими борговими зобов’язаннями.

Коефіцієнт співвідношення позикових і власних коштів. Розраховують його як відношення позикових коштів до власного капіталу підприємства (фірми). Він показує, скільки позикових коштів підприємство залучає на 1 грн. вкладених в активи власних коштів і характеризує фінансову незалежність підприємства від залучення позикових коштів. Підприємства з низьким рівнем боргу мають нижчий рівень ризику, але менші можливості успішної діяльності. Зазвичай підприємства в умовах спаду економіки намагаються мати низький рівень боргу, але підвищують його при піднесенні економіки. Небезпечним для фінансової стабільності підприємства є велике значення цього показника (близько одиниці) за низької обіговості активів підприємства.

Показники інтенсивності використання капіталу. Характеризують інтенсивність використання оборотного капіталу підприємства, ефективність управління підприємством своїми активами. Розглянемо основні з них.

Коефіцієнт обіговості чистого оборотного капіталу Коб. ч. к. Визначається як відношення чистого оборотного капіталу до загальних активів підприємства. Чистий оборотний капітал – це різниця між поточними активами і короткостроковими зобов’язаннями. За допомогою цього показника можна оцінити загальну суму коштів підприємства. За відношенням чистого оборотного капіталу до загальної суми активів підприємства оцінюють ефективність використання активів підприємства. Визначають цей показник так:

Де ∑Ап – сума поточних активів;

∑Кзоб – сума коштів за короткостроковими зобов’язаннями.

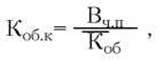

Коефіцієнт обіговості оборотного капіталу Коб. к. Вимірюється відношенням доходу до чистого оборотного капіталу. За допомогою цього показника можна оцінити рівень використання оборотного капіталу. Визначають цей коефіцієнт за формулою

Де Вч. п – чистий прибуток підприємства;

Коб – середньорічний чистий оборотний капітал.

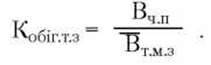

Коефіцієнт обіговості товарних запасів Кобіг. т. з. Визначається діленням чистого прибутку від продажів товарів і послуг на середньорічну вартість товарно-матеріальних запасів (Вт. м. з):

Висока обіговість товарно-матеріальних запасів зазвичай свідчить про ефективність управління активами, однак при цьому збільшується ризик дефіциту запасів.

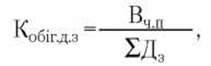

Коефіцієнт обіговості дебіторської заборгованості Кобіг. д. з. Показує, наскільки швидко підприємство одержує платежі за рахунками дебіторів. Цей показник визначається так:

Де ∑Дз – середньорічна сума дебіторської заборгованості.

Низьке значення цього показника свідчить про те, що відділ, який займається дебіторською заборгованістю, працює ефективно. Однак це може також свідчити про невиправдано жорстку кредитну політику і можливі труднощі в реалізації продукції в майбутньому.

Показники ефективності використання капіталу. Визначаються через показники прибутку і рентабельності. Прибуток – результат великої кількості фінансових рішень. У розрахунку показників прибутку можуть використовуватися різні модифікації показника прибутку. Це дає можливість виявити не тільки ефективність капіталу, а й оцінити інші його особливості. Наприклад, якщо рентабельність розрахувати за валовим прибутком, можна судити, якою мірою підприємству вдасться використати ціновий чинник як спосіб підвищення ефективності.

Коефіцієнти різних модифікацій прибутку показують комбінований ефект управління активами і фінансовим капіталом. Розглянемо основні з цих показників.

Коефіцієнт мінливості прибутку Кмін. п. Визначає і вимірює коливання прибутку від середнього його значення. Обчислюють його так:

Де Пзаг – загальний річний прибуток до сплати відсотків і податків;  – середній прибуток.

– середній прибуток.

Порівнюючи значення цього показника за кілька років, можна оцінити стабільність фінансового становища підприємства. Доцільно використовувати цей показник і при оцінюванні допустимого рівня боргу, тому що в разі меншого коливання прибутку рівень боргу може бути відносно вищий.

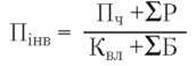

Прибуток на інвестований капітал Пінв. Показує віддачу на інвестований капітал. Розраховують його так:

Де Пч – чистий прибуток;

∑Р – сума відсотків;

∑Б – сума боргу підприємства.

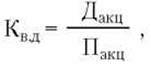

Коефіцієнт виплати дивідендів Кв. д. Оцінює частку прибутку, що виплачується як дивіденди на акції. Визначають цей показник за формулою

Де Дакц – дивіденди на одну акцію;

Пакц – очікуваний прибуток від однієї акції.

Цей коефіцієнт залежить від структури акціонерного капіталу підприємства, галузі виробництва, до якої належить підприємство, і від перспектив її розвитку. Прибуток, не виплачений як дивіденди, повертається до виробничої діяльності.

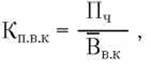

Прибуток на власний (акціонерний) капітал Кп. в. к. Визначають за допомогою коефіцієнта, що характеризує ефективність інвестицій у власний капітал:

Де  – середньорічна вартість власного капіталу підприємства.

– середньорічна вартість власного капіталу підприємства.

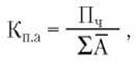

Прибуток на активи підприємства Кп. а. Розраховують діленням чистого прибутку після відрахування суми податків на сукупні активи. Щоб уникнути розбіжностей у структурі капіталу, формулу змінюють так:

Де  – середньорічна сума активів.

– середньорічна сума активів.

Цей показник багато економістів вважають найкращим індикатором спроможності підприємства використовувати активи.

Показники ринкової ціни. Об’єднують дані бухгалтерського обліку підприємства і ринку цінних паперів. Розглянемо основні з них.

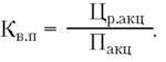

Коефіцієнт ринкової вартості та прибутку Кв. п. Визначається відношенням ринкової ціни однієї акції підприємства (Цр. акц) до очікуваного прибутку від однієї акції:

Цей показник характеризує сприятливе ставлення до підприємства на ринку і ринкове сприйняття ступеня ризику підприємства. Якщо прибутки підприємства і його потенціал на ринку збільшуються, то цей коефіцієнт збільшуватиметься. Якщо становище підприємства на ринку погіршується або ризикованість його операцій підвищується, то зазвичай цей коефіцієнт зменшується.

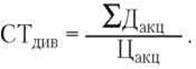

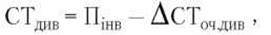

Ставка дивідендів СТдив. Показує співвідношення між сумою дивідендів за акції і ціною однієї акції:

При стабільному рівні збільшення дивідендів формула набере вигляду

Де ∆СТоч. див – очікувана ставка збільшення дивідентів.

Отже, інвестори очікують низький рівень збільшення дивідендів, або ризик вкладення коштів в акції сприяє збільшенню прибутку.

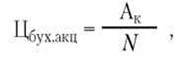

Відношення ринкової ціни акції до бухгалтерської Цбух. акц. Акції підприємств (фірм) з високим рівнем прибутковості, як правило, продають за вищою порівняно з бухгалтерською ринковою вартістю. Бухгалтерську ціну однієї акції розраховують так:

Де Ак – акціонерний капітал;

N – кількість акцій в обігу.

Акціонерний капітал дорівнює бухгалтерській вартості звичайних акцій плюс нерозподілений прибуток, тобто сума, яку підприємство одержало від акціонерів або інвестування. Розділивши ринкову ціну акції на цей показник, одержимо коефіцієнт відношення ринкової ціни акції до бухгалтерської вартості.

Прибуток на акцію. Це прибуток підприємства (фірми), призначений для акціонерів, розділений на середню кількість звичайних акцій, що обертаються на ринку протягом року. Однак за цим показником можна робити прогнози тільки на близьку перспективу.

Коефіцієнт Тобіна (названий ім’ям економіста Дж. Тобіна). Виражає відношення суми зобов’язань і власного (акціонерного) капіталу підприємства до відновної вартості активів. Цей показник схожий з показником відношення ринкової вартості акції до бухгалтерської її вартості, але він має й істотні відмінності. Чисельник відношення включає всі зобов’язання підприємства і весь акціонерний капітал, а не тільки суму звичайних акцій. До знаменника входять всі активи, а не тільки акціонерний капітал підприємства. Крім того, ці активи показуються не за тією ціною, що фігурує в бухгалтерській звітності, а за їх відновною вартістю (вартістю заміщення), яка через інфляцію звичайно перевищує початкову.

Дж. Тобін довів, що фірма має стимул до інвестицій, якщо q > 1, тобто коли виробниче устаткування коштує більше, ніж його відновна вартість, і що вона припинить інвестиції, коли значення q = 1. Якщо q < 1, то фірма не має стимулу до інвестицій.

Якщо значення q велике, це означає, що фірма має великі переваги в конкурентній боротьбі, стабільне фінансове становище і добрі перспективи розвитку.

Розглянуті показники будуть корисні тільки тоді, коли їх можна порівняти з іншими аналогічними показниками: наприклад, виявити тенденцію розвитку фірми за певні проміжки часу або середні показники однієї фірми порівнювати із середніми показниками інших фірм. Зауважимо, що кваліфікований аналіз фінансового стану підприємства є одним з найважливіших елементів попередження негативних наслідків на ранніх стадіях.