Аналіз ефективності формування грошових потоків

ФІНАНСОВИЙ АНАЛІЗ

РОЗДІЛ 6

АНАЛІЗ ГРОШОВИХ ПОТОКІВ

6.3. Аналіз ефективності формування грошових потоків

Ефективне формування грошових потоків означає таке надходження і витрачання грошових коштів, яке створює чистий грошовий потік та дає віддачу у вигляді чистого прибутку. Тому варто виявити збалансованість позитивного (надходження) і негативного (витрачання) грошових потоків у загальному обсязі, вивчити динаміку показника чистого потоку.

У процесі аналізу визначається роль і місце чистого прибутку підприємства у формуванні

Оцінку ефективності формування грошових потоків, насамперед, здійснюють за розрахунком чистого грошового потоку (ЧГ), який характеризується різницею між надходженням (НГ) і витрачанням (ВГ) грошових коштів у певному інтервальному періоді.

Як показує розрахунок, в залежності від співвідношення позитивного і негативного грошового потоку, величина чистого грошового потоку може бути позитивною (+ЧГ) і негативною (-ЧГ).

Позитивна

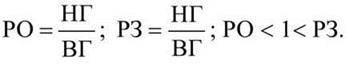

За відношенням позитивного і негативного грошових потоків визначають рівні окупності (РО) і завантаження (РЗ) грошових витрат:

Якщо рівень показника РО < 1, грошовий потік підприємства вважається окупним, тобто формується певна величина чистого грошового потоку, а на 1 гривню грошових надходжень використовується менше однієї гривні грошових витрат.

Рівень завантаження грошових витрат повинен бути більше 1.0 і показує скільки грошових надходжень формує кожна гривня грошових витрат.

Позитивні величини різниці 1,0 – РО і РЗ – 1,0 свідчать, наскільки стабільно підприємство може забезпечити грошові витрати.

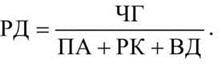

Достатність створеного чистого грошового потоку з позицій потреб підприємства (РД) щодо формування приросту активів (ПА), створення резервного капіталу (РК) і виплати дивідендів (ВД) розраховують за формулою:

Якщо показник РД > 1, то це свідчить про достатність чистого грошового потоку і, навпаки, якщо <1, то величина чистого грошового потоку не забезпечує потреби підприємства.

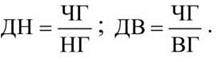

Показники рівня доходності грошових потоків визначають за відношенням чистого грошового потоку до величини грошових надходжень (ДН) та суми грошових витрат (ДВ):

Показник доходності грошових надходжень (ДН) показує яка сума чистого грошового потоку надходить з кожною гривнею позитивного грошового потоку. Рівень доходності грошових витрат (ДВ) свідчить про чисті грошові потоки, що формує кожна гривня негативного грошового потоку підприємства.

Як приклад, розрахунок грошових потоків підприємства та оцінку їх рівня, здійснимо в табл. 6.3.1.

Таблиця 6.3.1

АНАЛІЗ ПОКАЗНИКІВ ГРОШОВИХ ПОТОКІВ ПІДПРИЄМСТВА

Показники | Од. Виміру | Період | |||

Минулий | Поточний | Плановий | Прогноз- Ний | ||

Позитивний грошовий потік (НГ) | Тис. Грн. | 114400,9 | 149210,9 | 161157,8 | 189410,2 |

Негативний грошовий потік (ВГ) | Тис. Грн. | 106245,4 | 142566,3 | 152422,9 | 180828,7 |

Чистий грошовий потік (ЧГ) | Тис. Грн. | 8155,5 | 6644,6 | 8734,9 | 8581,5 |

Окупність грошових витрат (РО) | Грн. | 0,93 | 0,96 | 0,95 | 0,95 |

Завантаження грошових витрат (РЗ) | Грн. | 1,08 | 1,05 | 1,06 | 1,05 |

Доходність грошових надходжень (ДН) | Коп. | 0,07 | 0,04 | 0,05 | 0,05 |

Доходність грошових витрат (ДВ) | Коп. | 0,08 | 0,05 | 0,06 | 0,05 |

Дані табл. 6.3.1 свідчать, що господарська діяльність підприємства має стійку тенденцію до збільшення позитивного і негативного грошових потоків. Водночас, показники ефективності формування грошових потоків у динаміці залишаються стабільними, як за абсолютними, так і відносними величинами. Це свідчить про те, що зростання грошових потоків відбувається без поліпшення їх якості.

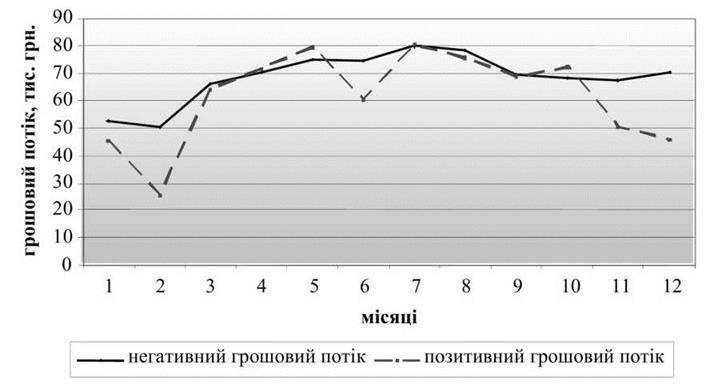

Управління господарським процесом потребує постійного спостереження за рівномірністю і синхронністю формування позитивного і негативного грошових потоків в розрізі періодів, для чого застосовують зіставлення динамічних рядів (табл. 6.3.2) та графічний метод (рис. 6.3.1).

Таблиця 6.3.2

АНАЛІЗ СИНХРОННОСТІ ГРОШОВИХ ПОТОКІВ ПІДПРИЄМСТВА

Місяці | Грошовий потік | ||||||||

Позитивний | Негативний | ЧИСТИЙ | |||||||

Тис. Грн. | Наростаючим Підсумком | Тис. Грн. | Наростаючим Підсумком | Тис. Грн. | Наростаючим Підсумком | ||||

Тис. Грн. | % | Тис. Грн. | % | Тис. Грн. | % | ||||

Січень | 52,6 | 52,6 | 6,4 | 45,2 | 45,2 | 5,5 | +7,4 | 7,4 | 16,4 |

Лютий | 50,3 | 102,9 | 12,5 | 25,4 | 70,6 | 8,6 | +24,9 | 32,3 | 45,8 |

Березень | 65,7 | 168,6 | 20,5 | 64,2 | 134,8 | 16,4 | + 1,5 | 33,8 | 25,1 |

Квітень | 70,4 | 239,0 | 29,1 | 71,5 | 206,3 | 25,1 | -1,1 | 32,7 | 15,9 |

Травень | 75,1 | 314,1 | 38,2 | 79,4 | 285,7 | 34,7 | -4,3 | 28,4 | 9,9 |

Червень | 74,6 | 388,7 | 47,3 | 60,3 | 346,0 | 42,1 | + 14,3 | 42,7 | 12,3 |

Липень | 79,9 | 468,6 | 57,0 | 80,6 | 426,6 | 51,9 | -0,7 | 42,0 | 9,8 |

Серпень | 78,4 | 547,0 | 66,5 | 75,4 | 502,0 | 61,0 | +3,0 | 45,0 | 9,0 |

Вересень | 69,5 | 616,5 | 75,0 | 68,7 | 570,7 | 69,4 | +0,8 | 45,8 | 8,0 |

Жовтень | 68,3 | 684,8 | 83,3 | 72,3 | 643,0 | 78,2 | -4,0 | 41,8 | 6,5 |

Листопад | 67,4 | 752,2 | 91,5 | 50,4 | 693,4 | 84,3 | + 17,0 | 58,8 | 8,5 |

Грудень | 70,2 | 822,4 | 100,0 | 45,9 | 739,3 | 89,9 | +24,3 | 83,1 | 11,2 |

Разом | 822,4 | 822,4 | 100,0 | 739,3 | 739,3 | 89,9 | +83,1 | 83,1 | 11,2 |

За даними таблиці 6.3.2 можливо здійснити аналіз і оцінку грошових потоків підприємства за кожний місяць і наростаючим підсумком з початку року. Підприємство наростаючим підсумком протягом року створювало чистий грошовий потік. Це означає, що сума надходжень грошових коштів перевищувала їх витрачання, і в цілому за рік це становило 83,1 тис. гри або 11,2%. Однак, в окремі періоди (квітень, травень, липень і жовтень) у підприємства формувався поточний дефіцит грошових коштів, який покривався вільними залишками грошей попередніх періодів.

Для вивчення зміни величин позитивного і негативного грошових потоків в наочній формі, залежно від періодів, використовують лінійний графік контролю (рис. 6.3.1).

Графічне зображення позитивного і негативного грошових потоків свідчать про періоди, в яких підприємство мало дефіцит грошових коштів.

На багатьох підприємствах спостерігаються сезонні коливання господарської діяльності, які відбиваються на грошових потоках. Показники сезонності обчислюють шляхом визначення відхилень внутрішньорічних даних від середньорічних (табл. 6.3.3).

Рис. 6.3.1. Нерівномірність формування грошових потоків

Підприємства в часі

Таблиця 6.3.3

ПОЗИТИВНИЙ ГРОШОВИЙ ПОТІК ПІДПРИЄМСТВА ТА

ЙОГО СЕЗОННІСТЬ ЗА МІСЯЦЯМИ

Місяці | Грошовий потік, тис. грн. | Рівень сезонності, % |

X | Х : | |

Січень | 82,6 | 78,8 |

Лютий | 89,4 | 85,3 |

Березень | 94,6 | 90,3 |

Квітень | 96,2 | 91,8 |

Травень | 112,7 | 107,5 |

Червень | 153,9 | 146,8 |

Липень | 132,5 | 126,4 |

Серпень | 120,7 | 115,2 |

Вересень | 110,5 | 105,4 |

Жовтень | 95,1 | 90,7 |

Листопад | 85,4 | 81,5 |

Грудень | 84,0 | 80,1 |

За рік | 1257,6 | – |

За даними табл. 6.3.3 середньомісячна величина позитивного грошового потоку ( ) становила 104,8 тис. грн. (1257,6 : 12). Обчислені сезонні коливання грошових надходжень свідчать, що вони мали значні величини. Коефіцієнти нерівномірності були: КMAX = 153,9 : 104,8 = 1,47; КMIN 82,6 : 104,8 = 0,79.

) становила 104,8 тис. грн. (1257,6 : 12). Обчислені сезонні коливання грошових надходжень свідчать, що вони мали значні величини. Коефіцієнти нерівномірності були: КMAX = 153,9 : 104,8 = 1,47; КMIN 82,6 : 104,8 = 0,79.

Амплітуда коливань у 68 пунктів свідчить про істотну нерівномірність надходження грошових коштів за місяцями року. Сезонність може завдавати великих збитків підприємству, оскільки в окремі періоди не використовується частина виробничого потенціалу, особливо основних засобів і персоналу.

Важливе значення для майбутнього становища підприємства має інвестиційна спрямованість грошових потоків.

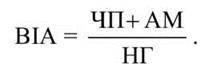

Надходження грошових коштів оцінюється за рівнем формування власних джерел інвестування активів (ВІА) – чистого прибутку (ЧП) і амортизації (АМ):

Показник показує, скільки власних інвестиційних джерел надходить підприємству з позитивним грошовим потоком, і повинен зростати.

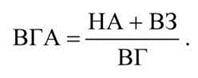

Витрачання грошових коштів оцінюється за рівнем їх інвестування (ВГА) в необоротні активи (НА) і приріст виробничих запасів (ВЗ):

Значення показника свідчить про частку грошових коштів яка фактично витрачається на формування виробничого потенціалу підприємства, а його величина повинна забезпечувати конкурентоспроможність об’єктів господарювання.

Окремо необхідно здійснювати аналіз ефективності формування грошових потоків підприємства за оцінкою виконання показників фінансового плану (табл. 6.3.4).

Показники виконання фінансового плану свідчать про значне коливання їх величини щодо формування і видатків грошових коштів. Дослідження виконання планових показників відносно грошових потоків здійснюють за наступними напрямами:

1. Розглядають зміни, пов’язані з джерелами формування та надходженням коштів. Підприємство досягло передбачуваних показників фінансового плану щодо формування чистого прибутку більше плану на 761,3 тис. грн., або 11,9 %) амортизаційних відрахувань (відповідно 84,5 тис. грн., або 3,2 %). В господарську діяльність було залучено значно більше короткострокових кредитів банків (на 112,2 тис. грн., або 26,1 %) та товарів, робіт і послуг, одержаних на умовах відстрочення платежу. В свою чергу підприємство не виконало показників фінансового плану щодо залучення довгострокових кредитів банків (зменшились на 50,0 тис. грн., або 25,0 %), збільшило ризик у стосунках з покупцями, здійснюючи розрахунки без авансових платежів. Вхідні потоки власних і залучених чистих грошових коштів, що фактично використовувалися в господарській діяльності підприємства, були більші порівняно з планом на 806,7 тис. грн., або 7,9 %.

2. Визначають тенденції змін приросту активів підприємства. За наведеними в таблиці 6.3.4 даними, капітальні інвестиції підприємства становили 6604,2 тис. грн., що на 1199,1 тис. грн. або 22,2 % більше порівняно з планом. Це свідчить про активізацію інвестиційної діяльності за пріоритетними напрямами для підприємства: капітальне будівництво, придбання основних засобів і створення нематеріальних активів. Імовірно, що це стало однією з причин невиконання плану з модернізації основних засобів на 39,8 тис. грн., або 7,0 %. Фінансові інвестиції підприємства становили незначну суму, а саме: довгострокові – 12,2 тис. грн., поточні – 30,0 тис. грн., що менше планових показників відповідно на 3,6 тис. грн. і 2,2 тис. грн.

В цілому фактичне фінансування приросту активів, у порівнянні з планом, підприємство збільшило на 1157,9 тис. грн., або на 17,4 %.

3. Здійснюють оцінку відповідності фінансовому плану фактичних розмірів повернення раніше залучених коштів, а також обсягів сплачених підприємством обов’язкових платежів.

За результатами господарської діяльності підприємство збільшило платежі щодо сплати податків і внесків до державних цільових фондів. Такий стан визначається збільшенням об’єктів

Оподаткування і доходів працівників та може свідчити про зростання обсягів господарської діяльності, а також її ефективності. Зменшення сум повернення довгострокових кредитів банків можливо пояснити зменшенням їх залучення на 50 тис. грн. та продовженням терміну їх використання щодо збільшених обсягів інвестицій.

При дослідженні виконання планових показників проблеми раціоналізації грошових потоків підприємств доцільно вивчати з перспективних позицій – досягнення ними стійкого фінансового стану, як необхідної умови функціонування в ринкових умовах.

Таблиця 6.3.4

АНАЛІЗ ВИКОНАННЯ ФІНАНСОВОГО ПЛАНУ ЗА ПОКАЗНИКАМИ ГРОШОВИХ ПОТОКІВ, (тис. грн.)

Показники | За планом | Фактично | Відхилення | |

+/- | % | |||

1 | 2 | 3 | 4 | 5 |

І. Джерела формування та надходження коштів | ||||

Чистий прибуток | 6389,6 | 7150,9 | 761,3 | 11,9 |

Амортизаційні відрахування | 2654,7 | 2739,2 | 84,5 | 3,2 |

Довгострокові кредити банків | 200,0 | 150,0 | -50,0 | -25,0 |

Інші довгострокові фінансові зобов’язання | 78,1 | 90,6 | 12,5 | 16,0 |

Інші довгострокові зобов’язання | 54,9 | 25,1 | -29,8 | -54,3 |

Короткострокові кредити банків | 429,5 | 541,7 | 112,2 | 26,1 |

Суми авансів, одержаних від поставок продукції, виконання робіт (послуг) | 162,4 | 107,4 | -55,0 | -33,9 |

Векселі видані | 62,5 | 40,1 | -22,4 | -35,8 |

Товари, роботи, послуги, одержані на умовах відстрочення платежу | 154,5 | 164,8 | 10,3 | 6,7 |

Цільове фінансування і цільові надходження | 50,0 | 45,5 | -5,0 | -10,0 |

Інші джерела | 29,7 | 17,8 | -11,9 | -40,1 |

Разом | 10265,9 | 11072,6 | 806,7 | 7,9 |

II. Приріст активів підприємства | ||||

Капітальні інвестиції, усього | 5405,1 | 6604,2 | 1199,1 | 22,2 |

У тому числі: | ||||

– капітальне будівництво | 1279,2 | 1858,0 | 578,8 | 45,2 |

– придбання (виготовлення) основних засобів | 3870,6 | 4300,1 | 429,5 | П,1 |

– придбання (виготовлення) інших необоротних активів | 51,0 | 44,3 | -6,7 | -13,1 |

– придбання (створення) нематеріальних активів | 204,3 | 401,8 | 197,5 | 96,7 |

Модернізація, модифікація (добудова, дообладнання, реконструкція) основних засобів | 570,3 | 530,5 | -39,8 | -7,0 |

Довгострокові фінансові інвестиції | 15,7 | 12,1 | -3,6 | -22,9 |

Приріст оборотних активів підприємства | 621,4 | 631,0 | 9,6 | 1,5 |

Поточні фінансові інвестиції | 32,2 | 30,0 | -2,2 | -6,8 |

Інші витрати | 7,6 | 2,4 | -5,2 | -68,4 |

Разом | 6652,3 | 7810,2 | 1157,9 | 17,4 |

III. Повернення залучених коштів та обов’язкові видатки | ||||

Довгострокові кредити банків | 384,1 | 300,0 | -84,1 | -21,9 |

Інші довгострокові фінансові зобов’язання | 123,5 | 121,3 | -2,2 | 1,8 |

Інші довгострокові зобов’язання | 61,6 | 31,0 | -30,6 | -49,7 |

Короткострокові кредити банків | 632,9 | 645,1 | 12,2 | 1,9 |

Інші зобов’язання | 91,5 | 101,2 | 9,7 | 10,6 |

Сплата поточних податків та обов’язкових платежів до бюджету, усього | 3385,2 | 3583,8 | 198,6 | 5,9 |

У тому числі: | ||||

– податок на прибуток | 2445,6 | 2592,9 | 147,3 | 6,0 |

– інші податки та обов’язкові платежі | 939,6 | 990,9 | 51,3 | 5,5 |

Погашення податкової заборгованості, яка виникла на початок планового періоду | 156,7 | 156,7 | 0,0 | 0,0 |

Внески до державних цільових фондів | 432,5 | 486,9 | 54,4 | 12,6 |

Інші обов’язкові платежі | 80,9 | 95,9 | 15,0 | 18,5 |

Разом | 5348,9 | 5521,9 | 173,0 | 3,2 Ви зараз читаєте: Аналіз ефективності формування грошових потоків |